【第8期家族信託提案者養成講】も4回目となりました。

【第8期家族信託提案者養成講】も半分を過ぎて5回目が11月17日に開催いたしました。今回は、「家族信託と他の生前対策の複合提案編」ということでその内容の一部始終をダイジェストにしてレポートいたします。

※この内容は「家族信託提案者養成講座」に一括申込をして頂いた方限定で視聴できる内容です。

【セミナーコンテンツ】

・相続の生前対策の基本

・財産管理、遺産分割対策の必要性

・遺言、死因贈与、任意後見の特徴と選択の判断基準

・家族信託とその他の生前対策の併用

・家族信託提案に至るまでの関係当事者への提案と導入手順

家族信託とその他の生前対策の併用

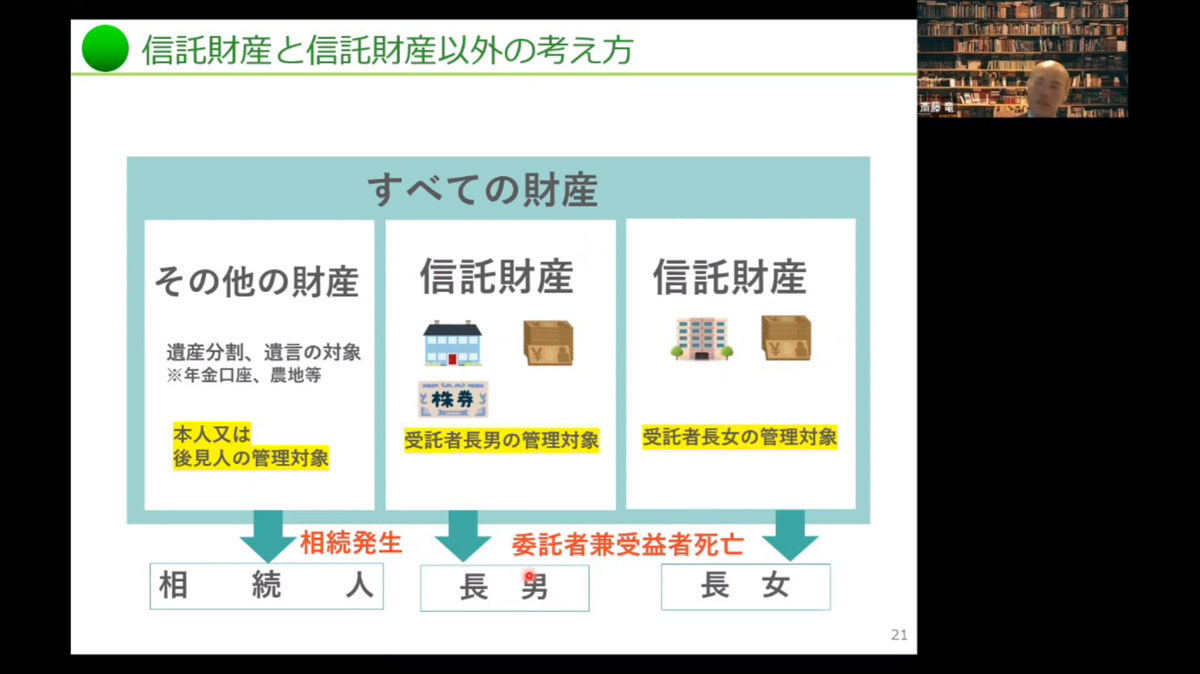

「当然皆さんも考えていかなくてはならないのですが、信託財産にできない財産、又はしないと定めた財産についてはどう対策をとるのかが士業・専門家の腕の見せ所になってきます。なぜかといえば、信託は効力が発生する範囲があくまで”信託財産”なんです。その他の財産についてはなんら効力が及んでいないので、それらについての財産管理対策、資産承継対策をほどこすのかを実務の中では考えなければなりません。

当然、信託は2つの契約を結ぶということも考えられます。契約の本数も含めて信託していないその他の財産についての扱いを

顧客に提案していくことが必要です。今まで勉強してきた通り信託できることは何なのか、というと、『財産管理対策』『資産承継対策』に過ぎないです。『相続税対策』については信託を組んでも財産評価は変わりません。ですから、当然、相続税の評価減対策も考える必要がありますし、名寄せを見て相続税を資産して、納税資金を用意できるのかは考える必要があるのです。

では、まず、はじめに、そもそもそれが必要かどうかを考えることが先決ですね。たとえでこんなご家庭だとすると、どうでしょうか?・・・」

今回の第5回目は、複合提案についてです。信託が及ばない信託財産以外の財産についてどのように顧客に提案していくのかをメインに解説しています。

それにはまず、家族信託を使うメリット・デメリットを踏まえて顧客の要望をしっかりとヒアリングした上で対策を講じていく必要があります。それを上記の通り事例にあわせて解説していきました。

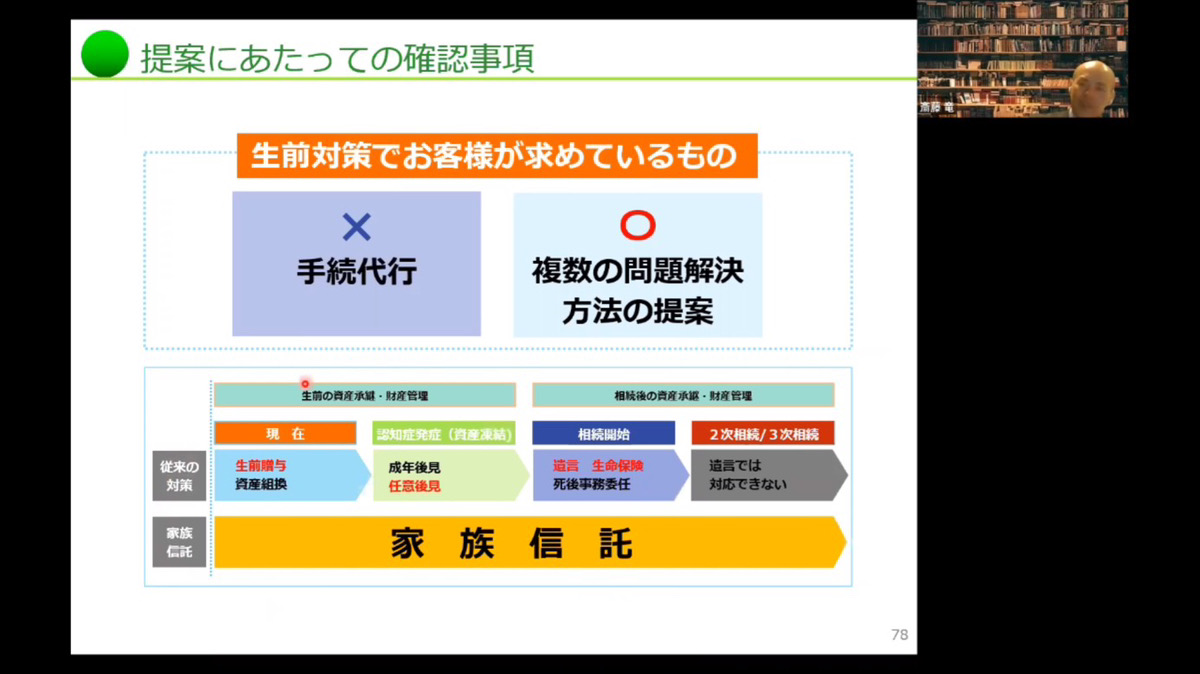

信託提案にあたっての士業の心構え

相続をやってきた先生であれば復習となる内容ですが、家族信託を踏まえると、信託財産をどのように選ぶか等は非常に重要なポイントになってきます。遺言、死因贈与、任意後見の特徴をしっかりと見て、続けて以下のようにまとめています。

「今日いろいろな制度について話してきましたが、これまで続けて、4講座と信託について勉強してきました。だけど、信託を活用してもそれ以外の財産はカバーできません。

節税については、信託以外の財産を生前贈与したり親族間売買するスキームもあるし。あと信託契約でカバーされていない財産は、成年後見されるとデメリットが多いので、あらかじめ任意後見しておいたほうがいいとか。その他遺言や生命保険で資産の承継先を定めることもできる。やはり、僕らがやっていかなくてはならないのは、信託プラス他の財産のカバーをどうするかを顧客に対して提案できるようにする必要があります。

今後僕らが求められることは、最終的に顧客の要望を踏まえて複数の問題解決の提案ができるようになることです。それが信託を提案する際に重要なことになってくるので、是非本講座を活用して、つなげていってください。」

信託を提案する際に必ず何を信託財産にして、何を信託財産としないのか“信託財産以外の財産”をどうするのかは、本当に重要な選択事項です。ご家族が安心して未来が見れるように一つひとつ顧客の小さな要望もつかんで提案につなげていく必要があります。

その中で、信託以外の制度をどう活用するかどんな対策をするのがベストなのか費用感とメリット・デメリットを見て顧客が選べるようなご提案にしていくこと。これを根底として、信託を提案してきましょう。

本講座は今からご参加も可能です。「一括申込」をしていただければ、第一回目からの過去動画を視聴することができますので、ご興味あれば下記からチェックしてください。

☆ LFT会員になれば、過去の50以上の定例会動画を視聴できます!☆

1)定例会や以下のセミナーはすべて何度も受講可能!

2)過去リーガルエステートが開催してきた50以上のセミナーが見放題!

3)リーガルエステートが使っている 家族信託・生前対策の営業・受任ツール使い放題!

※今回配布している提案者も含まれています。

詳細はこちら >> https://s-legalestate.com/lft