家族信託を組成した後、数年後に受益者が亡くなり家族信託が終了するといったケースが増えてきていると思います。信託財産に自宅やアパート、金銭、ローンなどがあれば、清算手続きが必要です。これまでは信託組成が中心でしたが、終了する際に行う手続きについても相談事案として増えつつあります。

今回の記事のポイントは下記の通りです。

- 家族信託の終了事由が発生しても信託はすぐには終了せず、清算受託者による清算手続きをしなければ、残余財産を給付できない

- 信託清算手続きは信託終了時の受託者が清算受託者となって清算事務をする

- 清算事務としては、①現務の結了、②信託財産に属する債権の取立て及び信託債権に係る債務の弁済、③受益債権(残余財産の給付を内容とするものを除く。)に係る債務の弁済、④残余財産の給付の4つがある

- 信託した財産に債務があれば返済するか、債権者の承諾を経て帰属権利者が債務引受し、信託不動産と債務を一体として帰属権利者に引き渡す

- 信託終了に伴い、一定の例外を除き信託契約の日が属する月の翌月末日までに信託に関する受益者別調書等を提出する

- 受益者以外の第三者が帰属権利者となった場合には、原因が死亡かそれ以外かによって相続又は贈与税が課税される

- 委託者の死亡に伴い信託財産について相続税が課税される際には、委託者個人の財産についても財産評価し、信託財産の財産を含めたすべての相続財産について相続税の計算が必要

家族信託終了後の清算手続きの流れと終了に伴う税務について解説します。

目次

信託終了後に行う清算手続きとは?

信託の終了事由が発生しても信託はすぐには終了しません(信託法176)。

信託終了時以後の受託者(以下、「清算受託者」といいます)は、信託財産に属する債権の回収や債務の支払いをし、これらの手続きを経た上で、残余財産を帰属権利者等に対して引き渡すことになります(信託法177~181 )。信託法では、清算受託者の業務として下記のように規定しています。

(清算受託者の職務)

第百七十七条 信託が終了した時以後の受託者(以下「清算受託者」という。)は、次に掲げる職務を行う。

一 現務の結了

二 信託財産に属する債権の取立て及び信託債権に係る債務の弁済

三 受益債権(残余財産の給付を内容とするものを除く。)に係る債務の弁済

四 残余財産の給付(清算受託者の権限等)

第百七十八条 清算受託者は、信託の清算のために必要な一切の行為をする権限を有する。ただし、信託行為に別段の定めがあるときは、その定めるところによる。(債務の弁済前における残余財産の給付の制限)

第百八十一条 清算受託者は、第百七十七条第二号及び第三号の債務を弁済した後でなければ、信託財産に属する財産を次条第二項に規定する残余財産受益者等に給付することができない。ただし、当該債務についてその弁済をするために必要と認められる財産を留保した場合は、この限りでない。

このように信託終了したとしても、信託が終わるわけではなく、清算事務を経て債権債務の清算を経なければ、帰属権利者等に対して財産の給付が出来ない仕組みとなっています。

清算受託者は誰がなる?

信託契約に定めがなければ、信託終了時の受託者が清算受託者となり清算事務をします(信託法177)。

信託契約において清算受託者に専門職等が選任されているケースも見受けられますが、あまりおすすめはしません。専門職が清算受託者として報酬を受領するということは信託業法違反にならないと考えられていますが、清算受託者となってしまうと、一時的にでも財産管理する受託者となるため、金銭管理口座である信託口口座等の名義変更、信託不動産についての受託者への名義変更登記手続きなどが発生します。このような清算事務を敢えて増やさずに、受託者がそのまま清算受託者として清算事務し、その清算事務を専門家がサポートするほうが、シンプルに清算事務が行いやすいと考えます。

清算受託者が行う清算事務とは

信託が終了した後に清算受託者が行う業務は下記の通りです。

・現務の結了

・信託財産に属する債権の取立て及び信託債権に係る債務の弁済

・受益債権(残余財産の給付を内容とするものを除く。)に係る債務の弁済

・残余財産の給付

具体的には、下記の業務を担当します。

未払い債権の回収

清算受託者が未払いの債権を回収します。

信託金銭管理口座については解約し、金銭を回収します。信託金銭管理口座が信託口口座の場合には、金融機関によって、清算受託者のみで手続きができるのか、それとも帰属権利者の関与や信託契約書の提出も必要なのか、取り扱いが異なるので事前に確認しましょう。

未払いの債務・諸費用(信託債務)の弁済

債務があれば信託財産から財産を支出して返済します。仮に信託不動産に信託内借り入れをしたローンがある場合には、法律上の建前では返済手続きをする必要があります。しかしながら、ローンと信託不動産を帰属権利者にそのまま引き継ぐことを想定して融資を受けていることから、実務上は金融機関の承諾を得たうえで、信託不動産と債務を一体として引き継ぎます(帰属権利者が債務引受する)。

残余財産を帰属権利者等に対して給付する

清算受託者から信託契約で定めた帰属権利者・残余財産受益者に対して、残余財産である金銭と不動産を給付します。信託金銭の帰属権利者を定めていたとしても当然に帰属権利者が信託口口座を解約して払い戻しを受けることはできません。清算受託者が口座解約の上、未払い債務があれば返済し、残った信託金銭を帰属権利者に給付します。信託不動産については、名義変更及び信託抹消登記します。

信託終了時の残余財産は誰が取得する?

信託法上、残余財産は下記の順序で帰属します(信託法182条)。

第1順位:信託行為において指定された者帰属権利者・残余財産受益者)

第2順位:上記定めがない場合は、委託者又はその相続人その他の一般承継人

第3順位:上記により定まらないときは、清算受託者

帰属権利者等の定めがなければ相続人、清算受託者に信託財産は帰属されますが、帰属権利者を定めている信託契約がほとんどのため、実務上は帰属権利者に信託財産を引き渡すことになります。

帰属権利者と残余財産受益者の違いとは

帰属権利者は、信託契約において残余財産の帰属すべき者として指定された者をいいます。これに対して、残余財産受益者とは、信託契約において残余財産の給付を内容とする受益債権にかかる受益者として定められた者をいいます(信託法第182条)。

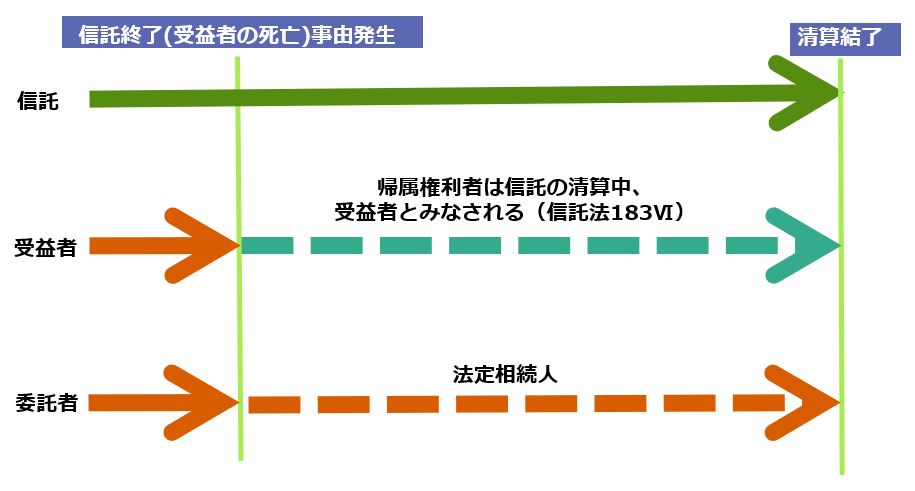

帰属権利者も残余財産受益者も、信託終了後に残余財産の帰属を受ける、給付を受けると立場は同じです。ただし、違う点が1点あります。残余財産受益者は、信託契約の効力がスタートしてから、言葉の通り受益者の立場も有するのに対して、帰属権利者は信託契約終了前までは受益者としての何らの地位も有しません。帰属権利者は信託が終了し、清算手続きになって初めて受益者としてみなされ権利行使ができます(信託法第183条6項)。

私の事務所では、遺言の活用と同じく、信託を託した当事者以外の第三者が介入すべきではないという判断から”帰属権利者”を採用しています。

清算事務に関する計算書類の作成及び承認

清算事務の計算書類を作成し、信託終了時の受益者及び帰属権利者等の承認を得ます。受益者代理人が選任されていれば、受益者代理人の承認を求めます。

(清算受託者の職務の終了等)

第百八十四条 清算受託者は、その職務を終了したときは、遅滞なく、信託事務に関する最終の計算を行い、信託が終了した時における受益者(信託管理人が現に存する場合にあっては、信託管理人)及び帰属権利者(以下この条において「受益者等」と総称する。)のすべてに対し、その承認を求めなければならない。

2 受益者等が前項の計算を承認した場合には、当該受益者等に対する清算受託者の責任は、免除されたものとみなす。ただし、清算受託者の職務の執行に不正の行為があったときは、この限りでない。

3 受益者等が清算受託者から第一項の計算の承認を求められた時から一箇月以内に異議を述べなかった場合には、当該受益者等は、同項の計算を承認したものとみなす。

信託終了事由が発生しても受益者代理人は退任しません。清算受託者が最終計算の承認を求めたにもかかわらず1か月以内に異議がなかった場合には、承認をしたものとみなされますが、異議があれば信託を最終的に終了させられません。そのため、帰属権利者が複数人いる、一部の帰属権利者の承認をもらうことが難しいケースでは受益者代理人を設定しておくということも清算事務を見越した対策として有効です。

信託終了時の税務

信託終了時の課税関係は、残余財産を誰に帰属、給付させるかによって異なります。

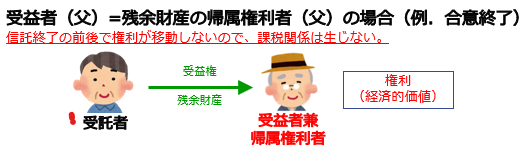

受益者に帰属させる場合

信託の合意終了、期間満了などにより終了し、信託終了時の受益者に残余財産を帰属させる場合には経済的価値の移動がないため、贈与税・相続税などの課税関係は生じません。

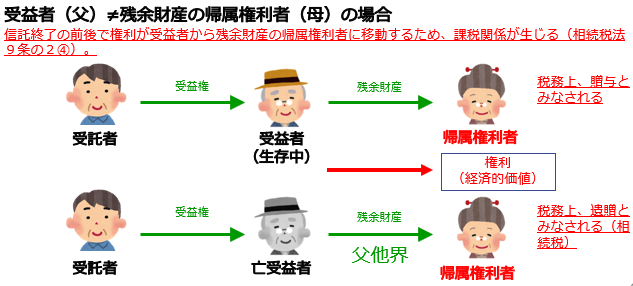

受益者以外に帰属させる場合

信託終了時の受益者と異なる第三者を帰属権利者としていた場合、受益者から帰属権利者へ残余財産(経済的価値)の移動が生じるため、残余財産取得に対する適正な対価の授受がない場合には、贈与がなされたものとみなされ、贈与税が課されます。また、「受益者の死亡」を終了事由とした場合には、受益者の死亡を原因として前受益者から帰属権利者へ残余財産(経済的価値)が移動するため、遺贈とみなされ相続税が課されます(相法9の2④))。

このように委託者の死亡に伴い信託が終了する信託清算事務では、通常の相続手続きの場合と同様に信託終了時の信託財産の相続税評価をします。そして、信託財産(受益権)の他に、委託者個人の財産についても財産評価し、信託財産の財産を含めたすべての相続財産について相続税を計算し納付することになります。

税務署への書類の提出

信託終了に伴い、受益者から帰属権利者等に信託財産が帰属(経済的価値が移動)するため、信託契約の日が属する月の翌月末日までに「信託に関する受益者別調書」、「信託に関する受益者別調書合計表」を所轄の税務署に提出しなければなりません(相法59③②三、相規30⑦③一)。

ただし、例外として、次に該当する場合には提出は不要です(相規30⑦五ハ(5)(6)。

・当該信託の信託財産の相続税評価額が50万円以下である場合

・信託終了直前の受益者等が、受益者等として有していた権利に相当する当該信託の残余財産の給付を受け、または帰属権利者となる場合(受益者=帰属権利者・残余財産受益者)

まとめ

- 家族信託の終了事由が発生しても信託はすぐには終了せず、清算受託者による清算手続きをしなければ、残余財産を給付できない

- 信託清算手続きは信託終了時の受託者が清算受託者となって清算事務をする

- 清算事務としては、①現務の結了、②信託財産に属する債権の取立て及び信託債権に係る債務の弁済、③受益債権(残余財産の給付を内容とするものを除く。)に係る債務の弁済、④残余財産の給付の4つがある

- 信託した財産に債務があれば返済するか、債権者の承諾を経て帰属権利者が債務引受し、信託不動産と債務を一体として帰属権利者に引き渡す

- 信託終了に伴い、一定の例外を除き信託契約の日が属する月の翌月末日までに信託に関する受益者別調書等を提出する

- 受益者以外の第三者が帰属権利者となった場合には、原因が死亡かそれ以外かによって相続又は贈与税が課税される

- 委託者の死亡に伴い信託財産について相続税が課税される際には、委託者個人の財産についても財産評価し、信託財産の財産を含めたすべての相続財産について相続税の計算が必要

家族信託・民事信託はどうしても設計時点に意識がいきがちですが、終了時の出口戦略を考えながら設計していく必要があります。また、法務、税務など多岐にわたる注意点があるため、法務、税務の専門家と連携しながら組成していく必要があります。

信託契約締結後に、受益者の判断能力がなかったり、当事者が死亡した場合には、将来問題が発生した際に信託契約を見直すといったことができません。将来の問題点を見据えながら設計をしていくことが重要です。

家族信託契約書を作成する際にどのように設計・起案していますか?

家族信託というのは、士業・専門家にとって遺言や成年後見では対応できなかった範囲をカバーできる「一手法」です。自由度が高い分、お客様のニーズにあわせた対策を設計できます。しかし、一方で、オーダーメイドの契約書というのは経験も必要。そして、制度の歴史も浅く十分な判例もない状況も重なって、なかなかハードルが高く感じる方もいらっしゃるでしょう。

特に、家族信託契約書作成になると士業・専門家の技術が問われます。

もし、間違った信託契約書を作成してしまうと、本来支払う必要がない税金が課税されてしまう、金銭を管理する信託口口座が開設できない、一つの条項がないだけで不動産の売却処分等ができないといったリスクが発生してしまいます。

ここができるのとできないのとでは、士業・専門家にとっては大きな差でもあります。

今回、家族信託組成数400件を超える信託サポート件数TOPクラスのリーガルエステートがその信託契約書の最新情報とともに、作成手法について解説します。

こんな方にオススメです

・これから家族信託をやっていきたいと思っている方

・家族信託契約書を起案する方

・顧問先や顧客に家族信託を提案し、他の士業につなぐ方

セミナーでは、家族信託契約の内容と法務、税務の中でも特に重要なことをダイジェストでお伝えします。

【士業・専門家のためのゼロから始める家族信託契約書解説セミナー】

今回のセミナーでは、主に以下のようなことをお伝えしようと思っています。

- 間違った信託契約書を作成した場合の3つのリスク

- 無駄な税金を払わず、預金口座凍結を防ぐための家族信託契約スキームの徹底解説

- 契約書で要注意!自益信託と他益信託。契約時に想定外の税金がかかることも!?

- 不動産所得がある顧客には要注意!知っておきたい損益通算禁止のリスクと回避方法

- 信託契約後の金銭を管理するための信託口口座の開設手続きの流れ

- 不動産が売却できない!を防ぐための信託契約条項と登記の方法は、ズバリこれ

- 委託者の想いを叶える財産の引き継ぎ方と契約書の定め方とは?

- 信託終了時に想定外の税金が!?信託契約で絶対もれてはいけない契約条項

- 適切な資産承継を考えるためには出口戦略(終わり方)が重要

[otw_is sidebar=otw-sidebar-1]