相続手続きや家族信託、生前対策相談を受けるメインとなる財産は、不動産です。信託や生前対策の提案後、時間が経過すると実家の親が施設に入所した、相続が発生し、空き家となったなど、その後の実家の管理などの相談を受けることが多くあります。

少子高齢化が進み、相続や信託のマーケットに取り組む、他の業種が士業や専門家以外も増えてきている中、新規開拓だけでなく、既存の信頼関係がある顧客のLTV(ライフタイムバリュー)を考え、ひとりの顧客に対する幅広い相談に各種専門家と連携して対応することがますます重要になってきます。

常に新規顧客開拓してばかりだと、疲弊するし、続かなくなります。一人のお客さんと接点をつくる、そのとっかかりの一つとして生前対策提案をした不動産の提案というのは、大きなポイントとなってきます。特に、相続登記義務化が2024年4月1日に予定されており、改正前から相続登記及び住所変更登記をしていない不動産についても改正法の適用があります。改正法の施行日から相続登記は3年以内、住所変更登記は2年以内に登記をしなければなりません。

そのため、相続登記・住所変更登記をきっかけに不要不動産の処分方法についての相談対応が増えてくる可能性があります。

- 不動産売却提案の発生しやすい生前と相続後のケースを押さえる

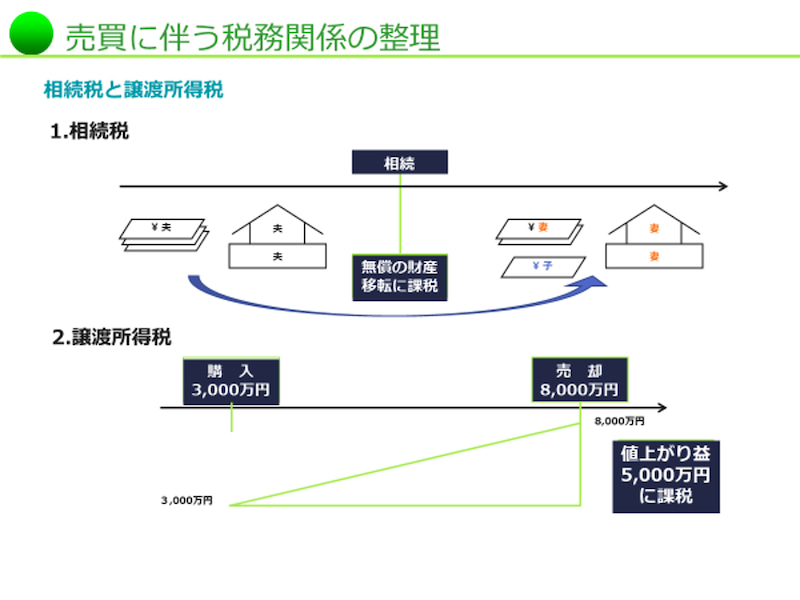

- 相続税、贈与税は、相続と贈与時点における無料の財産移転に課税する制度であり、相続税評価額を計算し、相続税を算出する。

- 不動産売却は譲渡に該当し、売却金額から不動産の購入価格(購入経費を含む)と売却経費を差し引いた譲渡所得に対して、譲渡所得税が課税される

- 初回ヒアリングの際に、「売却金額」「取得費」「譲渡費用」「税率」を把握することが必要

士業・専門家が取り組む一般のお客様に対する不動産提案のポイントについて解説します。

目次

不動産売却提案の発生しやすいケースとは!?

相続や生前対策業務をお客様に寄り添って回数を重ねて、対応していると、お客様との信頼関係が生まれます

司法書士・行政書士など、手続き関係を中心に行っている業種では、あまりないことです。一度作った信頼関係の元に相談を行うので、信頼関係があるポジションで相談に入れ、新規で相談対応するよりも受任率が高い傾向にあります。

信託や生前対策後に受ける一般の方からの相談を見てみると、下記のような相談を受けることが多いです。

・今まで実家に住んでいたが施設に入ることなったので空き家となった

・自宅が老朽化したので、リフォームするか、住み替えるか、どうか検討している

・相続が発生し、実家が空き家となった

・自宅を同居している子が相続すると、相続人間で相続する財産に大きな差が出てしまい、不平等感が発生する

上記に加えて、今後は、相続・住所変更登記未登記物件の相談からの不要不動産ニーズがでてきます。

こういった相談に対し、士業の立ち位置としては、不動産会社ではないので、売却ありきではなく、複数の選択肢の中から顧客が選択できる、営業的なポジションでない立場からお手伝いができます。士業・専門家が不動産提案をどのように行い、他の専門家と連携していくのかという点が一つの大きなポイントとなってきます。細かいところは不動産コンサルタントなど専門家につなげればいいので、そのきっかけづくりが大切です。

不動産売却提案にあたって知っておくべきポイント

お客様には、“支払う税金も抑え、できれば高値で売却したい”というニーズがあります。

税金を抑える→ 資産税が強い税理士と連携する

高値で売却する→ コツがわかっている不動産業者と連携する

上記を連携して行う必要がありますが、特に、初回の顧客相談の中では、上記にまつわる“税金を抑える”という部分について士業・専門家のポジションを活かし、知識・経験を加えて相談に対応し、次につなげるという意識が重要です。

専門的な部分は税理士など専門家につなげればいいので、そのきっかけづくりが大切です。

初回相談の中では物件の資料も限られているため、まずは、不動産譲渡に伴う税務のポイントにフォーカスをあてて対応していくことがポイントです。

不動産譲渡に伴う税務とは?

相続税は、ご存知の通り、相続時点における対価がない無償の財産移転に課税する制度です。そのため、原価がないので相続税評価額を計算し、相続税を算出します。贈与税も同様に対価がない無償の取引ですので、相続税評価額を基準に贈与税を算出します。ポイントは対価がないから相続税評価額が基準です。

相続や贈与に対して、不動産売却は有償取引であるため、原則として売却した金額から不動産の購入価格(購入経費を含む)と売却経費を差し引いた譲渡所得(差益)に対して、譲渡所得税が課税されます。

この譲渡所得のコントロール方法を理解しておくことがが、不動産売却提案では重要なポイントです。

計算式は下記のとおりです。

売却金額 - ( 取得費(購入代金+購入時費用) + 譲渡費用(売却時費費用 )} × 税率 = 譲渡所得税

そして、上記に加えて、譲渡所得税を軽減するための居住用財産、空き家売却の3000万円特別控除が使えるかどうかその確認が必要となってきます

不動産提案にあたって、何からヒアリングしていくか!?

ここで、先ほどの計算式を再度確認していきます

売却金額 - ( 取得費(購入代金+購入時費用) + 譲渡費用(売却時費費用 )) × 税率 = 譲渡所得税

相談のなかで、譲渡所得税の計算式の要素である、

「売却金額」「取得費」「譲渡費用」「税率」を把握していきます

① 売却金額

売却金額は、これから売る金額のため、後日不動産会社と相談して算出していくことなので、ここでは、お客様に近くの物件は幾らくらいで取引されているか確認します(売却のことを意識しているお客様は事前にチラシやネットで自宅の相場観をつかんでいることが多いです)

お客様がわからないようであれば、目安として「固定資産評価÷0.7」で概ねの時価をつかみます

②取得費(購入代金+購入時費用)

実家の購入代金と購入するための諸費用(購入時の仲介手数料・不動産取得税・古家取壊費用等)です。過去に不動産を購入した際の売買契約書、領収書等をもっているか、確認します。

当初の相談時には持参されないことがほとんどのため、次回、持参してもらうように促します(これで継続的な相談へと繋げることができます)。

購入代金が不明の場合には、売却金額の5%が取得費となってしまうため、95%が譲渡所得となってしまうので、“購入時の売買契約書・領収書等”が残っているかどうかは税金が多くなってしまう重要なポイントです。もし、先祖代々相続してきた物件等であれば購入価格がないので、売却金額の5%が取得費となります。ちなみに先祖代々相続した物件であっても、取得費は相続税評価額ではなく、あくまで先代が購入したときの金額が基準です

③ 譲渡費用(売却時費用)

資産を譲渡するために直接的かつ通常支出する費用で、次のようなものをいいます。

・仲介手数料

・契約書に貼った印紙代

・測量代

・古家等を取り壊した場合の取壊費用

・借家人に支払った立ち退き料

・その他収入金額を増加させるために出資した費用

上記は売却した時にかかる経費なので、初回相談時にはそこまで意識しなくて大丈夫です

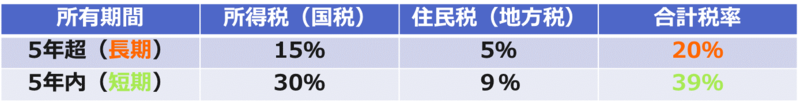

④ 税率

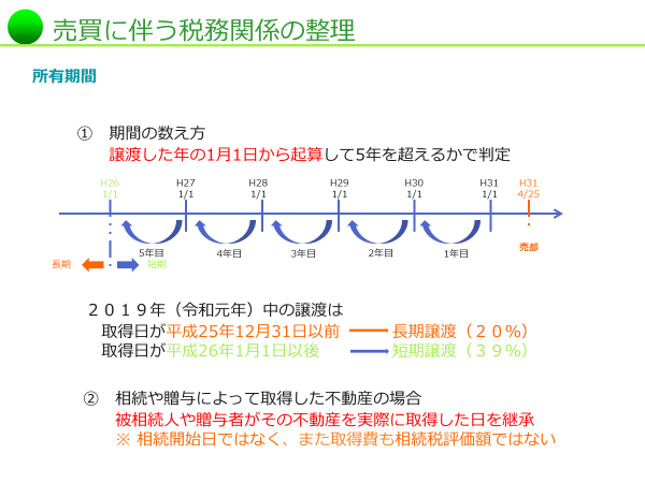

物件の所有期間の長短に応じて、所得税及び住民税の税率が定められています

※2037年まで、上記に加えて復興特別所得税が付加されます。

すべての所得に対する所得税額 × 2.1%= 復興特別所得税

所有期間は、譲渡した年の1月1日から起算して5年を超えるかどうかで判定します

相続や贈与によって取得した不動産の場合には、被相続人や贈与者がその不動産を実際に取得した日を継承します相続人が不動産を相続した日ではありません

上記の情報を頭に入れたうえで、相談対応を行います

例えば5000万円の実家を売却する相談で、お客様が購入時の売買契約書がない場合には、取得費が5%となる結果、譲渡所得は4750万円となり、税率20%で計算すると、約950万円が譲渡所得税として課税されてしまうのです。

そこで、その対策として居住用財産の3000万円特別控除など各種特例を活用できるかどうかという提案につながるし、もう少し踏み込んで

物件の査定、そして調査を行っていきますかという提案につながり、他の専門家と連携した不動産コンサルにつなげることができます。

まとめ

- 不動産売却提案の発生しやすい生前と相続後のケースを押さえる

- 相続税、贈与税は、相続と贈与時点における無料の財産移転に課税する制度であり、相続税評価額を計算し、相続税を算出する。

- 不動産売却は譲渡に該当し、売却金額から不動産の購入価格(購入経費を含む)と売却経費を差し引いた譲渡所得に対して、譲渡所得税が課税される

- 初回ヒアリングの際に、「売却金額」「取得費」「譲渡費用」「税率」を把握することが必要

我々は不動産会社の営業ではないので、売却ありきではなく、顧客の課題に対して、複数の選択肢の中から選びやすい環境をつくるということが必要です。相続・生前対策にとどまらず、顧客のLTV(ライフタイムバリュー)を考えた、農耕型の関係をつくるよう、少しずつ仕事を変えていきましょう!

【4月13日開催】士業・専門家の不動産コンサルティング業務提案と受注方法とは?

士業・専門家にとって、相続相談において「不動産」に関する提案は欠かせません。特に、売却ありきでなく、顧客の情報をヒアリングして、最適な複数の選択肢をお客様に寄り添ったカタチで提案することができるのが、大きなポイントです。また、不動産の信託や生前対策の提案をしていると、親が施設に入所したり相続が発生した結果、実家が空き家となり、その管理方法について相談を受けることが多くありますよね。この顧客ニーズをいかに取りこぼさず受任できるかは、士業・専門家の腕次第と言わざるを得ません。

しかし、専門知識や最新情報など不動産の事細かな知識まで把握しようと思うと、多くの時間とお金がかかります。ですから、いかに、不動産の専門家につなげればいいのか、そのきっかけ作りのための不動産コンサルティングのポイントを知っておくことが非常に重要なのです。

今回、家族信託や不動産コンサルティングを長年取り組み、5000人以上の悩みを解決に導くプロサーチ株式会社 代表取締役社長 松尾企晴 氏をゲスト講師にお招きして、相続専門家が知っておくべき不動産コンサルティングの方法について解説いただきます。また、松尾氏は家族信託にも積極的に取り組んでおり、自社でどのようにして「生前対策」「家族信託」から不動産コンサルティングへスムーズにつなげているのか、実際の事例を見ながら解説をしていただきます。

【生前対策・家族信託コミュニティー~LFT~2022年4月定例会】

相続専門家がやるべき不動産提案。ゼロから始める不動産コンサル活用術

- 気になる今後の不動産市況!そして地主や家主がぶつかる壁とは!?

- 相続専門家が不動産提案をする際に知っておきたい不動産の基礎知識

- 資産組換、土地有効活用… 実際にあったコンサルティング事例のご紹介

- 「生前対策」「家族信託」から、不動産コンサルにつなげる方法

- 相続専門家から顧客の「資産の窓口」になるために私たちがやるべきことは何?

[otw_is sidebar=otw-sidebar-1]