70歳以下の不動産オーナーなど、 家族信託や任意後見などの対策を提案しても刺さらないということが多いです。

なぜならば、この年代の方はまだご自身で財産管理や節税対策などを考えてきたいといったことが多いため、今から自分が認知症になるといったようなことについての認知症対策や遺言などの資産承継対策は当てはまらないのです。それよりもむしろ資産の運用や節税対策といったことが中心となります。そうなると法務関係の士業や専門家は仕事の出番がないということになりがちです。

でも、視点を変えて考えてみると資産運用や節税対策といったことについても他の専門家と連動しながら対応することは十分できます。

今回の記事のポイントは下記の通りです。

- 不動産法人化により所得分散を行う結果、オーナーの相続財産を増やさないということにつながる

- 役員として子や配偶者などを設定、法人保険の活用とにより節税、納税資金対策ができる

- 株主は子にすることにより、自社株の評価があがることの対策と資産承継対策を兼ねることができる

- 資産承継先ごとに法人を設立すれば、遺言代わりにすることも可能

- 不動産法人化提案の目安は、①オーナーが70歳代以下、②不動産所得が1000万円超

不動産法人化後の運営の仕組みを見据えた提案の概要についてお伝えしてきます。

目次

不動産法人化で受けられる税務メリットとは?

不動産法人化で受けることができるメリットは下記のとおりです。

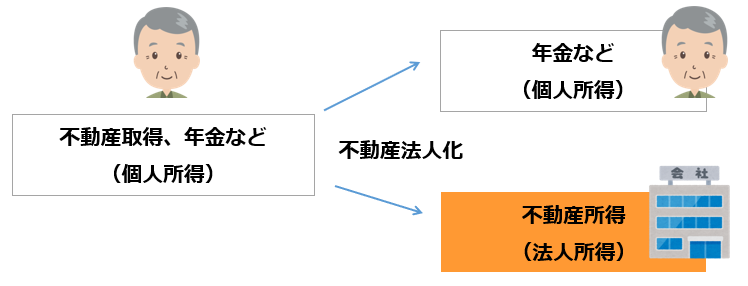

・不動産所得を個人所得と法人所得に分散できる

・法人所得は更に、子など家族を役員とすることで更に所得を分散できる

以下、上記2つのメリットについて解説していきます。

不動産所得を個人所得と法人所得に分散できる

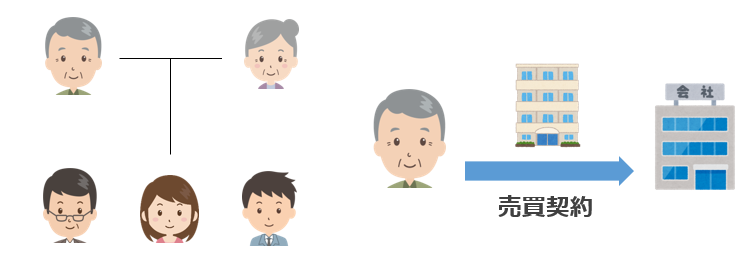

不動産法人化とは、新規法人を設立し不動産を法人へ売却するスキームです。

不動産法人化に伴い、収益物件そのものの所有権を新設法人に移動させることで、賃貸借契約も以後、新設法人に承継されます。そのため、いままでオーナーが取得していた賃料収入が新設法人に入ってくるため、以後、オーナーの財産は増えません。

オーナーの相続財産が増えず、所得分散を行うことができるというスキームです。その結果、相続税対策につながります。

また、代表者をオーナー以外(子)にしておくことで法人名義(代表取締役である子)契約を行うことができ、オーナーが認知症に将来なったとしても、子供が代表者として各種契約を行うことができるようになるため、財産管理(認知症)対策として活用することもできます。

この不動産法人化の考え方の概要は前回の記事で詳しく解説してますのでこちらを確認してみてくださいね。

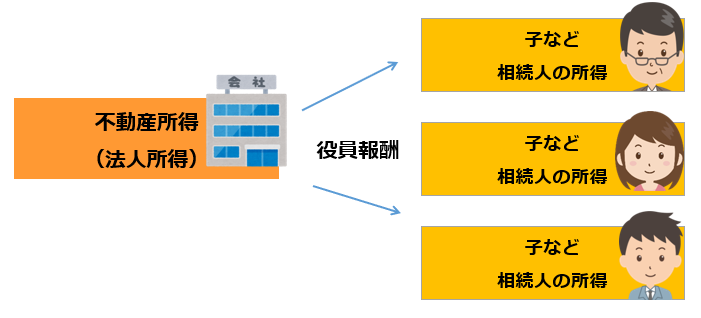

法人所得は更に、子など家族を役員とすることで更に所得を分散できる

法人に入る家賃収入は、そのままでいると法人所得となり、法人税の対象となります。そこで、子など家族を役員とし、役員報酬を支払うことにより更に所得分散を行い、子供に資金をわたすことで納税資金として準備を行うこともできます。

また、法人で生命保険などの活用もできるので、一般の会社と同じような事業承継対策としての生命保険活用もできるのです。

このように不動産オーナー(個人)の不動産所得の金額が多ければ多いほど、法人活用(会社への所得移転)により、全体としての税金軽減額が多くなり、子など相続人の所得増加による納税資金準備が可能となります。

不動産法人化を検討する際の株主構成の考え方

では、不動産法人化に伴い、株主などはどのように設定していけばいいのでしょうか?

親を株主とするか、子を株主とするか、資本金はいくらにするのか判断に迷うところです。

以下、株主、資本金などの考え方について解説します。

株主は子供に設定すべき

結論からいうと、株主は子に設定します。

出資額は少額でもいいので、株主は子供です。

なぜかというと、不動産所得の増加(金融資産の増加)に伴い、法人の株価が上がる可能性があるからです。また、株主を親とすると、株主の認知症リスクがあります。既に誰に資産を承継させるか決まっているのであれば、財産承継予定者を株主に設定します。

不動産法人化 ⇒ 財産管理・所得分散(節税)対策

子を株主とする ⇒ 資産承継対策となる

不動産法人化により、財産管理・節税対策になり、そして、あらかじめ株主を子として設定することで資産承継先を先に決めることができるのです。つまり、法人化により財産管理、節税と資産承継対策をまとめて行うことができます。

資本金は少額で構わない

オーナーが多額の資金を出資してしまうと株主がオーナーとなるので、子に少額出資してもらい会社設立します。法人の資金調達としての物件の購入資金は、オーナーからの借入又は売買代金の支払いを分割弁済で対応すれば十分だからです。無利息での分割弁済も検討できます。

不動産法人化に伴う売買代金や資金調達については、前回の記事で詳しく解説していますので確認してみてください。

法人複数設立により資産承継先をあらかじめ定めることもできる

物件ごとに資産承継先を決めたいのであれば、物件ごとに法人を設立して、株主を分けるという方法も一案です。1つの法人にまとめて物件を取得させることでその後も法人で資産管理を行うことができる反面、株主が子が複数人いると分散してしまうというデメリットもあります。

そこで、子それぞれの資産承継先として定めた物件ごとに法人を設立し、株主を分けることで資産承継先をあらかじめ定めることができます。資産承継対策としての遺言の代用になるのです。

当然、法人が増えた分当然、税務コストがかかるので、税務試算が必要ですが選択肢の一案です。

この考え方は、家族信託・民事信託でいうと受益者連続型信託とし信託契約を1つにするか、財産承継先ごとに信託契約を分けるのかという考え方と同じです。信託契約を1つにして受益権を分散して相続人に取得させるのか、それとも第二受益者は1名とするのか、という論点と同じです。詳細は、下記の記事で詳しく解説していますので、興味ある方はこちらを確認してみてください。

オーナーの経営権を残す方法

オーナーの意向としては、子供にいきなりやらせるのでなく、まだまだ自分で不動産経営を自分で行いたいという方も多くいます。その方法としては、種類株式や家族信託・民事信託といった方法があります。こちらについては、下記の記事で詳しく解説していますので確認をしてみてください。

不動産法人化を提案すべき目安は?

提案すべき目安のポイントとしては2つあります。

・不動産オーナーの年齢は70歳代以下が対象

・不動産所得1000万円超

以下、上記2つのポイントを解説します。

不動産オーナーの年齢は70歳代以下が対象

家族信託・民事信託を提案すべきか、不動産法人化を検討すべきか、検討すべき材料の一つが不動産オーナーの年齢です。

不動産の法人化

対象:70歳代以下のオーナー

家族信託・民事信託

対象:80歳代のオーナー

家族信託・民事信託では家賃収入としての不動産所得がオーナーに帰属しますが、不動産法人化では、法人に不動産所得が帰属します。長期にわたって、子や配偶者などに役員報酬として支払うことにより、財産の分散が図れるからです。オーナーが高齢であったり、健康状態が良くない場合には、法人化をしても相続発生までの期間が短くなる可能性があり、所得分散ができる期間が短い結果、節税効果が得られないというデメリットがあります。

そのため、長期にわたって行うという意味で法人設立コストなどを考えると、不動産法人化は70際代以下が対象です。

不動産所得1000万円超

不動産法人を設立するにあたっては、会社設立費用のほか、毎年申告を行うための税理士費用などがかかります。家族構成や資産規模により効果は変わってくるため、具体的に税理士と連携して試算が必要です。具体的には、下記に掲げるポイントを検討していく必要があります。

・所得分散

個人の所得税の累進税率と法人の実効税率を比較し、不動産所得はいくら移動させるのか?

※個人の所得税と住民税→最高税率は55%

年間所得が800万円以下の法人の場合→実効税率は約24%

・個人で経費化できる経費算入額と法人で経費化できる経費額の比較

・法人化に伴う諸費用

※法人設立費用、不動産売買にともなう経費・税金など

・法人化に伴うランニング費用

※法人税均等割、税理士事務所報酬 など

・法人保険、退職金などの法人だけが使える節税対策をどこまで活用するか?

・不動産を移転させるためのコスト(登記費用・不動産取得税・譲渡所得税)の試算

このように不動産法人化に伴いコストがかかります。

節税効果が高いのはそれなりに不動産所得がある1000万円超の方が対象となりやすいです。ですが、家族構成、財産状況によっては、1000万円以下の場合でも所得税と相続税をトータルで考えた場合もあります。

実際に検討するときは、法人と個人どちらの方が移転コストも含め、メリットがあるのかという試算が必要ということは認識しておいてください。

まとめ

- 不動産法人化により所得分散を行う結果、オーナの相続財産を増やさないということにつながる

- 役員として子や配偶者などを設定、法人保険の活用とにより節税、納税資金対策ができる

- 株主は子にすることにより、自社株の評価があがることの対策と資産承継対策を兼ねることができる

- 資産承継先ごとに法人を設立すれば、遺言代わりにすることも可能

- 不動産法人化提案の目安は、①オーナーが70歳代以下、②不動産所得が1000万円超

今回は、不動産法人化に伴う財産管理、節税、資産承継対策のメリットを中心に解説しました。

どうしても、節税メインの提案となりがちですが、うまく活用することで財産管理・資産承継対策としても活用できるのです。しかしながら、資産を移転することから税務コストがかかるので、実行するには試算が必要です。

初回相談時に提案をする際は概要を押さえておき、詳細は不動産法人化に強い税理士など専門家と連携すれば十分です。

選択肢の一つとして法人化を知っておくことで、提案の幅が広がりますので、是非提案肢の一つとしてもっておいてください。

[otw_is sidebar=otw-sidebar-1]