信託など新しい生前対策の方法を活用する士業や専門家の方が増えてきてます。

しかしながら、相続税対策や遺留分対策としては、信託では対応できないことが多いです。信託を活用することによって長期にわたって相続税対策を実行するという形での間接的な関与はできますが、相続税対策になるという直接の効果はありません。

また、最近も、遺留分潜脱目的の信託契約は一部無効という東京地裁の平成30年9月12日判決がありました。詳しい内容については別の記事で紹介してますので、こちらを確認ください。

そのため、家族信託・民事信託だけでは対策とならないということもあるのです。

ですが、 生命保険については信託よりも古くからある程度のため過去の判例が積み重なっており、法務税務対策ともに活用できる事案が多くあります。

今回の記事のポイントは、下記のとおりです。

- 生命保険の受取金は、受取人固有の財産であり、遺産分割・遺留分の対象外

- 生命保険金は「特別受益」に原則あたらないが、やり過ぎは持ち戻しの対象。目安は遺産総額及び死亡保険金の合計額の3分の1

- 生命保険には相続税の非課税枠(500万円×法定相続人の数)があるため、相続税対策で活用することができる

- 金融資産が多い方には、非課税枠まで生命保険を活用すべき。それ以外の生活資金や不動産は家族信託でカバーする

生命保険を活用した基本的な相続対策のポイントについて解説していきます。

目次

生命保険の受取金は、受取人固有の財産

生命保険金は遺産分割・遺留分の対象外

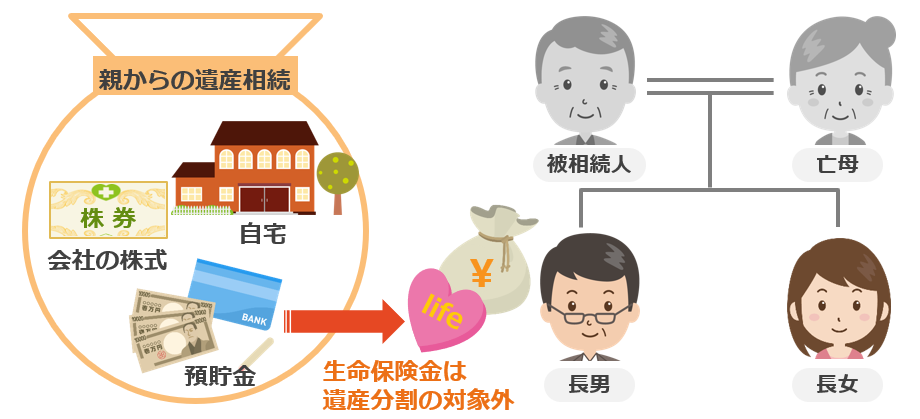

民法上、生命保険金は相続財産ではなく、受取人固有の財産となります(契約者=被相続人、被保険者=被相続人、受取人=相続人の場合)。したがって、生命保険金は本来の相続財産ではないため、遺産分割の対象とはなりません。ということは、財産を渡したい人に対して、生命保険金として渡すという活用をすることができます。

家族信託も同じく、 信託終了時の帰属権利者の機能を活用することによって遺産分割協議をせずに特定の帰属権利者に財産を帰属させることができるというところについては共通しています。

しかし、生命保険については、最高裁の判例により、生命保険金は受取人固有の財産であり、遺産分割、遺留分侵害額請求の対象となりません(最判平成16年10月29日)。つまり、遺産分割対策のほか、信託と異なり遺留分対策につかえる法理が確定しています。

生命保険金は「特別受益」にあたらない

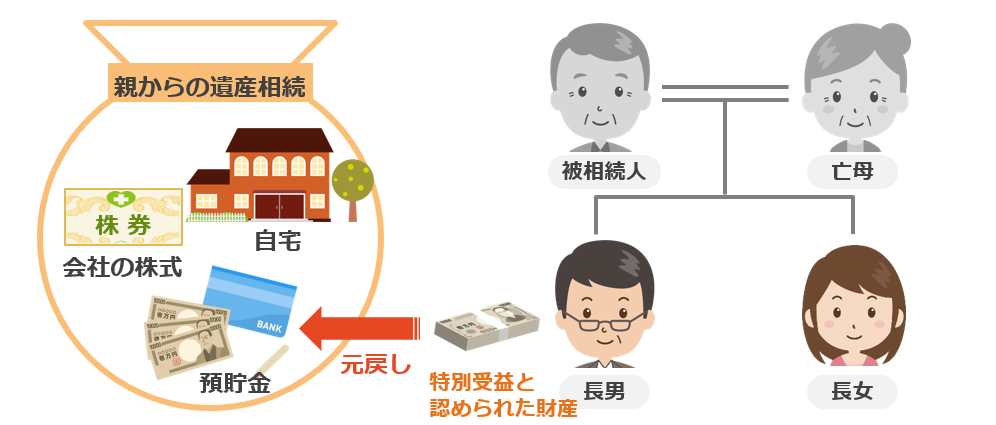

特別受益とは、「遺産の前渡し分」のことで、相続人が遺贈を受けた財産や、被相続人から生前贈与された財産(結婚の持参金や自宅購入資金の援助など)が相当します。

特別受益と認められた場合には、相続発生時には、遺産額に相続時点での時価を遺産分割の際に計算に入れて、相続分を算定することになり、遺留分侵害額請求の対象財産にもなります。

しかし、生命保険金は、特別受益にもあたりません(最判平成16年10月29日)。

ただし、「保険金受取人である相続人とその他の共同相続人との間に生ずる不公平が民法903条(特別受益のこと)の趣旨に照らし、到底是認することができないほどに著しいものであると評価すべき特段の事情が存する場合」には、生命保険金を特別受益に準じて持ち戻しの対象となるとされています。

生命保険金が特別受益になる金額については、一概には言えませんが、過去の判例からみて、特別受益にあたるか否かの判断は、次のように要素を勘案して検討します。

・相続財産に占める保険金の割合はいくらあるか

・被相続人と保険金受取人・その他の関係、及び生活実態等の事情

※受取人である相続人は、被相続人と同居しているか?介護者か?または事業承継における後継者か?などの事情等

目安とすると遺産総額及び死亡保険金の合計額の3分の1を超える死亡保険金額を設定すると特別受益に該当する可能性が高いと想定されています。

生命保険には、非課税枠がある

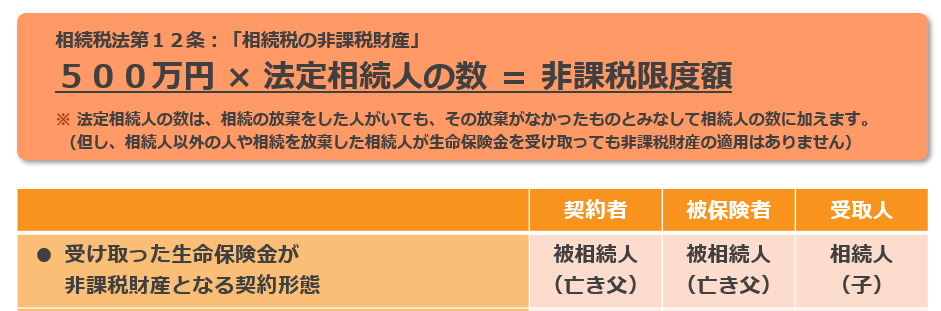

契約者・被保険者が被相続人で、受取人が相続人の場合、受け取った生命保険金は、民法上「受取人の固有財産」となりますが、相続税法上、「みなし相続財産」として、相続税の課税対象となります(相続税法第3条1‐1)。

しかし、”500万円×法定相続人の数”までは「非課税財産」として、相続税は課税されません。

家族信託や遺言では、相続人財産を帰属、承継させたとしても非課税枠の制度はありませんが、生命保険には相続税の非課税枠(500万円×法定相続人の数)があるため、相続税対策で活用することができます。

どんな、お客様に生命保険を提案できるか?

ズバリ、金融資産が多い方に向いています。

手持ちの預貯金を相続税のかからない財産(=終身一時払い保険)にそのままシフトすることで、非課税枠分の相続税対策と遺産分割・遺留分対策として活用することができます。

ただし、基本的に本人が亡くなるまでは生命保険を継続する(やむを得ない場合は解約できますが、途中解約すると支払った保険料の元本割れリスクがあります)のが前提のため、支払った保険料は生活費等のため活用できないため、財産管理対策としては活用できませんが、資産承継対策として、遺言や信託よりも強い効果が発生するのです。

なので、 非課税枠までは生命保険を活用するということは必ず検討しておいてください。 非課税枠以上の金額については節税効果はないものの、 遺留分対策としては活用することができるので遺留分侵害額請求が想定される事案については生命保険でその代償金を用意しておくということは頭に入れときましょう。

そして、生活費として活用する資金と生命保険でカバーすることができない不動産や株式については信託契約を活用し、財産管理を行える仕組みを作るという生命保険と信託の併用活用を検討してみてください。

まとめ

- 生命保険の受取金は、受取人固有の財産であり、遺産分割・遺留分の対象外

- 生命保険金は「特別受益」に原則あたらないが、やり過ぎは持ち戻しの対象。目安は遺産総額及び死亡保険金の合計額の3分の1

- 生命保険には相続税の非課税枠(500万円×法定相続人の数)があるため、相続税対策で活用することができる

- 金融資産が多い方には、非課税枠まで生命保険を活用すべき。それ以外の生活資金や不動産は家族信託でカバーする

家族信託、遺言、生命保険いずれも遺産分割対策として活用することができる制度ですが、生命保険については、遺留分対策と相続税対策にも活用することができる優れた制度です。しかしながら対象が金銭のみであること、そして相談者によっては、過去に保険営業マンから振り込まれた経験があることから生命保険という言葉に拒絶反応を起こす方もいます。

しかしながら、 判例等の法務や税務など実務の積み重ねが信託よりも多く、安定した相続対策として活用することができます。相続専門家の立場からそのメリットやデメリットを伝え、うまく活用することでより良い相続対策提案を行うことができる一つの方法でもあるので、是非活用方法を模索してみてください。

相続専門家が知っておくべき生命保険提案のポイントとは!?

相続対策において、生命保険は遺産分割・遺留分・相続税対策、そして納税資金の確保としてもとして活用することができる重要な提案法のの一つです。士業・専門家は、生命保険の特徴を活かし正しく活用するためにも、契約形態や税金関係について把握しておく必要があります。

そして、今、損害保険・火災保険でも認知症対策商品が出ています。

家族信託・民事信託ではできない生前贈与。認知症対策としても活用できる暦年贈与型生命保険など、保険を活用することで、遺言、信託等ではカバーできない対策もとることが可能となります。

家族信託や生前対策とどのように併用するのか、そして、様々な商品を利用してどのように隣接業種とコラボするかというマーケティング要素を含め、様々な視点から株式会社FinCube 執行役員 春見 直人 氏に解説いただきます。

【オンラインセミナー】

士業や相続コンサルタントでもできる!相続対策としての保険提案方法

- 相続対策としての保険活用の基本

- 家族信託ではできない!認知症後でも活用できる暦年贈与型生命保険

- 保険を取り入れて、相続コンサルとしての報酬単価を上げる

- 保険のプロが教える、顧客のタイプ別生命保険の提案方法

- 保険営業、介護施設は相続案件を持っている!隣接業界とのコラボ方法

- 損害保険、火災保険を活用した認知症対策と相続税対策

[otw_is sidebar=otw-sidebar-1]