法務省によると、不動産登記簿により所有者が直ちに判明せず、又は判明しても連絡がつかない土地を所有者不明土地と定義しています。この所有者不明土地が発生する大きな原因として、法務省によると約66.7%が相続登記がされないこと、そして、約32.4%が住所変更登記がされないこととして上げられています。

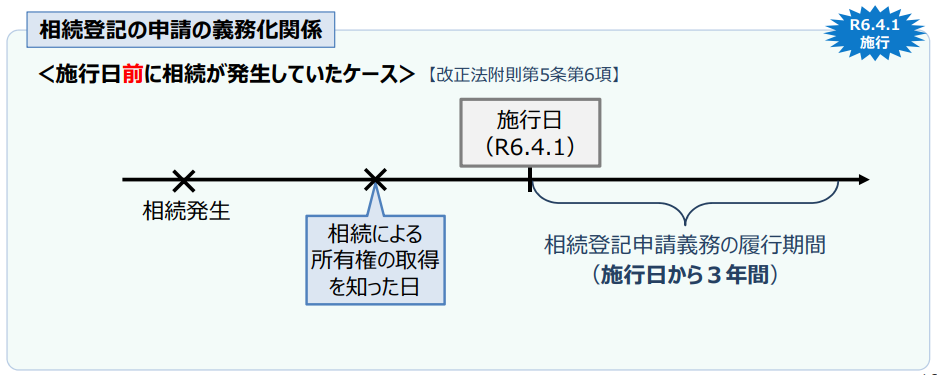

そこで、相続登記と住所変更登記の義務化、所有者の連絡先情報の把握のために法律が改正され、2024年4月1日に施行されます。

今回の記事のポイントは下記のとおりです。

- 相続による不動産取得を知ったから3年以内に相続登記をしないと10万円以下の過料の対象となる

- 住所変更登記も義務化され、2年以内に手続きをしなければ5万円以下の過料の対象になる

- 相続人申告登記や義務化とセットで登記権利者のみの単独申請を認めるなど登記手続きの簡略化が予定されている

- 不動産の所有権移転登記時に生年月日や海外居住者の連絡先の情報提供など連絡先確認のための情報の提供が必要となる

- 所有している不動産の一覧情報(所有不動産記録証明書(仮称))を本人又は相続人から法務局に対して交付を請求できる

今回の記事では、相続を専門とする士業・専門家が知っておきたい相続登記義務化のポイントについて解説していきます。

目次

相続登記義務化の3つのポイント

所有者の情報を正確に反映させ、連絡をとれるようにするための方策として不動産登記の義務化に関連するポイントは下記のとおりです。

①相続登記の義務化

②住所変更登記の義務化

③法務局への所有者の生年月日、海外居住者の連絡先の提供

以下、それぞれについて解説していきます。

相続登記義務化に伴う改正ポイントと実務対応(2024年4月1日施行)

相続登記の義務化に伴う改正ポイントは下記のとおりです。

相続(相続人が遺贈を受けた場合も含む)による不動産取得を知ってから3年以内に登記をしないと10万円以下の過料の対象

今まで相続登記には期限がなかったのですが、法改正後に相続により不動産の所有権を取得した者は、相続の開始及び所有権を取得したことを知った日から3年以内に不動産の相続登記をしなければならず、10万円以下の過料の対象となります。これは、遺言などの遺贈(相続人に対する遺贈に限る。)により所有権を取得した者も同様です。

実務上、法定相続分による法定相続登記を申請した後に、遺産分割が成立したときは不動産を取得した者へ名義を変更する登記手続きを行いますが、この登記についても3年以内というルールが設けられました。

引用元:法務省HP|令和3年民法・不動産登記法改正、相続土地国庫帰属法のポイント

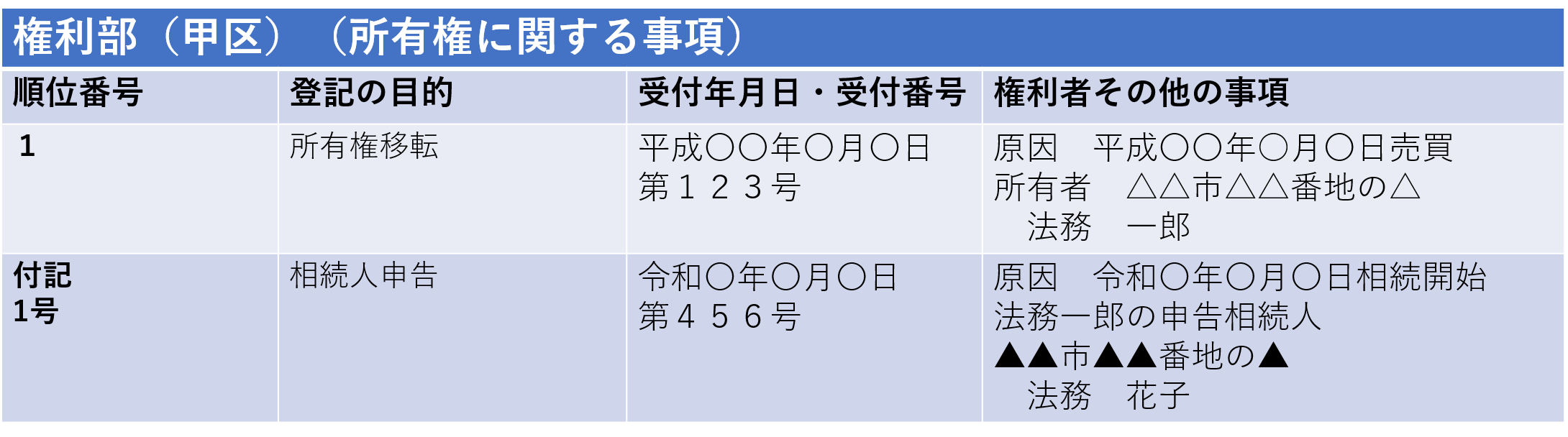

相続登記をする義務は免れる相続人申告登記制度が創設

速やかに相続登記をできない場合には、相続人であることを申出をすれば相続登記をする義務は免れる制度(相続人申告登記)が設けられました。この申出がされた場合には、法務局(登記官)が登記記録に申出をした者の氏名住所などが記録します。

ただし、この相続人申告登記は相続登記そのものではなく、被相続人から相続人に権利が移転したということを示すものでありません。あくまで「登記簿上の所有者」が亡くなったことを示しているに過ぎないという登記です。

そのため、申出をした者がその後遺産分割協議が成立し不動産の所有権を取得した場合には、遺産分割の日から3年以内に登記をしなければなりません。

遺贈や法定相続登記後の遺産分割による更正登記が簡略化

遺贈(相続人に対する遺贈に限る。)の所有権の移転の登記と法定相続登記後の遺産分割、相続放棄などの事由による所有権更正登記について不動産登記法上、他の相続人等との共同申請を求められていたものが簡略化されて、登記権利者が単独で申請することができるようになります。

住基ネットで、登記官が登記記録上の所有者が権利能力を有しないこと(死亡など)を把握した場合には、職権でその旨を登記記録に表示することができる

住民基本台帳ネットワークシステムで、登記官が登記記録上の所有者が権利能力を有しないこと(死亡など)を把握した場合には、職権でその旨を登記記録に表示することができるようになります。

戸籍広域交付制度の開始(2024年3月1日施行)

令和元年5月24日に戸籍法が改正され、2024年(令和6年)3月1日より、戸籍謄本の広域交付制度が始まりました。この制度により、本人窓口での手続き限定(郵送、代理請求、職務上請求不可)となりますが、本籍地以外の市区町村役場でも直系血族(傍系血族は不可)の戸籍謄本を取得できるようになります。本改正は、相続手続きや各種行政手続きの利便性を高めることを目的としています。

相続登記義務化・戸籍広域交付制度開始後の実務対応

下記の順序で行うことにより、士業・専門家側の相続人確定作業の効率化が図れます。

①依頼者自らで、最寄りの役所窓口で直系血族の戸籍の全てを収集し、収集した戸籍を士業・専門家に対して交付する

②士業・専門家が不足している傍系血族の戸籍や戸籍の附票を代理で郵送請求する

これにより、郵送費や手数料、日数ともに大幅な効率化が見込まれます。もし、依頼者自らが役所窓口に行くことが難しいようであれば、従来通りの士業・専門家による戸籍収集を行えばよいだけです。

そして、士業・専門家側が行う作業としては、顧客の取り寄せた戸籍の確認、不足戸籍等の収集、遺産分割協議書の作成といった工程のみを行うことができるようになるため、業務効率化が見込まれます。

住所変更登記の義務化の改正のポイント(2026年4月1日施行)

所有者の住所氏名変更登記の義務化に伴う改正ポイントは下記のとおりです。

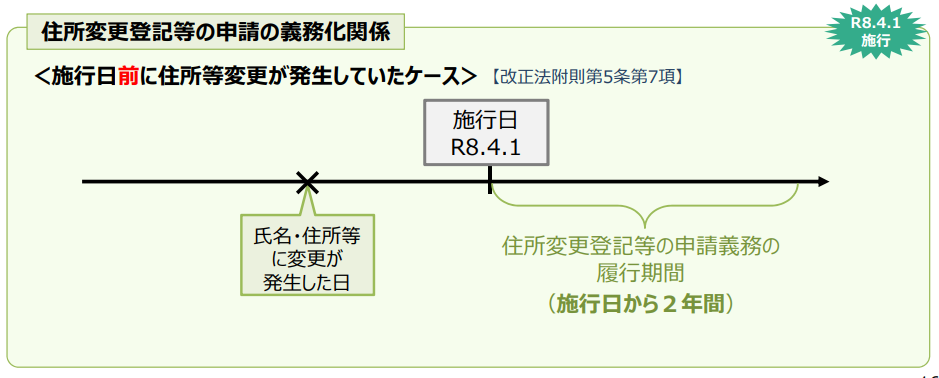

自然人、法人がの住所氏名変更登記が義務化され、2年以内に手続きをしなければ5万円以下の過料の対象

不動産所有者の氏名、名称、住所等について変更があったときは、その変更があった日から2年以内に氏名若しくは名称又は住所についての変更の登記を申請しなければなりません。これに違反すると5万円以下の過料の対象となります。

引用元:法務省HP|令和3年民法・不動産登記法改正、相続土地国庫帰属法のポイント

登記官が住基ネット、商業・法人登記システムで把握した住所氏名等の変更情報を元に職権で登記できる

登記官が住民基本台帳ネットワークシステム又は会社などの法人情報を管理する商業・法人登記のシステムから所有者の氏名及び住所についての変更の情報を把握したときは、職権でその住所、氏名などの変更登記ができるようになります。ただし、所有者が個人の場合には、個人の申出があるときに限られます。

法務局への所有者の生年月日、海外居住者の連絡先の提供

通常の不動産登記に必要な情報に加えて、別途生年月日等の情報提供が義務付けられます。詳細は下記のとおりです。

不動産取得時に自然人は生年月日等の情報の提供が求められる(2026年4月1日施行)

新たに不動産の所有権を取得する自然人は、登記申請時に氏名、住所の情報に加えて、生年月日等の情報の提供を求められます。個人の生年月日は登記記録上には公示されませんが、法務局内部において保有するデータとて取り扱われます。

そのデータは、法務局が他の公的機関から所有者の死亡に関する情報や氏名住所の変更した情報を取得するために活用されます。法務局に提出された氏名、住所、生年月日などの情報を元に住民基本台帳ネットワークシステムにおける定期的なデータ照会及び検索用のキーワードとして利用される予定です。

商業・法人登記のシステム上の会社法人等番号が登記記録に記録される(2024年4月1日施行)

所有者が会社など法人であるときは、商業・法人登記のシステム上の会社法人等番号が登記記録に記録されます。

海外居住者の国内における連絡先(第三者も含む)登記記録に記録される(2024年4月1日施行)

不動産を取得する者が海外居住者の場合には、その国内における連絡先となる者の氏名又は名称等の申告及び登記が必要となります。

連絡先としては第三者も指定することができ、第三者の氏名又は名称、住所を登記することができます。第三者を連絡先として登記するためにはその第三者の承諾があること、そしてその第三者が国内に住所を有することが要件とされています。

被害者保護のための住所情報の公開の見直し(2024年4月1日施行)

登記記録に記録されている者(自然人であるものに限る。)の住所が明らかにされることにより、人の生命若しくは身体に危害を及ぼすおそれがある場合などの事由があるときは、その者からの申し出により、法務局から交付される登記事項証明書に住所を公開せず、住所に代わる事項を記載した登記事項証明書が交付されます。

所有不動産の一覧情報(所有不動産記録証明書)が発行される(2026年2月2日施行)

所有不動産の一覧情報(所有不動産記録証明書)を本人又は相続人から法務局に対して交付を請求できるようになります。

これまでの実務として固定資産税課税明細(名寄せ)を各市区町村で取得することにより、対象者の所有不動産を把握できていましたが、私道など非課税地については漏れているなどの課題があり、不動産権利証や隣地の登記記録を確認するなどで財産状況を確認していましたが、法務局で、所有財産一覧を発行してもらえるようになります。

しかし、実際には、住所と氏名が一致していなければ財産の紐づけができないため、現時点における登記記録上の住所氏名が変更されていないものがあることも想定されるため、正確な情報を反映しているかどうかは技術的な問題があります。そこで、当面は今までと同じ調査は併行し、名寄せと同じく所有不動産記録証明書は参考情報という形で利用することになりそうです。

まとめ

- 相続による不動産取得を知ったから3年以内に手続きを相続登記をしないと10万円以下の過料の対象となる

- 住所変更登記も義務化され、2年以内に手続きをしなければ5万円以下の過料の対象になる

- 義務化とセットで相続人申告登記や登記権利者のみの単独申請を認めるなど登記手続きの簡略化が予定されている

- 不動産の所有権移転登記時に生年月日や海外居住者の連絡先の情報提供など連絡先確認のための情報の情報の提供が必要となる

- 所有している不動産の一覧情報(所有不動産記録証明書)を本人又は相続人から法務局に対して交付を請求できる

この相続登記・住所変更登記の義務化については、我々専門家としては知っておくべきポイントです。2024年4月1日からの改正法に伴う相続実務対応ができるようにしておきましょう。

2024年4月1日相続登記義務化徹底解説!~新制度下での登記実務と関連法案の概要と実務対策とは?~

2024年4月1日から施行される「相続登記義務化」は、不動産登記実務における大きな転換点となります。これまでの経験に基づく実務が、法改正によって新たなビジネスチャンスが生まれる可能性があります。相続登記が選択から義務へと変わるこの重要なタイミングで、私たちは何を準備し、どのように対応すべきでしょうか?

新制度の導入は、相続登記を取り巻く環境を一新します。この変革期において、最前線で活躍する専門家として、必要な知識とスキルを身につけ、顧客に相続登記義務化を見据えたサービスを提供することが求められます。

「相続登記義務化」の詳細、相続登記が遅れた場合の対応策、相続登記義務違反者に対する過料処分の手続きの流れ、その他相続登記義務化に関連する不動産登記法の改正点、2024年3月1日からスタートする戸籍の広域交付制度など、士業・専門家として知っておくべき情報は山積しています。相続登記の義務化がもたらす実務の変化に適切に対応し、顧客にとっても、自身の業務にとっても、最適な準備を整えるためには、このセミナーが最適です。

- 相続登記義務化3年以内の登記義務と法改正前の相続物件への適用

- 相続登記義務化と住所変更登記義務化の起算点はいつから?

- 速やかに相続登記ができない事案の対応方法としての相続人申告登記とは?

- 実際に過料処分はされるのか?登記官の事件把握からの過料事件手続きの概要

- 相続登記義務化に関連する他の不動産登記法の改正点(職権による死亡情報登記、職権住所変更登記など)

- 戸籍謄本広域交付制度スタートによる専門家の実務対応のポイント

※この内容は、2024年1月17日に撮影された内容になります。ご了承ください。

[otw_is sidebar=otw-sidebar-2]

[otw_is sidebar=otw-sidebar-1]