信託など新しい生前対策の方法を活用する士業や専門家の方が増えてきています。

しかしながら、信託そのものでは、財産管理と資産承継対策にはなりますが、相続税対策そのものには繋がりません。間接的な形で資産組み換えなどの相続税対策の実行することができるというメリットはあるのですが、直接的な節税には繋がらないんです。

そこで、相続税がかかる見込みがあるお客様向けに提案できるのが生前贈与や生命保険を活用した相続対策ですが、自分が普段使わない商品であるからこそ、いまいち、提案方法がわからないと言った先生が多いのが実情です。

今回の記事は下記のとおりです。

- 生命保険には遺産分割・遺留分対策のほか、相続税の非課税枠(500万円×法定相続人の数)による相続税対策でメリットがある

- 多額の金銭をまとめて贈与できる制度として、特定贈与信託、教育資金一括贈与、結婚・子育て資金贈与の制度を検討する

- 優先順位は「生命保険→大型贈与→暦年贈与」の順番で行う

- 暦年贈与をフル活用するポイントは「基礎控除(110万円)」「人数」「年数」の3つ

- 贈与を贈る対象者は、長男の配偶者、孫など相続人以外も可能。だたし、相続人への死亡前3年内の贈与は、相続税法上、相続財産への持ち戻しの対象となる

- 暦年贈与の受け皿として、子の保険を提案できる、被保険者となれるかにより、親又は子を被保険者とする保険を検討する

- 暦年贈与の注意点として定期贈与とみなされないようにするため、「契約書の作成」「贈与税を申告する」「子名義の口座で管理」「保険料控除は子に適用」を考慮する

生命保険を活用した相続税対策の提案の方法をお伝えします。

また、記事の後半ではより実践的に信託をはじめ士業の先生が無理なく相続対策提案を学び、実践できる新しい形のセミナーを4月14日水曜日に企画をしていますので、興味ある方は最後まで読んでみてください!

目次

生命保険は遺産分割・遺留分対策となるほか、非課税枠がある

民法上、生命保険金は相続財産ではなく、受取人固有の財産となります(契約者=被相続人、被保険者=被相続人、受取人=相続人の場合)。したがって、生命保険金は本来の相続財産ではないため、遺産分割の対象とはなりません。また、遺留分の対象外にもなります。

また、”500万円×法定相続人の数”までは「非課税財産」として、相続税は課税されない特徴を活かして、特定の相続させたい人に対して渡しながら、節税ができると信託ではできない活用ができます。

つまり、金融資産が多い方については、預金を一時払い生命保険に変え、金銭の受け取り方法を遺言や信託ではなく、本人死亡時の生命保険受取金と変えるだけで、節税と遺産分割対策が完了するのです。

医師の診査や健康状態の告知なしで、90歳まで入れる保険もあるので、相続対策事案においては、提案の選択肢のひとつとして必ず押さえておくべき商品です。

遺産分割・遺留分対策や非課税枠の詳細については、別の記事で詳しく解説してますのでそちらを確認してみてください。

非課税枠で賄いきれない金銭は生前贈与を提案する

相続税は、被相続人の死亡後に残った相続財産に対してかかります。

相続税を減らすポイントは、将来の相続財産を減らすことです。

そこで、生命保険の非課税金額の活用で、相続税の基礎控除(3000万円+600万円×法定相続人の数)内に収まらない場合には、生前贈与を活用して相続財産を減少させることも検討していきます。

無理に進めると手元の財産が減る結果、相続対策の導入を親が断念する可能性もでてきますので話の持ちかけは慎重を期しますが、どうせ、相続税がかかるなら生前贈与をする意向があれば必ず提案の内容に組み込みます。

そして、生前贈与を検討する際は、①大型一括贈与、②暦年贈与の2種類を検討します。

まとまった多くの金銭を減らずには大型一括贈与を提案する

ヒアリングで金融資産が多いご家庭には、まず検討したいのは、大型一括贈与です。相続財産からまとめて一気に切り離すことができます。

相談時に大型一括贈与を検討する際には、下記の3つが候補です。

・特定贈与信託

(障害がある子がいる方向け:重度の心身障がい者(特別障害者)6000万円、軽度の知的障がい者および障害等級2級または3級の精神障がい者等(特別障害者以外の特定障害者)は3000万円)

・教育資金一括贈与

(30歳未満の子、孫がいる方向け:1500万円)

・結婚・子育て資金一括贈与

(20歳以上50歳未満の子、孫がいる方向け:1000万円)

それぞれの要件は細かいので、実際の導入痔においては別途要件確認が必要ですが、まとめて多額の金融信託を移す場合には、障害がある家族がいる場合、子や孫がいる場合には活用できるということを頭に入れて相談に望むといいです。

また、伝えておくべきポイントとして、特定贈与信託でも特定障碍者が死亡したときには、使いきれていない残額は相続税の対象となること、教育資金、結婚・子育て資金一括贈与における残額も贈与者死亡時又はそれぞれの年齢が達するなど制度終了事由において、相続・贈与税課税対象となるという点はあるので、早期に贈与を行い、贈与を受けた金銭を早めに利用しらうということはきちんと伝えるようにしてください。

各制度の残額の取り扱いについては下記国税庁のページなどを確認しておくといいです。

生命保険、大型一括贈与で賄いきれない金融資産は暦年贈与を提案

生命保険、大型贈与しても賄いきれない金融資産は、暦年贈与を提案します。

暦年贈与だと、多額の金銭を動かすことができないことから優先順位は、「生命保険→大型贈与→暦年贈与」です。そのうえで、暦年贈与を提案する際に意識しておくべきポイントを紹介します。

贈与税の基礎控除は受贈者ごと

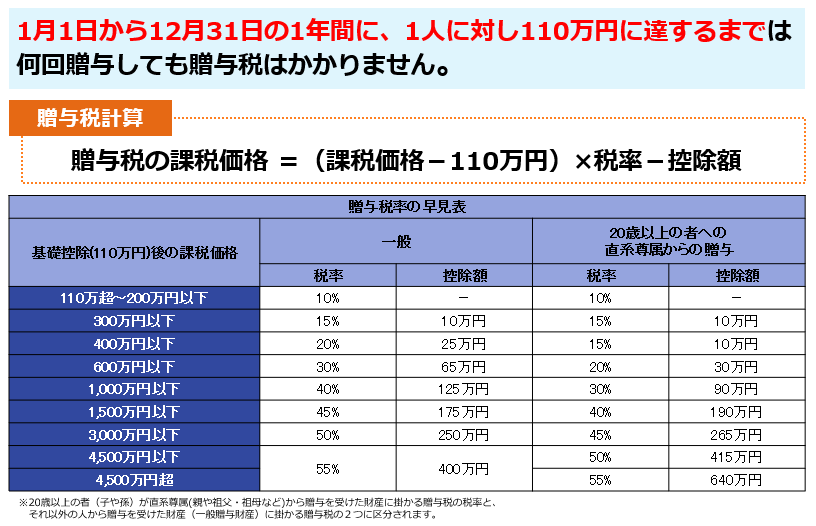

皆さんもご存知の通り、贈与税には基礎控除という仕組みがあり、年間110万円までの贈与であれば贈与税がかかりません。

この基礎控除は受贈者を単位として考えます。

例えば子を受贈者として、父から110万円、次に母から110万円をもらったとすると合わせて220万円の贈与を受けたことになり、合計額のうち、220万円(全体額)-110万円(基礎控除)=110万円が贈与税の対象になってしまいます。

複数人からの贈与の場合は、受贈者1人で合計110万円までということは頭にいれておきましょう。

直系尊属(父母や祖父母など)から20歳以上の直系卑属(子や孫など)への贈与財産は「特例贈与財産」として、それ以外の財産を「一般贈与財産」として扱い、それぞれ税率表が異なります。

税率について詳しくは国税庁のHPを確認してみてください。

受贈者の人数と年数をコントロールする

110万円の基礎控除の枠内で少しずつ財産を移転することで、贈与税を回避しつつ、将来の相続財産を減らすという相続税対策を実行することができます。

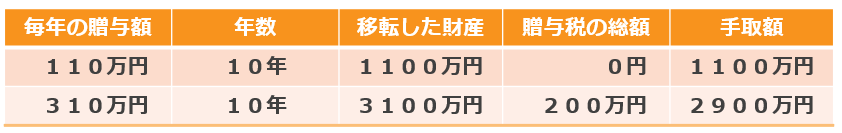

「年間110万」を長期にわたって行うことで、1年では110万円ですが、10年かければ1100万円の相続財産を減らすことができます。さらに、子や孫などできるだけ対象者を多くすれば、その人数分効果を上げることができます。

例えば、子2名、その配偶者2名、孫4名の合計8名に対して110万円、これを10年間おこなえば、「110万円×8名×10年間」=「8800万円」の財産を親から子世代に贈与税をかけずに移すことができます。

相続税法上の持ち戻しルールには注意

贈与を贈る対象者は、長男の配偶者、孫など相続人以外も可能です。だたし、受贈者の属性には注意が必要です。

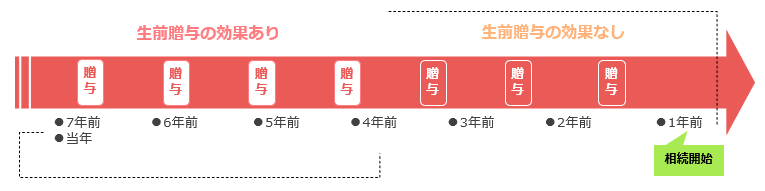

相続人への死亡前3年内の贈与は、相続税法上、相続財産への持ち戻しの対象となります。

例えば、孫や長男の嫁は養子縁組をしていない限り、直接の相続人になりません。そのため、直近3年内の贈与は持ち戻しの対象にならず相続ぎりぎりの贈与も節税対象ですが、相続人そのものである子については、相続開始前3年以内の贈与は持ち戻しの対象となるので要注意です。

この相続税対象の持ち戻し期間は、2024年1月1日以降は3年から7年へ延長することが予定されています。そのため、期間を考慮した生前対策スキームの立案が必要となってきます。

また、孫等が相続人でなくても、生前贈与の他に、①遺言で遺贈を受ける、②生命保険の受取人となった場合には、その生前贈与は持ち戻しの対象となるため、贈与以外にほかの方法で財産を承継させる対策をとっている場合には、注意が必要です。ここは、専門家の先生でも思わぬミスをしがちなポイントです。

相続税の税率と贈与税の税率を比較する

生前贈与の基礎控除額は110万円ですが、親が高齢など持ち戻しの3年ルールを考慮して早期に生前贈与を完了させたい場合には、1年間の贈与額を上げるということも選択肢です。

例えば、毎年の贈与額が310万円であれば、贈与税率は6.45%(1年間の贈与税20万円÷310万円)となり、相続税の税率(最低10%)よりも低い贈与税の税率になる範囲内で長期にわたり生前贈与を行うことができ、結果的に相続税を支払うよりも低い税額で税金を納めることができます。

金額が多い分、贈与税も発生しますが、多額の金銭を早く相続財産から移動させる必要がある場合には検討すべきです。

暦年贈与の受け皿として生命保険を提案する

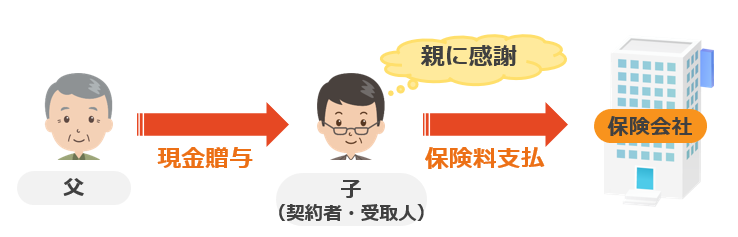

では、暦年贈与した金銭はどうするか?

そのまま子供の名義にしておくと、無駄遣いをされてしまいかねないかと考える親が多くいます。そこで、毎年贈与を受ける子や孫の無駄遣いを防止し、有効活用してもらえるように、贈与と同時に受け取った子や孫は、同額の保険料の保険料の年払いの保険を提案します。

子や孫が年金、教育資金として受け取ったり、生命保険金で相続税が支払える形をつくることができます。

親の年齢や健康状態を考慮し、提案する保険形態は下記のとおりです。

①親が被保険者となれる場合

契約者:子

被保険者:親

受取人子:子

親が亡くなった時に、生命保険金を受け取れるような形を作ります。相続時の納税資金など支払う金銭を用意できるといったメリットもあります。

②親が被保険者となれない場合

契約者:子

被保険者:子(又は子の配偶者など)

受取人:子

健康、年齢制限等により親が被保険者となれない場合は、被保険者を健康な子、その配偶者などとして設定します。例えば、年金保険などのような形にすれば、今は使えない資金ですが、子が定年退職した後の年金という形で保険金を将来にわたって受け取ることができるといったスキームをつくることができます。

このように、生前贈与後の金銭の管理を含めて、将来を見据えた保険の提案ができるのです

暦年贈与提案する際の注意点

暦年贈与と保険提案を行う際には、注意すべきポイントがあります。それは”定期贈与”とみなされて税務署から贈与税を課税されないような配慮が必要ということです。

例えば、10年間、毎年110万円ずつ贈与をすると1100万円を移転できますが、税務署はこれを「定期贈与」とみなして贈与税を課税してくることがあります。定期贈与とはこの場合、「最初から10年分のまとまった金額を贈与することが決まっていたのだから、全体の1100万円をまとめて最初に課税対象とみなします」ということです。つまり基礎控除が1回分しか使えないことになり、1100万円-110万円=990万円に贈与税がかかってしまうのです。

定期贈与とみなされないように税理士と連携して対策を考えておく必要があります。

一般的には下記のような対策を行います。

① 毎年の贈与契約書の作成

贈与を毎年同日で同一の金額にする、連年贈与と見られ、贈与金額全体について 1年で贈与したものとして課税される可能性があるので、あえて日付を変えるというもの選択肢です。

②贈与額が110万円を超える贈与を超える贈与を行い、 贈与税の申告を行う

定期贈与と税務署からみなされないために、その間には何度かあえて基礎控除の枠を超えた贈与を行い、わずかな贈与税を納税しておくことも有効です。納税の証拠を残すことで、税務署が後から難癖をつけることに対する牽制効果を生みます。

③ 受贈者である子が贈与財産を管理する

贈与後の金銭は受贈者である子が自ら持っている銀行口座で、印鑑・通帳を管理を行い、保険料は子の口座から引き落としを行います。

④ 生命保険料控除等は受贈者に適用する

被相続人(親)には適用せず、受贈者である子で申告します。

まとめ

- 生命保険には遺産分割・遺留分対策のほか、相続税の非課税枠(500万円×法定相続人の数)による相続税対策でメリットがある

- 多額の金銭をまとめて贈与できる制度として、特定贈与信託、教育資金一括贈与、結婚・子育て資金贈与の制度を検討する

- 優先順位は「生命保険→大型贈与→暦年贈与」の順番で行う

- 暦年贈与をフル活用するポイントは「基礎控除(110万円)」「人数」「年数」の3つ

- 贈与を贈る対象者は、長男の配偶者、孫など相続人以外も可能。だたし、相続人への死亡前3年内の贈与は、相続税法上、相続財産への持ち戻しの対象となる

- 暦年贈与の受け皿として、子の保険を提案できる、被保険者となれるかにより、親又は子を被保険者とする保険を検討する

- 暦年贈与の注意点として定期贈与とみなされないようにするため、「契約書の作成」「贈与税を申告する」「子名義の口座で管理」「保険料控除は子に適用」を考慮する

家族信託、遺言、生命保険いずれも遺産分割対策として活用することができる制度ですが、生命保険については、遺留分対策と相続税対策にも活用することができる優れた制度です。しかも、使い方次第では、生前贈与と併用することで大きな相続税節税効果を実現させることができます。

どのように活用できるか知っておくことで相続対策のメニューが増えますし、また自社で保険代理店を行うのであればお客様のためにもなり、かつ自社の収益アップでも見込める優れた商品です。

どのようなお客様に活用できるか日々検討して、より良い提案をできるようにしていきましょう。

事例に基づく生前対策提案のケーススタディ~ワークで学ぶ生前対策提案~

顧客の要望に合わせた提案・設計・受任手法が学べる実践で学べるオンラインセミナー開催します。

近年、いろんな媒体で情報を取得し知識をつけ、家族構成も多様化している顧客のご相談内容は、十人十色。十人いたら十人の異なる資産・家族構成・要望があり、それぞれの状況に合わせて適切な提案をする、ということが士業・専門家に求められ・顧客に期待されているスキルです。

また、対策手法も多種多様。家族信託・生前贈与・生命保険・遺言・成年後見等、それぞれの特色を見極め、顧客の要望に合わせた設計ができることが基本スキルであり、そのうえでどうアウトプットしていくのかということが重要です。

この提案スキルが高ければ高いほど顧客の満足感をみなすことができ、「相続についてこの人にすべてを任せたい」という信頼関係を作ることができるます。今回のセミナーでは、実践的にワークを通して生前対策提案を身につけるための顧客への提案、設計、受注のコツをお伝えしていきます。

本セミナーは、事前に動画セミナーで学んでいただく「動画セミナーパート」と、お客様との相談を通して実践頂く「実践パート」の2部構成となっています。事前にお送りする動画セミナーにて提案・設計・受任のコツやどのようにヒアリングしていくのかを学び、当日その情報をもとに実際にあるご家庭のご相談を情報を収集して、提案していただくことになります。

一方的な聞く・見るだけのオンラインセミナーであれば、それはYouTubeで動画で視聴するのと何ら変わりません。ですから、実際に当日参加した人が、最も学べるような構成の新しいかたちのzoomを使った参加型オンラインセミナーという実験的な企画となっています。

「これまで培ってきた知識を実践する」ためのセミナーとして、全国の士業・専門家が気軽に集まれるという特色を活かしたゲーム感覚のセミナーです。お客様にどんな質問をするのかもあなた次第!ご自身が得た情報をまとめて、提案できるように設計するという内容になっています。

セミナー内容

・顧客相談における5つのステップ

・顧客への提案、設計、受注のコツ

・資産承継と財産管理を設計する際にヒアリングすべきポイント

・信託、遺言、贈与、売買、生命保険それぞれの制度の特徴と活用方法

・事例から学ぶ生前対策の設計から提案方法

【日 程】:2021年4月14日(水)

【時 間】:13:30 ~ 16:30

[otw_is sidebar=otw-sidebar-1]