家族信託契約スタート後、受託者の義務として、信託財産に関する帳簿の作成、報告義務が発生します。家族信託組成後、専門家はこれらの書類作成及び保管についてのアドバイスが必要です。しかし、実態は、作成・保管について顧客任せにしている専門家も多くいるのが現状です。受託者がどのような書類を作成し、保管をしておく必要があるのか知っておく必要があります。

今回の記事では、家族信託後に作成すべき書類の作成、管理及び報告義務について解説します。

目次

受託者の書類作成及び保管義務とは?

家族信託の受託者は、信託財産がどのように使われたのか、また、信託財産の現状はどうなっているのかということについて報告義務を負います。

具体的には、受託者は信託期間中随時、「信託帳簿」及び「信託事務の処理に関する書類」を作成又は取得する必要があります。また、原則として年に1回、「財産状況開示資料」を作成して、受益者に対して報告する必要があるのです。

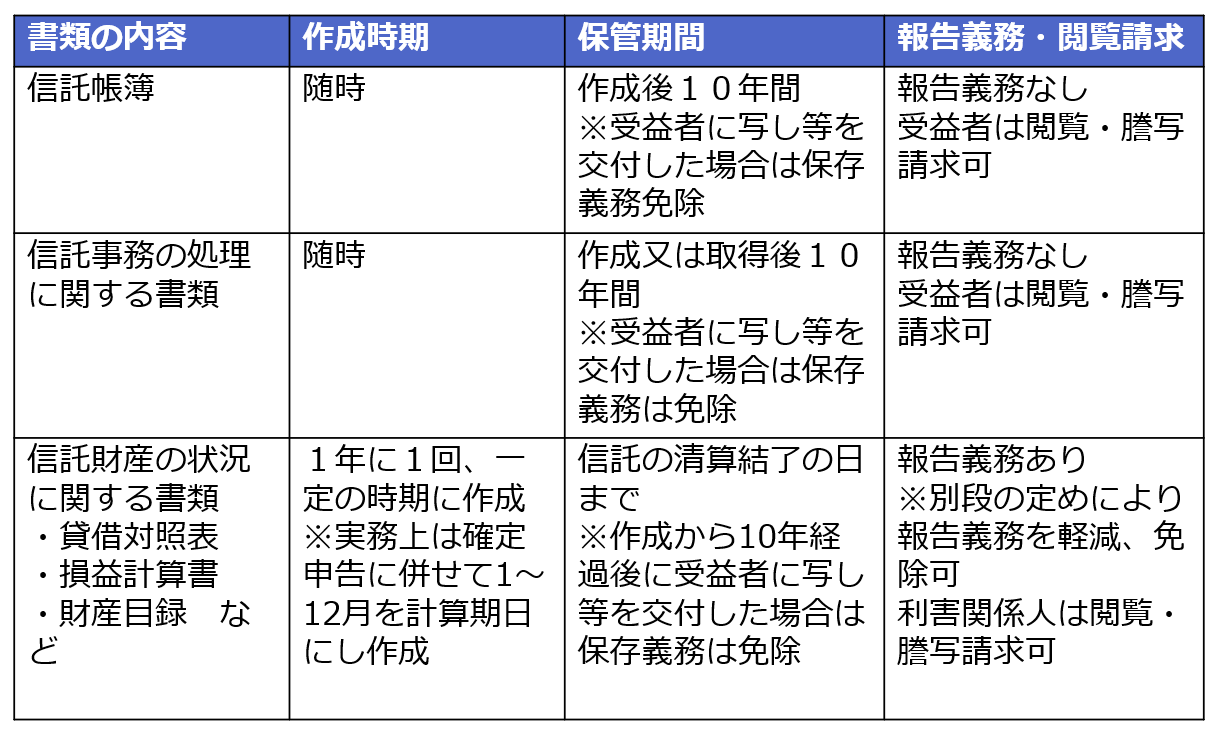

信託法では、受託者が作成及び保管すべき書類として下記の3つを定めています。

・信託帳簿

・信託事務処理に関する書類

・信託財産の状況に関する書類

信託帳簿

信託帳簿とは、信託事務に関する計算並びに信託財産に属する財産及び信託財産責任負担債務の状況を明らかにするための書類です(信託法第37条1項)。信託法改正時に法務省民事局参事官室にて作成された信託法改正要綱試案補足説明によると下記の通り説明しています。

単に「帳簿」とした場合には、会計の実務で作成されている仕訳帳,総勘定元帳など金銭の収支や物品の出し入れに関する書類が想起されるところ,単純な管理型の信託においては「帳簿」と呼ぶべき書類を備えるまでの必要が存しないことも想定されるため、「帳簿」に限定されない趣旨を明らかにしたものである。

引用元:信託法改正要綱試案補足説明

帳簿に限定されないと説明しており、会計実務上の仕訳帳や総勘定元帳などのレベルまでの帳簿作成を求められているわけではありません。

たとえば、高齢の親の生活費の管理目的などの信託であれば、現金出納帳や家計簿を作るといった方法でも構いませんし、記帳された預金通帳の入出金の該当箇所に生活費、医療費などの使用用途をメモ書きで記入することで現金出納帳代わりとして扱う方法でも構わないということです。当然、使用用途と使用した金額を明らかにするために請求書や領収書を保管しておく必要はありますが、簡易な方法で対応できます。

家賃収入などを生む収益不動産を信託している場合は、従来行ってきた家賃収入管理で行ってきた方法と同じく帳簿を作成しておけば十分です。ただし、受益者に対し、当該書類若しくはその写しを交付した場合には、保存義務は免除されます。

信託帳簿の報告義務

受託者は信託帳簿の報告義務はありません。受益者は、信託帳簿について閲覧・謄写を請求することができます(信託法第38条1項)。

信託事務の処理に関する書類

信託事務の処理に関する書類とは、信託財産に属する財産の処分に係る契約書その他の信託事務の処理に関する書類をいいます(信託法第37条5項)。信託法改正時に法務省民事局参事官室にて作成された信託法改正要綱試案補足説明によると下記の通り説明しています。

信託事務の計算関係の書類に限らず、信託事務の処理に関して作成し、受領した書類等を広く含み、例えば、受託者が信託財産に属する財産を売却する際に締結した売買契約に係る契約書その他の書類がこれに含まれる。もっとも、これは、信託事務の処理の内容を明らかにし、受託者に対する監督を実効的なものにするために保存義務を課し、閲覧を可能とするものであるから、あくまでも受託者として作成し、又は受領した書類に限られる。したがって、法人である受託者の従業員が個人的に作成し、保管するメモや、信託事務の処理内容を決定するために行われた禀議に係る禀議書などはこれに含まれない。

引用元:信託法改正要綱試案補足説明

信託事務の処理に関して作成し、受領した書類等を広く含むと説明しています。信託財産の処分等について受託者が締結した契約書、具体的には、信託財産に関する売買契約書、賃貸借契約書、金銭消費貸借契約書などが該当します。信託財産から支出、処分を伴う各種契約をした場合には、それらの契約書を保管しておく必要があります。

信託事務の処理に関する書類の保存期間

信託事務の処理に関する書類は、作成又は取得の日から10年間を保存しなければなりません(信託法第37条5項)。ただし、受益者に写し等を交付した場合は保存義務は免除されます。

信託事務の処理に関する書類の報告義務

受託者の信託事務の処理に関する書類の報告義務はありません。受益者は、信託事務の処理に関する書類について閲覧・謄写を請求することができます(信託法第38条1項)。

信託財産の状況に関する書類

受託者は、毎年一回、一定の時期に、法務省令で定めるところにより、貸借対照表、損益計算書その他の法務省令で定める書類又は電磁的記録を作成しなければなりません(信託法第37条2項)。信託法改正時に法務省民事局参事官室にて作成された信託法改正要綱試案補足説明によると下記の通り説明しています。

資産の運用を目的とする信託においては、単に一定の時点における財産の内訳を示すのでは足りず、いわゆる貸借対照表や損益計算書に類似する書類を作成し(※)、受益者に開示することが望ましいと考えられる。そこで、「信託財産の状況に関する書類」を作成すべきものとしている。

もっとも、具体的に「信託財産の状況に関する書類」としてどのような書類の作成が必要になるかは信託の類型によって異なるものである。すなわち、資産の運用を目的とする信託においては、一般に、貸借対照表や損益計算書に類似する書類の作成が必要になると考えられるが、単に物の管理をするにすぎない信託であれば,財産目録に相当する書類が作成されれば足りると考えられる。

※もっとも、その様式は、会社会計の実務において作成されている貸借対照表等の様式に沿ったものである必要はない。

引用元:信託法改正要綱試案補足説明

信託財産の状況に関する書類としては、貸借対照表、損益計算書、財産目録などの作成を求められていますが、信託原簿と同様に会計実務で作成されているレベルまでのものは求められていません。

例えば、収益のない不動産を管理するだけの信託の場合には、財産目録を作成すれば十分です。信託契約締結時に、顧客に対して契約書の別紙や信託スキーム提案時に作成されることが多い「信託財産目録」があれば、そのまま財産目録として利用できます。金銭であれば計算期日の信託金銭の残高が変更すればその年度の財産目録作成できるので、特に大きな負担とはならないはずです。

また、収益のある不動産を信託財産とした場合には、信託前から委託者(兼受益者)本人は確定申告していたはずです。家族信託契約後も受益者として確定信託が必要なため、実務上確定申告対応で作成する書類をそのまま、信託財産の状況に関する書類として代用できます。

信託財産の状況に関する書類の計算期間

受託者は、作成した計算関係書類の内容を受益者に報告しなければならず、最低でも年に1回作成する義務があります。

そのため、作成する期間を定めることが必要でせ。計算期間の設定は信託契約の中で任意に定めることができます。

金銭や自宅など収益を生まない家族信託であれば特に計算期間については特段の問題がありませんが、賃貸アパートなど信託財産に収益を生むような財産が入っている場合には、確定申告作業は必要です。信託期間と確定申告期間が異なると、2度収益経費など、信託財産の計算する必要がでてきてしまいます。そこで、信託における計算期間を毎年1月1日から12月31日までに設定しておけば、税務申告上の計算期間と信託計算期間を同一とできるので、税務申告のための書類作成作業とかねることができるので、基本的に全ての信託期間は毎年1月1日から12月31日としておくべきです。

信託財産の状況に関する書類の保存期間

受託者は、信託財産の状況に関する書類を作成した場合には、信託の清算の結了の日までの間、当該書類を保存しなければなりません(信託法第37条6項)。なお、作成の日から十年間を経過すれば、受益者に対し、当該書類若しくはその写しを交付した場合には保存義務は免除されます。

信託財産の状況に関する書類の報告義務

受託者は、信託財産の状況に関する書類の内容について受益者に報告する義務を負います(信託法第37条3項)。ただし、この義務は信託契約で別段の定めも設けることによって義務を軽減、免除できます。

なお、受益者を含む利害関係人は信託財産の状況に関する書類について閲覧・謄写を請求することができます(信託法第38条6項)。

まとめ

受託者が負う信託関係書類に関する義務をまとめると次のとおりです。

信託法上、書類作成義務が定められているため、契約内容に応じて一定の書類を作成し、保存する必要があります。一般の顧客視点ですと、信託契約を締結すれば管理ができると思っているものの、実際には管理に伴う書類の作成などの実務もスタートします。

これまで説明してきた通り、家族信託では厳格な資料作成は求められていないので、成年後見人が家庭裁判所に提出する財産目録・収支状況報告書の作成よりも負担は少なく簡便な取り扱いで済ませることができます。

家族信託スタート後の仕組みをどのようにするか、専門家としてアドバイスできるようにしておきましょう。

家族信託契約書を作成する際にどのように設計・起案していますか?

家族信託というのは、士業・専門家にとって遺言や成年後見では対応できなかった範囲をカバーできる「一手法」です。自由度が高い分、お客様のニーズにあわせた対策を設計できます。しかし、一方で、オーダーメイドの契約書というのは経験も必要。そして、制度の歴史も浅く十分な判例もない状況も重なって、なかなかハードルが高く感じる方もいらっしゃるでしょう。

特に、家族信託契約書作成になると士業・専門家の技術が問われます。

もし、間違った信託契約書を作成してしまうと、本来支払う必要がない税金が課税されてしまう、金銭を管理する信託口口座が開設できない、一つの条項がないだけで不動産の売却処分等ができないといったリスクが発生してしまいます。

ここができるのとできないのとでは、士業・専門家にとっては大きな差でもあります。

今回、家族信託組成数350件を超える信託サポート件数TOPクラスのリーガルエステートがその信託契約書の最新情報とともに、作成手法について解説します。

こんな方にオススメです

・これから家族信託をやっていきたいと思っている方

・家族信託契約書を起案する方

・顧問先や顧客に家族信託を提案し、他の士業につなぐ方

セミナーでは、家族信託契約の内容と法務、税務の中でも特に重要なことをダイジェストでお伝えします。

【士業・専門家のためのゼロから始める家族信託契約書解説セミナー】

今回のセミナーでは、主に以下のようなことをお伝えしようと思っています。

- 間違った信託契約書を作成した場合の3つのリスク

- 無駄な税金を払わず、預金口座凍結を防ぐための家族信託契約スキームの徹底解説

- 契約書で要注意!自益信託と他益信託。契約時に想定外の税金がかかることも!?

- 不動産所得がある顧客には要注意!知っておきたい損益通算禁止のリスクと回避方法

- 信託契約後の金銭を管理するための信託口口座の開設手続きの流れ

- 不動産が売却できない!を防ぐための信託契約条項と登記の方法は、ズバリこれ

- 委託者の想いを叶える財産の引き継ぎ方と契約書の定め方とは?

- 信託終了時に想定外の税金が!?信託契約で絶対もれてはいけない契約条項

- 適切な資産承継を考えるためには出口戦略(終わり方)が重要

[otw_is sidebar=otw-sidebar-1]