信託を活用した融資についてはまだ実例が少なく、本当に、金融機関で融資ができるのか?そして、本人他界後の債務承継の問題、税務はどうなるのか?といったことをきちんと押さえておかないと、スキームの設計はしたものの相続後の債務承継の手続きが上手くいかない、相続税の計算において債務控除が活用できない、そんなトラブルが発生しかねません。

当事務所でも、家族信託を活用した融資とその終了手続きについて、当初は模索しながら取り組んできました。家族信託を活用した融資を利用する際には、信託設定時、期間中、終了時の論点を確認しスキーム設計していく必要があります。

今回の記事のポイントは下記のとおりです。

- 信託外借り入れでは借入金は委託者の個人債務となるが、信託内借入では信託財産に借入金は含まれる

- 信託内借入と信託外借入でローンの取り扱いと相続時の債務控除について取り扱いが異なるので注意が必要

- 信託外借入ではローンと受益権が紐づかないので親他界時にローンと受益権(信託財産)を引き継ぐ者が異なってしまう

- 信託内借入では受益権とローンが紐づくので、受益権(信託財産)を引き継ぐ者がローンを引き継ぐ

- 相続時における債務控除について適用するためには、信託内借入の場合には受益者連続型信託にすべき

今回の記事では、信託を活用した融資と一番重要な相続時の債務控除の考え方についてお伝えします。

目次

信託融資の基本、信託内借入と信託外借入とは?

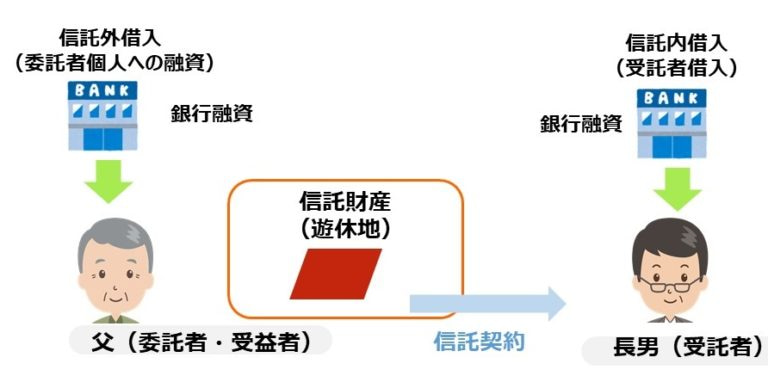

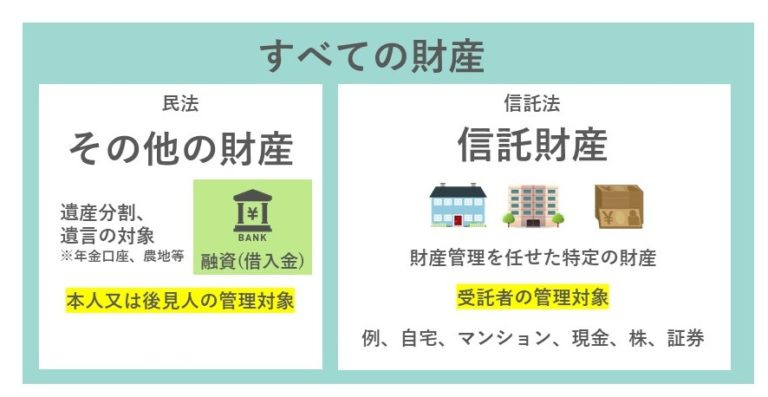

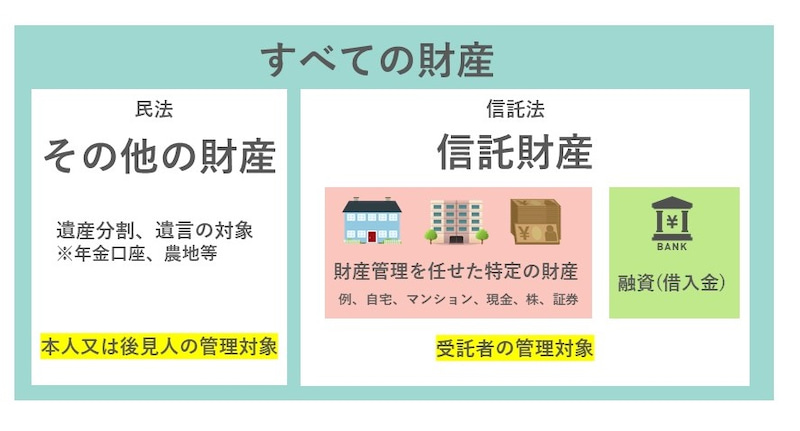

家族信託・民事信託の仕組みを使った融資の方法としては信託内借入と信託外借入の2つがあります。

信託内借入は、信託契約で定めた受託者の権限にもとづき受託者が借入を行う方法、信託外借入とは信託スキームの枠外で委託者個人が借入を行う方法です。

信託外借り入れした金銭は信託財産とならない

信託外借入では、委託者個人が借入をするので、金銭は委託者のものとなります。

借り入れた融資金を用いて、委託者自身が建築計画を遂行し、建物完成後に受託者に追加信託しなければなりません。

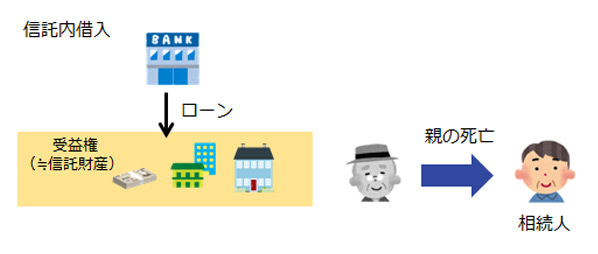

信託内借り入れした金銭は信託財産となる

信託内借り入れは、信託契約で付与された受託者権限に基づいて借り入れる方式です。信託内借入した借入金は当然に信託財産として受託者の管理財産となります。受託者は信託契約で定められた権限に基づいて、融資金を活用して建築計画を遂行できます。

信託内借入と信託外借入の基本的な考え方については、下記の記事で詳しく解説していますので、確認してみてください。

借入方式によって委託者死亡後のローンの承継方法が変わる

先述の通り、信託内借入と信託外借入では、借入金が委託者個人のものか、信託財産に含まれるのかという大きな違いがあります。そのため、委託者に相続が発生した場合には、委託者個人の債務として取り扱われるのか、受益権の相続として取り扱うのかという、承継方法が異なってきます。

信託内借入の場合

信託内借入では、受託者が借入を行います。

受益権の中に不動産やローンなど全ての財産が含まれることになるので、受益者が死亡しても信託財産に含まれている積極財産の他に借入金などの負債も受益権として移動するので、親他界後に受益権を引き継いだ第二受益者が受益権として、引き継ぐことになります。

その後、信託を終了する時点で、契約で定めた受益者(帰属権利者)に債権者の承諾を得たうえで、債務引受をしていきます。

信託外借入の場合

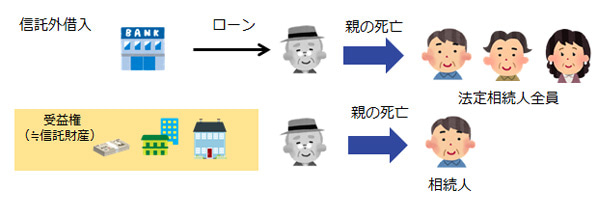

信託外借入では、委託者がローンを借り入れるため、信託財産とローンが紐づいていません。

委託者が死亡した場合には、受益権は信託契約の定めに従い移動しますが、ローンは委託者の法定相続人に相続されます。

そのため、ローンを相続した相続人と信託不動産を取得した帰属権利者との間で債権者の承諾を得て債務引受の手続きを行います。

信託融資での債務控除の考え方

家族信託を活用したローンが委託者(当初受益者)死亡時に残っている場合に、そのローンを負債として相続財産から控除して計算できるのかという点について、考え方を押さえておく必要があります。

受益者連続型信託の場合

信託内借入においてはローンの取り扱いを、委託者の死亡で終了する一代限り信託と委託者死亡で終了しない受益者連続型信託の場合とで分けて考えます。

受益者連続型信託の場合信託内借入を検討する際には、相続税法第9条の2第2項、第4項及び第6項が重要なポイントです。

相続税法

第九条の2

2 受益者等の存する信託について、適正な対価を負担せずに新たに当該信託の受益者等が存するに至つた場合(第四項の規定の適用がある場合を除く。)には、当該受益者等が存するに至つた時において、当該信託の受益者等となる者は、当該信託に関する権利を当該信託の受益者等であつた者から贈与(当該受益者等であつた者の死亡に基因して受益者等が存するに至つた場合には、遺贈)により取得したものとみなす。

4 受益者等の存する信託が終了した場合において、適正な対価を負担せずに当該信託の残余財産の給付を受けるべき、又は帰属すべき者となる者があるときは、当該給付を受けるべき、又は帰属すべき者となつた時において、当該信託の残余財産の給付を受けるべき、又は帰属すべき者となつた者は、当該信託の残余財産(当該信託の終了の直前においてその者が当該信託の受益者等であつた場合には、当該受益者等として有していた当該信託に関する権利に相当するものを除く。)

を当該信託の受益者等から贈与(当該受益者等の死亡に基因して当該信託が終了した場合には、遺贈)により取得したものとみなす。

6 第一項から第三項までの規定により贈与又は遺贈により取得したものとみなされる信託に関する権利又は利益を取得した者は、当該信託の信託財産に属する資産及び負債を取得し、又は承継したものとみなして、この法律(第四十一条第二項を除く。)の規定を適用する。ただし、法人税法(昭和四十年法律第三十四号)第二条第二十九号(定義)に規定する集団投資信託、同条第二十九号の二に規定する法人課税信託又は同法第十二条第四項第一号(信託財産に属する資産及び負債並びに信託財産に帰せられる収益及び費用の帰属)に規定する退職年金等信託の信託財産に属する資産及び負債については、この限りでない。

第2項は当初の受益者である親が死亡し、第二受益者に引継ぎ信託を継続していく受益者連続型信託の規定です。

第二受益者は受益権を相続により取得したものとみなされ第6項の規定により、当該信託の受益権(信託財産)を構成する資産および負債を取得し、又は承継したものとみなされることから、信託内借入にもとづくローンは承継されたものとみなされ、相続時の債務控除が可能という解釈ができます。

一代限りの信託の場合

一代限りの信託の取り扱いについては、同条第4項で規定しています。

信託受益権の負債を承継したものとみなす第6項において、第1項から第3項については触れていますが、第4項には触れていません。

信託終了後においては、信託終了時の受託者(清算受託者)が清算手続きを行い、残った債務の弁済を経た後、信託契約で定めた帰属権利者等へ信託財産を給付するという信託法(信託法177~184)の規定から信託終了時には債務がないことを前提として相続税法を規定していると考えられるからです。

同条第6項において、受益者連続型信託のように負債を承継されたものと明確に規定がされていないのです。

そのため、一代限り信託における信託内借入でのローンは親の相続時に債務控除ができないと解釈されるリスクがあります。そのため、リスク回避を重視するのであれば、受益者死亡を信託終了事由とする一代限り信託とせず、敢えて受益者連続型信託とし、信託を継続させる設計にすることを検討する必要があります。

信託外借入におけるローンの債務控除

信託外借入においては、委託者個人が借入を行っているため、通常の相続手続きと同様に考えていけばよいので、通常通り債務控除ができると考えられます。しかしながら、ローンは法定相続人全員に相続されてしまうので、受益権(信託財産)を引き継ぐ相続人に一致させるために債務引受の手続きが必要となること頭に入れておいてくださいね。

債務控除の適用を考慮した上での家族信託設計方法とは?

具体的にどのように設計をしていくべきか、事例を元に検討してみます。

事例

アパート建築のため家族信託を活用して融資を受けたい高齢の父(88歳)の相続対策のため、実家を建替計画を検討している長男(60歳)からの相談です実家が老朽化しており、金融機関からの融資を受けて自宅兼アパートへと建て替えを予定しています完成まで時間がかかることもあり、その間に父の認知症等が進んでしまうことを心配しています。

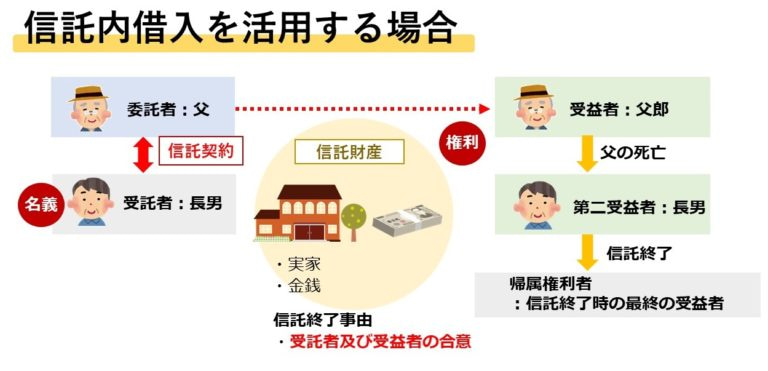

信託内借入を活用した場合(受益者連続型信託)

受託者である長男が実家の解体、自宅兼アパートの建築計画、融資、完成後の手続きを行えます。

受益者連続型信託であるため、父他界後、受益権は第二受益者である長男に移動するので、適切な時期で信託を合意終了させ信託財産及びローンを長男に帰属させます。受益者連続型とすることで、ローンと財産の帰属先を一致させることができ、第6項の規定を適用し、債務控除を活用させることができます。

信託スキーム設計

委託者 父

受託者 長男

受益者 父

第二受益者 長男

信託財産 実家、金銭(管理費用相当額)

→(完成後)自宅兼アパート、金銭(管理費用相当額)

信託終了事由 受託者及び受益者の合意

帰属権利者 信託終了時の最終の受益者

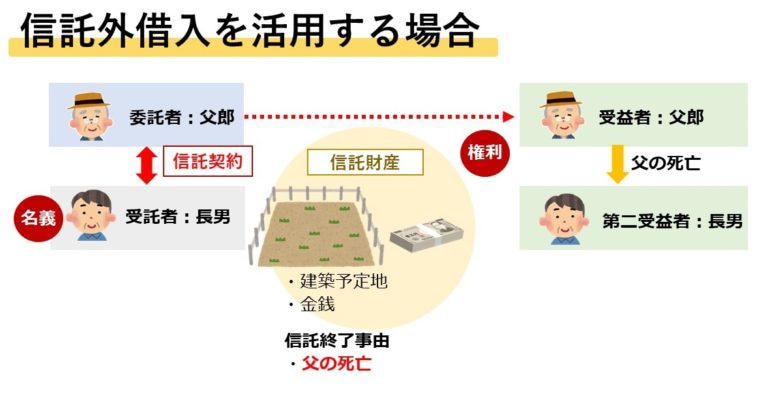

信託外借入を使った場合(一代限り信託)

委託者父が借入及び建築を行い、建物完成後に新築建物を追加で信託するスキームです。

ローンは委託者父個人が負担しているため、相続時における債務控除を通常の相続通りに活用することができます。父の相続発生後はローンは法定相続されるため、金融機関と協議の上、信託財産を取得する長男に引き継ぐ必要があります。

信託スキーム設計(当初信託)

委託者 父

受託者 長男

受益者 父

信託財産 建築予定地(土地)、金銭(管理費用相当額)

信託終了事由 父の死亡

帰属権利者 長男

信託スキーム設計(追加信託後)

委託者 父

受託者 長男

受益者 父

信託財産 建築予定地(土地)、金銭(管理費用相当額)、自宅兼アパート(建物)

信託終了事由 父の死亡

帰属権利者 長男

まとめ

- 信託外借り入れでは借入金は委託者の個人債務となるが、信託内借入では信託財産に借入金は含まれる

- 信託内借入と信託外借入でローンの取り扱いと相続時の債務控除について取り扱いが異なるので注意が必要

- 信託外借入ではローンと受益権が紐づかないので親他界時にローンと受益権(信託財産)を引き継ぐ者が異なってしまう

- 信託内借入では受益権とローンが紐づくので、受益権(信託財産)を引き継ぐ者がローンを引き継ぐ

- 相続時における債務控除について適用するためには、信託内借入の場合には受益者連続型信託にすべき

信託内借入と信託外借入とでは、融資の考え方、組み立て方が異なってきます。

また、受益権と債務の委託者死亡後の取り扱い、信託融資に伴う債務控除の考え方など、借入方式におけるメリット・デメリットも検討しなければなりません。法務・税務、そして、金融機関の取り扱いなど最新情報を入手しながら融資は進めていく必要があります。

更に、2020年4月1日からは債権法が改正され、事業用融資については保証意思宣明公正証書の作成が必要となりました。家族信託・民事信託に伴う、保証意思宣明公正証書の作成については、下記の記事で詳しく解説していますので、確認してみてください。

常に情報を入手して確認しながら進めていく、経験が少ないのであれば、信託融資の経験がある専門家と一緒に進めていく、注意をしながら、融資案件は取り組んでみてください。

家族信託契約書を作成する際にどのように設計・起案していますか?

家族信託というのは、士業・専門家にとって遺言や成年後見では対応できなかった範囲をカバーできる「一手法」です。自由度が高い分、お客様のニーズにあわせた対策を設計できます。しかし、一方で、オーダーメイドの契約書というのは経験も必要。そして、制度の歴史も浅く十分な判例もない状況も重なって、なかなかハードルが高く感じる方もいらっしゃるでしょう。

特に、家族信託契約書作成になると士業・専門家の技術が問われます。

もし、間違った信託契約書を作成してしまうと、本来支払う必要がない税金が課税されてしまう、金銭を管理する信託口口座が開設できない、一つの条項がないだけで不動産の売却処分等ができないといったリスクが発生してしまいます。

ここができるのとできないのとでは、士業・専門家にとっては大きな差でもあります。

今回、家族信託組成数350件を超える信託サポート件数TOPクラスのリーガルエステートがその信託契約書の最新情報とともに、作成手法について解説します。

こんな方にオススメです

・これから家族信託をやっていきたいと思っている方

・家族信託契約書を起案する方

・顧問先や顧客に家族信託を提案し、他の士業につなぐ方

セミナーでは、家族信託契約の内容と法務、税務の中でも特に重要なことをダイジェストでお伝えします。

【士業・専門家のためのゼロから始める家族信託契約書解説セミナー】

今回のセミナーでは、主に以下のようなことをお伝えしようと思っています。

- 間違った信託契約書を作成した場合の3つのリスク

- 無駄な税金を払わず、預金口座凍結を防ぐための家族信託契約スキームの徹底解説

- 契約書で要注意!自益信託と他益信託。契約時に想定外の税金がかかることも!?

- 不動産所得がある顧客には要注意!知っておきたい損益通算禁止のリスクと回避方法

- 信託契約後の金銭を管理するための信託口口座の開設手続きの流れ

- 不動産が売却できない!を防ぐための信託契約条項と登記の方法は、ズバリこれ

- 委託者の想いを叶える財産の引き継ぎ方と契約書の定め方とは?

- 信託終了時に想定外の税金が!?信託契約で絶対もれてはいけない契約条項

- 適切な資産承継を考えるためには出口戦略(終わり方)が重要

[otw_is sidebar=otw-sidebar-1]