本人亡き後の配偶者、子の財産管理のニーズで、受益者連続型信託を活用するケースが増えてきていると思います。現在は、本人一代限りの認知症対策での活用が多いと思いますが、本人亡き後も、配偶者、そして次の世代へと継続していきたいというニーズに対応するなど、活用できる事例は多いです。

そのとき、意外と見落としがちな契約書組成ポイントとして、委託者の地位を承継させるか、しないかという点があります。

そのポイントを押さえているか押さえていないかで信託終了時に信託不動産を後継者に引き継ぐ際、登録免許税等が大きくかわってきます。一代限り、連続型信託においては、信託不動産をそのまま、帰属権利者に帰属させるスキームを構築することが多いと思いますが、いずれの回答事例も信託・生前対策を手掛ける専門家が押さえておくべき事例です。

今回の記事のポイントは下記のとおりです。

- 連続型信託の軽減措置適用には、①信託財産を受託者から受益者に移す、②委託者の地位と受益権を連動させる、③委託者の相続人に帰属させる、ことが要件

- 委託者の非相続人を経由した場合でも軽減措置が使える

- 長期にわたる信託など、最終受益者(帰属権利者)を相続人にすることがポイント

今回の記事では、連続型信託における文書回答事例の概要とポイントについてお伝えします。

目次

平成29年6月27日付東京国税局文書回答事例の概要

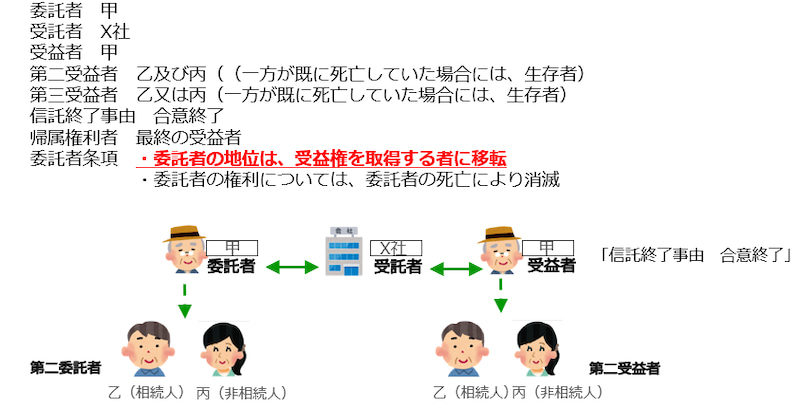

平成29年6月27日付東京国税局の事例では、連続型信託において、委託者の地位承継条項を設けた場合において、第二受益者が委託者の相続人と相続人ではない者(非相続人)が受益権を取得した際の登録免許税の取り扱いの確認を文書照会者が求めています

事実関係は、次の通りです(同回答事例からの引用です)

信託契約の終了に伴い受益者が受ける所有権の移転登記に係る登録免許税法第7条第2項の適用関係について

別紙1 事前照会の趣旨及び事実関係

1 甲は、その有する不動産の管理、運用及び処分を目的として、甲の唯一の相続人(養子)である乙(以下「乙」といいます。)が代表取締役を務めるX社との間で、甲を委託者兼受益者、X社を受託者とし、建物、宅地(以下、建物と併せて「本件不動産」といいます。)及び金銭を信託財産とする信託契約(以下「本件信託契約」といいます。)を締結しました(以下、本件信託契約に係る信託を「本件信託」といいます。)。

2 本件信託契約の概要は以下のとおりです。

(1) 甲が死亡した場合、本件信託に係る受益権(以下「本件受益権」といいます。)は、乙及び甲の妹である丙(以下「丙」といいます。)がそれぞれ2分の1の割合で取得します。ただし、乙又は丙が死亡している場合は、生存する一方の者が本件受益権を取得します。

(2) 委託者(甲)の死亡により委託者の権利は消滅しますが、委託者の地位は上記(1)により受益権を取得する者に移転します。

(3) 乙及び丙が本件受益権を取得後、いずれかが本件信託の終了前に死亡した場合には、生存する一方の者が死亡した者に係る本件受益権を取得するとともに、上記(2)と同様に、委託者の地位もその一方の者に移転します。

(4) 本件信託が終了した場合(注)には、受託者は、本件不動産を含む本件信託の信託財産をその終了時の受益者に引き渡します。

(注) 本件信託は、X社及び乙(乙が死亡等している場合は丙)の合意により本件信託契約を解約した場合及び信託法第163条《信託の終了事由》に定める事由により終了します。3 ところで、このような契約関係を前提として、次のケースⅠないしⅢの事実関係の下、本件受益権を取得した乙が、本件信託契約が終了したことにより受ける本件不動産に係る所有権の移転登記については、いずれも登録免許税法第7条《信託財産の登記等の課税の特例》第2項の規定(以下「本件特例」といいます。)が適用され、相続による所有権の移転の登記とみなして登録免許税が課されると解してよいか、照会します。

第二受益者を相続人である甲と相続人でない(非相続人)乙が受益権割合を2分の1ずつ取得(一方が死亡時は残存者が全て)、受益権取得後、甲又は乙が死亡した場合には、残存した一方が全てを取得するという受益者連続型信託の事案です

この回答事例を理解するのに必要な、委託者の地位及び権利、委託者の地位承継の知識については、前回の記事で詳しくまとめていますので、そちらを確認ください

上記事例の場合において、それぞれ下記3つのケースにおいて、登録免許税の軽減措置の適用があるかどうか確認を求めています(以下、同回答事例からの引用です)。

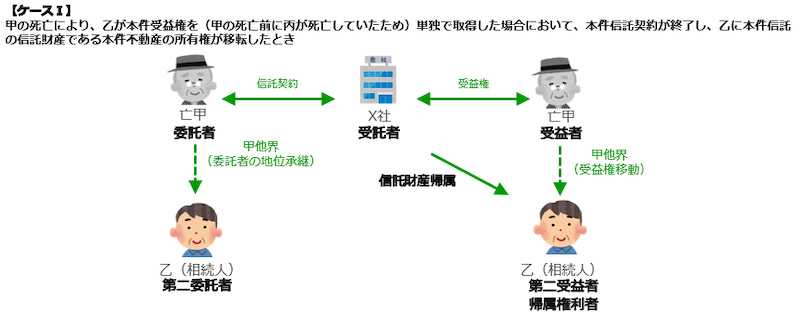

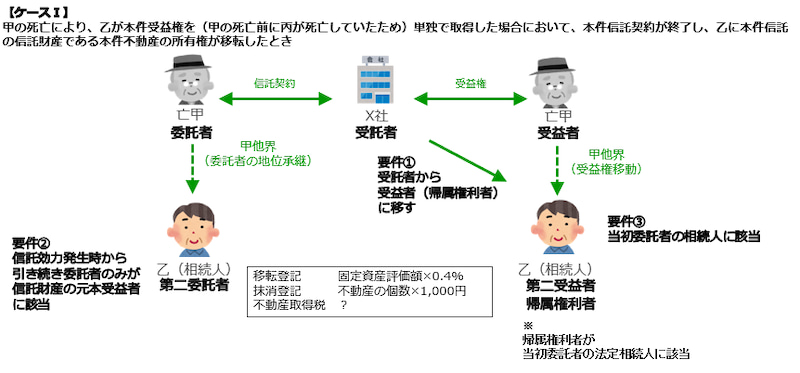

(1) ケースⅠ

甲の死亡により、乙が本件受益権を(甲の死亡前に丙が死亡していたため)単独で取得した場合において、本件信託契約が終了し、乙に本件信託の信託財産である本件不動産の所有権が移転したとき

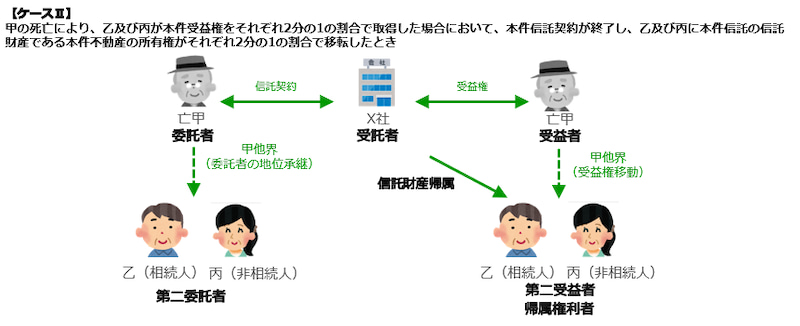

(2) ケースⅡ

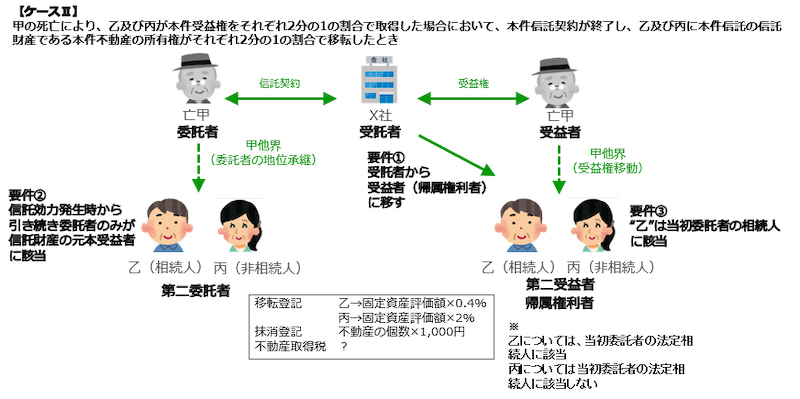

甲の死亡により、乙及び丙が本件受益権をそれぞれ2分の1の割合で取得した場合において、本件信託契約が終了し、乙及び丙に本件信託の信託財産である本件不動産の所有権がそれぞれ2分の1の割合で移転したとき

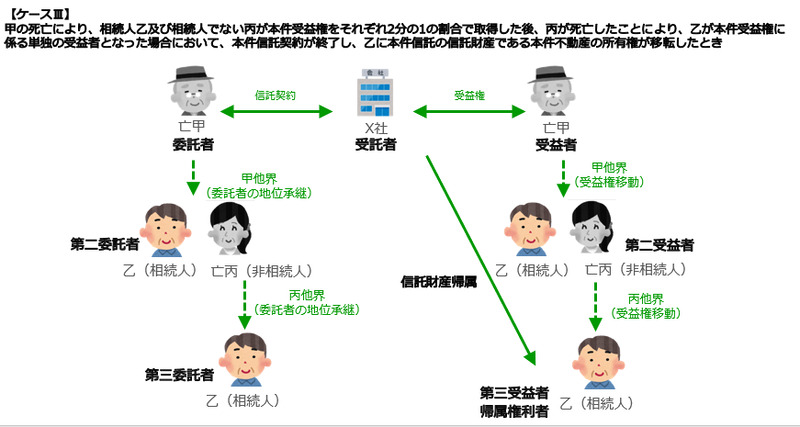

(3) ケースⅢ

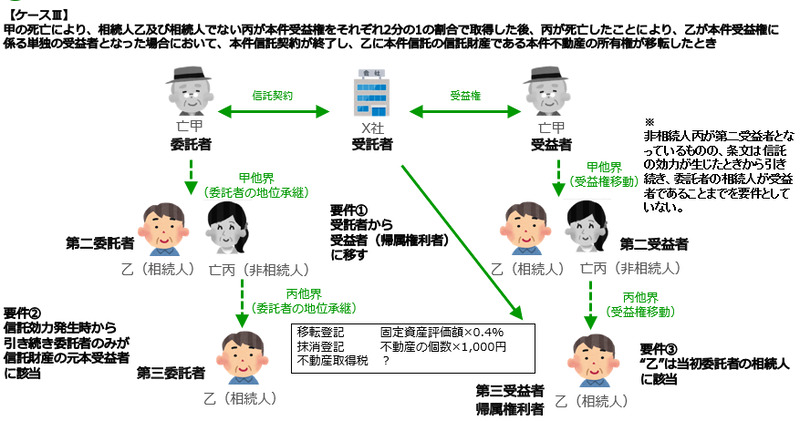

甲の死亡により、乙及び丙が本件受益権をそれぞれ2分の1の割合で取得した後、丙が死亡したことにより、乙が本件受益権に係る単独の受益者となった場合において、本件信託契約が終了し、乙に本件信託の信託財産である本件不動産の所有権が移転したとき

受益者連続型信託における登録免許税軽減措置適用のための3つのポイント

一代限りの信託と同様に、連続型信託においても、登録免許税の軽減措置を考慮して設計をする必要があります

信託終了に伴い、信託不動産を信託契約等で定めた帰属権利者に帰属させる際には、登録免許税が課税されます。

※信託財産としての信託不動産の帰属がなく、金銭等の帰属であれば、上記税金は課税されません

登録免許税の税率は原則、下記のとおりです

登録免許税:固定資税産評価額の2%

これが、登録免許税法第7条の軽減措置適用により下記に軽減することができます

固定資税産評価額の2% → 0.4%

これが、登録免許税法第7条の軽減措置適用により下記に軽減することができます

その要件は次の3つです

①信託の信託財産を受託者から受益者に移す

信託法上、帰属権利者は、信託の清算中は受益者とみなされるため、登録免許税法の「受益者」に該当すると考えられます(信託法第183条6項)

②当該信託の効力が生じた時から引き続き委託者のみが信託財産の元本の受益者である

ここは前回の記事でもお伝えした、委託者の地位承継条項の部分です。前提として、委託者の地位と受益権を一致させるため、受益権と連動して移動させる必要があります

ここから先の話は、“委託者の地位承継条項”がある前提での話ですので注意してください。

③当該受益者が当該信託の効力が生じた時における委託者の相続人である

委託者の相続人に残余財産である信託不動産を帰属させる必要があります。今回の照会事例のケースでは、委託者の相続人と非相続人が第二受益者として登場しています。つまり、信託終了時に①の要件を満たすことは当然として、②と③の要件を満たすか否かが、軽減措置の適用を受けることができるかどうかのポイントです。

登録免許税法第七条(信託財産の登記等の課税の特例)

2 信託の信託財産を受託者から受益者に移す場合であって、かつ、当該信託の効力が生じた時から引き続き委託者のみが信託財産の元本の受益者である場合において、当該受益者が当該信託の効力が生じた時における委託者の相続人(当該委託者が合併により消滅した場合にあっては、当該合併後存続する法人又は当該合併により設立された法人)であるときは、当該信託による財産権の移転の登記又は登録を相続(当該受益者が当該存続する法人又は当該設立された法人である場合にあっては、合併)による財産権の移転の登記又は登録とみなして、この法律の規定を適用する。

そのため、信託不動産を帰属させる際には、上記軽減措置の要件を満たすことを検討する必要があります

委託者の非相続人を経由した場合に軽減措置が使えるのか

東京国税局の事例では、委託者の非相続人を経由して、相続人に受益権が帰属するケースについて照会を求めています

以下、同事例から引用します

(1)ケース1について

このケースでは、本件信託の効力が生じた時から甲が死亡するまでの間は、本件信託の委託者である甲のみが信託財産の元本の受益者であるところ、甲の死亡後においても、本件信託の委託者となった乙のみが信託財産の元本の受益者であることから、要件を満たすと解されます。また、乙は、本件信託の効力が生じた時における委託者である甲の相続人に該当することから、要件を満たすこととなります。

委託者 甲 → 第二受益者(帰属権利者)相続人乙

※乙は委託者の相続人であるため軽減措置適用

(2)ケース2について

このケースでは、本件信託の効力が生じた時から甲が死亡するまでの間は、本件信託の委託者である甲のみが信託財産の元本の受益者である点はケースⅠ(上記(1))と同様です。そして、甲の死亡後には、乙及び丙が受益者となりますが委託者の地位についても受益権とともに移転し、また、本件信託の終了時における信託財産はその時の受益者にそれぞれの受益権の割合に応じて帰属することからすれば、本件信託の委託者となった乙及び丙のみが信託財産の元本の受益者であることに変わりはなく、要件2を満たすと解されます。また、乙は、本件信託の効力が生じた時における委託者である甲の相続人に該当することから、要件3を満たすこととなります。なお、丙は、甲の相続人に該当しないことから、要件3を満たさず、丙が受ける本件不動産に係る所有権の移転登記については、本件特例は適用されません。

委託者 甲 → 第二受益者(帰属権利者)相続人乙 被相続人丙

※乙は委託者の相続人であるため軽減措置適用丙は相続人でないため軽減措置の適用なし

(3)ケース3について

このケースでは、本件信託の委託者兼受益者は、本件信託の効力が生じた時における委託者である甲から、甲の死亡により乙及び丙となり、その後、丙の死亡により乙へと順次異動しているところ、ケースⅡ(上記(2))と同様、甲の死亡後においても、本件信託の委託者となった乙及び丙のみが信託財産の元本の受益者であることに変わりはなく、要件2を満たすと解されます。ところで、このケースでは、乙は、本件受益権を、本件信託の効力が生じた時における委託者である甲の死亡時と、その後の丙の死亡時にそれぞれ取得しているところ、丙は、その効力が生じた時における委託者である甲の相続人ではありません。

しかしながら、登録免許税法第7条第2項には、同条第1項第2号の規定における「信託の効力が生じた時から引き続き委託者である者に限る」のように、信託の効力が生じた時からその信託の信託財産を受益者に移すまでの間の受益者を限定する規定は設けられていないことからすれば、同条第2項の規定は、信託財産の移転を受ける受益者が「信託の効力が生じた時における委託者の相続人」であることを要件としているのであって、信託の効力が生じた時から引き続き委託者の相続人が信託財産の元本の受益者であることまでを要件としているものではないと解するのが相当です。

そうすると、このケースにおいても、乙は、本件信託の効力が生じた時における委託者である甲の相続人に該当することから、要件3を満たすこととなります。

委託者 甲 → 第二受益者(帰属権利者)相続人乙 被相続人丙 → 第三受益者 相続人乙

※中間で非相続人丙を経由しても、最終受益者(帰属権利者)が乙は委託者の相続人であるため軽減措置適用

この照会事例においては、先ほどの登録免許税法の軽減措置の3つの要件を前提に当初委託者兼受益者の死亡後、相続人でない者を経由させた場合も含め、登録免許税法の軽減措置の適用があるか回答を求めています。同照会に対して、東京国税局は、照会にかかる事実関係を前提とする限り、照会者の意見のとおりであるという回答をしています連続型信託において、委託者の地位と受益権を連動させることを前提に、相続人でない者を経由しても、登録免許税軽減措置の適用を認めています

つまり、“当該受益者が当該信託の効力が生じた時における委託者の相続人である“の要件について受益者が「信託の効力が生じたときにおける委託者(当初委託者)の相続人」であればよいのです

そのため、例えば“父→母→長男” “父→長男→次男”のスキームであれば長男は父の相続人となり、適用を受けられますが、“父→長男→孫”のようなスキームであれば養子縁組をしていない限り、孫は相続人とならないので軽減措置の適用を受けることができません

連続型信託は、長期にわたってその効力が続きます連続型信託を設計することはできますが、その出口戦略として、登録免許税等のことはきちんと意識して組成する必要があります

信託不動産の固定資産評価額が仮に1億円だとすると、信託終了時の登録免許税が200万円から軽減措置適用により、40万円と大きく軽減することができます。軽減措置が使えるか、使えないかによって、大きく税額がかわるため、組成時点において、将来の家族構成を考慮して、しっかりと設計していくことが肝要です

まとめ

- 連続型信託の軽減措置適用には、①信託財産を受託者から受益者に移す、②委託者の地位と受益権を連動させる、③委託者の相続人に帰属させる、ことが要件

- 委託者の非相続人を経由した場合でも軽減措置が使える

- 長期にわたる信託など、最終受益者(帰属権利者)を相続人にすることがポイント

このように長期にわたる受益者連続型信託では、30年ルール、受託者は誰にするのかといった、法務面を中心に考えてしまう傾向がありますが、この税務面も併せて確認しておかないと、危ないケースが存在するので注意が必要です

今回の照会事例は、連続型信託における登録免許税の軽減措置についての回答ですが、今後も、家族信託・民事信託は新しい分野なので、これからもこういった新たな文章照会や通達がでてきて、実務の運用が固まっていきます

まだまだ、家族信託・民事信託は新しい分野です。

将来を見据えて、制度の設計の見直しもできるようにしておくということも検討しておくべきです。

家族信託契約書を作成する際にどのように設計・起案していますか?

家族信託というのは、士業・専門家にとって遺言や成年後見では対応できなかった範囲をカバーできる「一手法」です。自由度が高い分、お客様のニーズにあわせた対策を設計できます。しかし、一方で、オーダーメイドの契約書というのは経験も必要。そして、制度の歴史も浅く十分な判例もない状況も重なって、なかなかハードルが高く感じる方もいらっしゃるでしょう。

特に、家族信託契約書作成になると士業・専門家の技術が問われます。

もし、間違った信託契約書を作成してしまうと、本来支払う必要がない税金が課税されてしまう、金銭を管理する信託口口座が開設できない、一つの条項がないだけで不動産の売却処分等ができないといったリスクが発生してしまいます。

ここができるのとできないのとでは、士業・専門家にとっては大きな差でもあります。

今回、家族信託組成数350件を超える信託サポート件数TOPクラスのリーガルエステートがその信託契約書の最新情報とともに、作成手法について解説します。

こんな方にオススメです

・これから家族信託をやっていきたいと思っている方

・家族信託契約書を起案する方

・顧問先や顧客に家族信託を提案し、他の士業につなぐ方

セミナーでは、家族信託契約の内容と法務、税務の中でも特に重要なことをダイジェストでお伝えします。

【士業・専門家のためのゼロから始める家族信託契約書解説セミナー】

今回のセミナーでは、主に以下のようなことをお伝えしようと思っています。

- 間違った信託契約書を作成した場合の3つのリスク

- 無駄な税金を払わず、預金口座凍結を防ぐための家族信託契約スキームの徹底解説

- 契約書で要注意!自益信託と他益信託。契約時に想定外の税金がかかることも!?

- 不動産所得がある顧客には要注意!知っておきたい損益通算禁止のリスクと回避方法

- 信託契約後の金銭を管理するための信託口口座の開設手続きの流れ

- 不動産が売却できない!を防ぐための信託契約条項と登記の方法は、ズバリこれ

- 委託者の想いを叶える財産の引き継ぎ方と契約書の定め方とは?

- 信託終了時に想定外の税金が!?信託契約で絶対もれてはいけない契約条項

- 適切な資産承継を考えるためには出口戦略(終わり方)が重要

[otw_is sidebar=otw-sidebar-1]