70歳以下の不動産オーナーなど、財産管理対策としての家族信託や任意後見などを提案しても当てはまらないということが多いです。そこで、税金対策、資産承継対策をメインに財産管理対策としても使えるのが不動産法人化スキームです。

不動産法人化スキームは子を株主とすることが節税効果が大きいのですが、オーナーにとってみれば自分が自ら管理できなくなってしまうという不安から導入を先延ばしにしてしまうということがよくあります。

今回の記事のポイントは下記のとおりです。

- 不動産法人化スキームで、相続税対策の観点から子を株主に設定すべき

- 資産管理、法人経営を子に任せることができないオーナーには、①家族信託・民事信託、②種類株式(黄金株)の活用を検討する

- 信託では、信託終了事由を受益者と受託者の合意のほか、親の死亡、成年後見制度の申立て時とすることで円滑な経営権の承継ができる

- 種類株式発行では、設定後の後処理問題を考えておくことがポイント

今回の記事では、子に管理を任せることに躊躇をするオーナーに対して、不動産法人の経営権と種類株式、家族信託の活用提案の方法について解説します。

不動産法人化の基本的な考え方

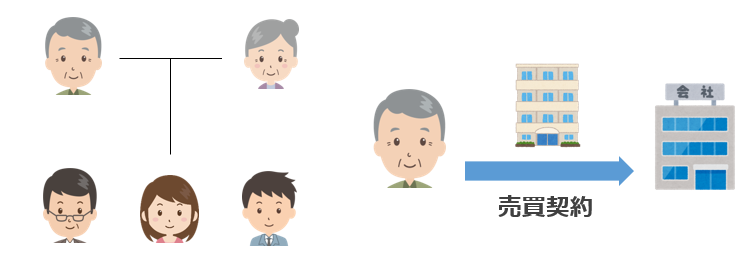

不動産法人化とは、新規法人を設立し不動産を法人へ売却するスキームです。

不動産法人化に伴い、収益物件そのものの所有権を新設法人に移動させることで、賃貸借契約も以後、新設法人に承継されます。以後の賃料収入が新設法人に入ってくるため、以後、オーナーの相続財産は増えません。収益物件の管理は以後法人が行います。その結果、相続税対策につながります。

この不動産法人化の考え方の概要は下記の記事で詳しく解説してますのでこちらを確認してみてくださいね。

不動産法人の経営は誰が行うのか?

不動産法人化に伴い、株主(出資者)は誰にするかというと、子を株主と設定します。

理由は、不動産所得の増加(金融資産の増加)に伴い、法人の株価が上がる可能性があるからです。既に誰に収益物件を相続させるか決まっているのであれば、財産承継予定者である子を株主に設定します。子を株主とすることで、あらかじめ収益物件を所有する法人の株式を有することから財産承継が生前に完了できます。

この株主などの考え方については、下記の記事で詳しく解説していますので確認してみてください。

株主は子となるため、法人組織運営における重要決議機関である株主総会は子が意思決定を行うことになるのです。ここで論点となってくるのが、親がまだ自分で資産管理の意思決定を行っていきたいというような意向です。

家族信託・民事信託でも、親がまだ自分で意思決定を行っていきたいということで導入に進まないというケースが多々あります。これと同じように不動産法人化のスキームにおいても親の意思決定が及ばないまま子に任せるのはまだ時期尚早として手続きが進まないというケースがあるのです。

中小企業の事業承継対策の創業オーナーの経営権問題と同様に、不動産法人化でも同じ問題が生じてきます。そのため、事業承継対策と同じような考えのもとに進めていく必要があるのです。

不動産オーナーの経営権を残す方法とは?

相続税対策として子を株主とするという前提のおいて、不動産オーナーの経験を残すための方法として下記の通り2つの方法が考えられます。本記事では新設法人として株式会社を活用したスキームで検討していきます。

①家族信託・民事信託を活用する

②種類株式(黄金株式)を活用する

以下、解説をしていきます。

①家族信託・民事信託を活用する

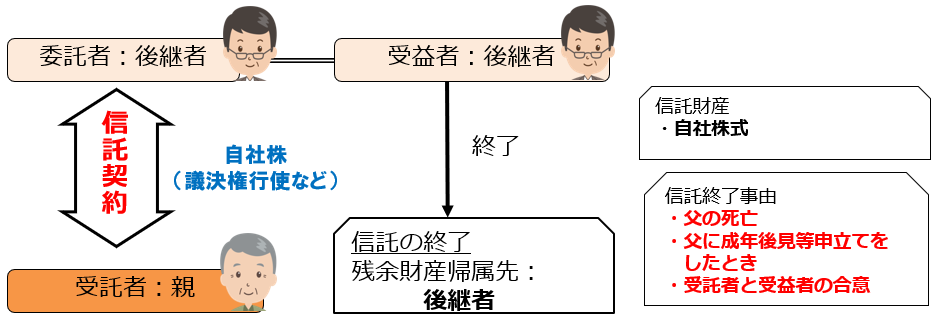

新設法人(子が100%株主)の株式を信託財産とし、親を受託者として信託契約を結ぶ方法です。当面は親が受託者として株式を管理し、株式会社の意思決定を行っていきます。信託終了事由は、受益者である後継者と受託者である親の合意のほか、親の死亡、成年後見制度の申立て時とします。

子に、資産管理・法人運営を任せられると判断したタイミングで合意で信託を終了することもできるほか、親の死亡、親の判断能力喪失時における成年後見制度利用のタイミングで後継者に自動的に株式が確定的に帰属するスキームをつくります。

これにより、円滑な財産管理の引き継ぎができるようになります。

②種類株式(黄金株)を活用する

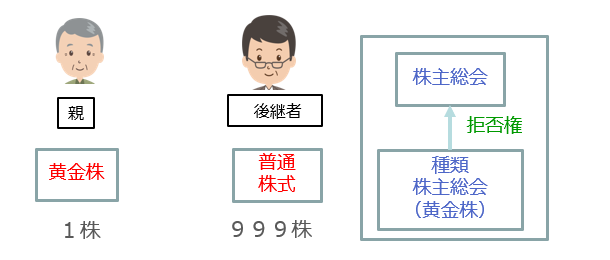

子を大株主、親を少数株主(例.子10000株、親1株)とし、親の手元に1株のみを残し、その株式に黄金株(拒否権条項)を設定する方法です。黄金株とは、一定の重要決議について黄金株を有する株主の承認がなければ、株主総会の決議は成立しないという株式です。会社の定款に定めることにより発行することができます。

この黄金株の仕組みを使います。

会社経営を実際に行う取締役の選任決議、定款変更などの重要決議について拒否権条項を設定します。黄金株を親に渡すことで重要決議について親の承認がなければ、株主総会の決議は承認されず法人の意思決定ができないという仕組みを作るのです。

そして、子に財産管理・法人経営を任せられると判断できる時点で自分の有する種類株式を生前贈与することにより完全に任せることができます。

種類株式の設定後の後処理問題も必ずセットで考えておく

種類株式(黄金株)とセットで考えておかなければならないのは、親の相続後の種類株式の後処理と認知症対策です。何もしないでいると、黄金株が残ってしまい、その議決権行使ができなくなってしまうという問題が発生してしまいます。

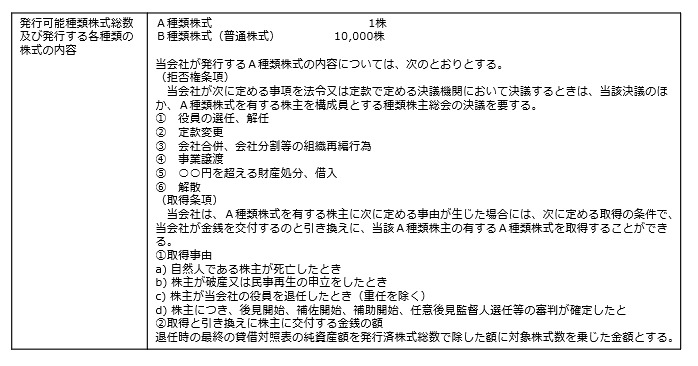

そこで、対策として考えておくべきことが、拒否権条項(黄金株)に加えて、親の死亡等一定の事由が発生した場合に会社が買い取る条項(取得条項付種類株式)を設定を検討します(会社法2条19号、会社法107条、会社法108条)。

具体的には、親の死亡、後見制度申立てなどの事由発生で会社が、当該種類株式を会社が買い取る条項です。会社が買い取ることにより、黄金株を有する個人の株主は存在しなくなるので以後、普通株式を有する後継者のみで法人を運営することができます。

下記は、今回の種類株式発行後の会社登記簿謄本です。

種類株式設定後はその後処理問題も含めて対策は検討するようにしてください。

このように家族信託・民事信託、種類株式発行、いずれの方法も親の関与を残すことができます。

違いは受託者として新設法人の株式を管理するか、黄金株として管理するかです。家族信託・民事信託の場合は、普通株式のまま受託者が株主として管理するのに対して、種類株式の場合は親が種類株主として管理することになります。

まとめ

- 不動産法人化スキームで、相続税対策の観点から子を株主に設定すべき

- 資産管理、法人経営を子に任せることができないオーナーには、①家族信託・民事信託、②種類株式(黄金株)の活用を検討する

- 信託では、信託終了事由を受益者と受託者の合意のほか、親の死亡、成年後見制度の申立て時とすることで円滑な経営権の承継ができる

- 種類株式発行では、設定後の後処理問題を考えておくことがポイント

今回は、不動産法人化に伴う不動産オーナーの経営権について解説してきました。

不動産法人化は、節税対策の他、財産管理・資産承継対策としても活用できます。しかしながら、子を株主と設定することが有効であるためまだ子供に任せることに抵抗があるという相談にも対応できません。この対策方法として、種類株式や信託の活用という方法が選択肢のひとつとして検討でき提案の幅が広がります。多くの選択肢を持つことで、顧客対応の幅が広がります。

どんな解決策があるのか、日々実務を通じながら実践して学んでいきましょう。

[otw_is sidebar=otw-sidebar-1]