生産緑地における2022年問題が騒がれ、いよいよ来年となってきました。

2021年5月20日の日本経済新聞朝刊によると、2022年に優遇措置の期限が切れる面積の8割近くの所有者が延長を申請しており、自治体は環境維持や防災のため生産緑地の維持を目指しており、延長申請を後押ししているとのことです。

相続・生前対策を相談を受ける際に、所有する不動産のなかに農地がある場合には、法務・税務上の注意が別途必要です。

税務上の論点としては、当該農地が生産緑地に該当するのか該当しないのかということを判断する必要があります。特に市街地で農地を持っている際に気をつけるべきポイントとして、その農地が生産緑地に該当するかという確認が必要です。

今回の記事のポイントは下記のとおりです。

- 生産緑地の税務上の特典は①固定資産税・都市計画税の減免と②相続税・贈与税の納税猶予制度の2つ

- 生産緑地の指定により、固定資産税・都市計画税の減免措置を受けれるが、農地としての肥培管理義務や建築売却制限などを指定を受けた日から30年(30年経過後は10年ごと延長)又は主たる従事者死亡時まで拘束を受ける

- 生産緑地においては、相続税の納税猶予制度を活用し農地の相続人が終身営農することにより、猶予された相続税の免除を受けることができる

- 納税猶予を相続税は営農継続ができない事情が発生した場合には猶予されていた税額に加えて、相続発生時に遡り猶予期間の利子税を支払わなければならない

- 生産緑地かどうか見分ける際は、納税通知書の評価額、納税猶予の抵当権登記、標識から判断する

- 2022年問題を受けて特定生産緑地として10年延長するか、解除するかの判断に迫られる。2021年5月20日時点では約8割が延長申請している状況

相続生前対策に取り組む専門家が注意すべき生産緑地のポイントと2022年問題の考え方について解説していきます。

目次

生産緑地の要件と2つの税務上の特典

市街化区域内で農地を所有している場合、当該農地は宅地並み課税(近傍宅地の評価)が適用されてしまいがちです。そうすると、農業を経営するにあたって、毎年課税される高額な固定資産税・都市計画税の負担ができない、相続時に相続税の納税資金が用意できないといった問題が発生します。

そこで、一定の要件を満たす農地を都市計画に定め、建築行為等を許可制により規制し、都市農地の計画的な保全を図る制度として認められたのが生産緑地制度です。

生産緑地指定の要件

① 市街化区域内の農地であること

② 500㎡以上の一団の農地であること

※市町村の条例により300㎡以上と定めることも可

③ 現在農地として適正に管理し、農業の継続が可能であること

④ 良好な生活環境の確保に効用があり、公共施設等の敷地として適している など

上記の生産緑地の指定を受けることで下記の特典を受けることができます。

・土地の評価が農地として課税され固定資産税、都市計画税が安くなる

・相続税、贈与税の納税猶予を受けることができる

生産緑地の場合には上記2つの税務上の特典があり、これから生前対策や家族信託などを取り組む士業・専門家が落としてはいけないポイントでもあります。

勘違いしやすい点なのですが、この2つの制度は別の異なる制度であるということを頭に入れておく必要があります。固定資産税・都市計画税の減免措置の適用だけを受けて、相続税・贈与税の納税猶予制度は利用しないという選択をすることもできます。

法務上のポイントとしても、生産緑地(農地)の相続については農業委員会の許可は不要ですが相続人以外への特定遺贈に該当する場合には 農業委員会の許可等の手続きが必要だったり、信託契約を行うに際しても前提として宅地転用が前提となるなど法務上検討すべき課題が多々あります。

上記については別の記事でも詳しく紹介してますのでこちらを確認してみてください。

固定資産税・都市計画税の減免措置

生産緑地の指定により、農地評価を宅地評価から農地評価へと変えることができる結果、評価額が安くなることにより当然毎年継続的にかかってくる固定資産税及び都市計画税が大幅に軽減が受けられ、そして評価額が下がることにより不動産の名義変更に伴う登録免許税等の税額が安くなるという特典があります 。

これが1つ目の特典である、固定資産税・都市計画税の減免措置です。

減免措置を利用することにより、農地をそのままの状態で保有し続けたいというニーズにおいては生産緑地の継続を検討できます。

ただし、生産緑地の指定を受けている間は、農地として管理する義務(耕作する義務)があり、建築物の建築や宅地造成等を行うに際に市町村長の許可が必要(原則:売れない、貸せない、建てられない、お金を借りられない)となり、生産緑地の指定の日から30年間を経過したとき(30年経過後は10年ごと延長)、又は農業の主たる従事者が死亡・故障(※農業を営むことができない不可能な状態)時などでないと指定を解除する手続(買い取り申出)をとることができないといった拘束を受けます。

※農業従事者の故障

農業に従事することが不可能な故障は以下のとおりです(生産緑地法施行規則第 5 条)

一 次に掲げる障害により農林漁業に従事することができなくなる故障として市町村長が認定したもの

イ 両眼の失明

ロ 精神の著しい障害

ハ 神経系統の機能の著しい障害

ニ 胸腹部臓器の機能の著しい障害

ホ 上肢若しくは下肢の全部若しくは一部の喪失又はその機能の著しい障害

ヘ 両手の手指若しくは両足の足指の全部若しくは一部の喪失又はその機能の著しい障害

ト イからヘまでに掲げる障害に準ずる障害

二 一年以上の期間を要する入院その他の事由により農林漁業に従事することができなくなる故障として市町村長が認定したもの

なお、生産緑地制度における固定資産税・都市計画税の減免措置は、生産緑地の指定の解除を受けた場合でも相続税の納税猶予制度と異なり遡り課税はなく、解除を受けた翌年から宅地並みの課税を受けることになります。

相続税・贈与税の納税猶予

相続においては土地の評価額は固定資産税評価額ではなく、財産評価基本通達に基づく土地評価を行います。そのため、生産緑地の適用を受けて固定資産評価額軽減の適用を受けたとしては、当然には相続税評価額は安くはならないのです。

特に市街化農地である場合には評価額が高くなるため、相続税を支払うことができないという問題が発生します。そこで、生産緑地の指定を受けた農地については相続時に納税猶予を受けることができるという選択肢があります。

生産緑地であることの2つ目の特典である、相続税・贈与税の納税猶予制度です。

この納税猶予制度の利用は、生産緑地の相続人の判断で行うことができ、生産緑地のままで農地を相続し、納税猶予制度を受けず相続税を払うという選択肢も行うことができますし、そうではなく農地を今後も継続して終生営むという意向あれば相続税の納税猶予制度を活用し、農地の相続人が終身営農する(死ぬまで農業を営む)ことにより、猶予された相続税の免除を受けるという選択肢もあります。

注意をしなければならないのは、猶予を受けた農地の相続税は、あくまで猶予されただけであるという点です。営農継続ができない事情が発生した場合には、猶予されていた税額に加えて、相続発生時に遡り猶予期間の利子税を支払わなければならないというデメリットがあります。

相続税・贈与税の納税猶予制度を利用するか検討する際には、その相続人が生涯農業を営むのかという点も併せて確認したうえで遺産分割案・資産承継対策を検討することになります。

高齢の配偶者が相続するということであれば、終身営農も検討できるので選択肢の一つですが、子が相続する際には、長期にわたる終身営農を課せられることになるので慎重な判断が必要です。

生産緑地を見分けるべきポイント

相談時に相談者が所有している農地が生産緑地かどうか、見当する際のポイントは次の通りです。

・固定資産税の納税通知書(名寄せ)に記載されている評価額が周辺の宅地評価と比べて明らかに安い

・農地の不動産登記簿に財務省の抵当権登記が設定される

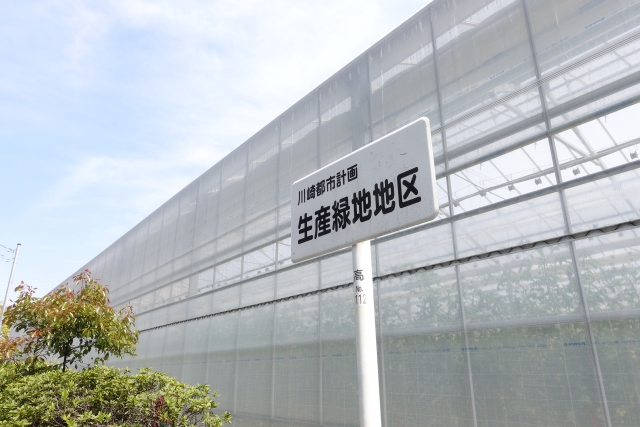

・生産緑地の指定を受けた農地には標識が設置される

固定資産税の納税通知書(名寄せ)に記載されている評価額が周辺の宅地評価と比べて明らかに安い

顧客から預かった固定資産税納税通知書(名寄せ)に記載されている農地の評価額が明らかに他の土地より安くなっているような場合には当該農地が生産緑地の指定を受けている可能性が高いです。

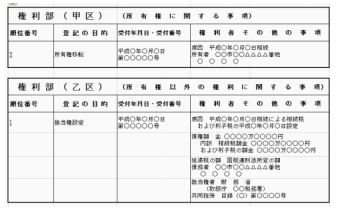

農地の不動産登記簿に財務省の抵当権登記が設定される

生産緑地について相続税の「農地の納税猶予の特例」の適用を受ける場合には、納税猶予税額および利子税の額に見合う担保の提供が必要であり、納税猶予を利用する場合には財務省が相続税と利子税を担保するため農地に抵当権を設定するため、登記簿から納税猶予制度を受けているかどうか判断することができます。

国土交通省北陸地方整備局HP:相続税納税猶予の適用を受けた農地所有者との交渉事例より引用

生産緑地の指定を受けた農地には標識が設置される

生産緑地の指定を受けると農地所有者に農地の適正管理が義務づけられ、農地には標識が設置されるため現地確認することにより判断することもできます。

上記を元に生産緑地かどうか見当をつけて、相談者にヒアリングしたうえで生産緑地かどうか最終的に判断してみてください。

2022年問題とその対応方法とは?

生産緑地の指定を受けると、これまで説明してきた通り30年間(30年経過後は10年ごと延長)、農地としての営業を継続しなければならないという営農義務が生じます。その一方で上記で述べた、固定資産税・都市計画税の減免措置と相続税・贈与税の納税猶予を利用できるという特典があるのです。

生産緑地の2022年問題とは?

1991年に生産緑地法が改正され、1992年に都市部の多くの農地が生産緑地に指定されました。当初の指定の30年経過後である2022年に指定分の効力が切れます。相続税の納税猶予を受けている生産緑地(農地)については、営農義務と遡り課税(猶予税額+利子税)があるため売却は難しいものの、納税猶予を受けていない生産緑地については売却ができるという状況になるのです。そのため、営農義務が無くなった農地が大量に売却され、宅地化そして宅地の大量供給が行われる可能性があるといわれているのが、「2022年問題」です。

生産緑地を指定を受けているオーナーは、2022年以降にこの優遇措置の期限が切れるため、特定生産緑地として10年間延長申請して生産緑地として営農を続けるか、それとも、延長せずに特典の利用を受けないか選択が迫られています。

実際に解除後に農地の活用や売却していく場合には、不動産のマーケット調査や土地の確定測量などの調査のほか、固定資産税・都市計画税の減免措置がなくなること、納税猶予を受けていた場合には猶予を受けていた相続税(利子税も含む)の納税資金の用意なども必要です。そのため、宅地として市場に供給される農地としては、納税猶予を利用していない農地に限定されそうです。

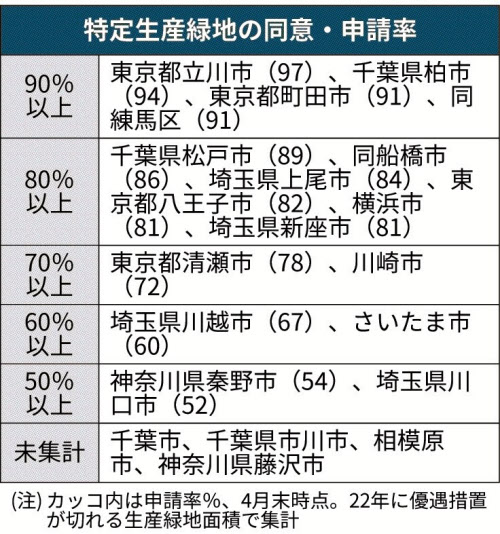

現在の申請状況について、2021年5月21日日本経済新聞朝刊では下記の通り報じています。

首都圏1都3県は全国に約1万2千ヘクタールある生産緑地のうち57%を占める。各都県の中で面積が多い5自治体、計20自治体に4月末時点の特定生産緑地指定への同意・申請状況を聞いたところ、22年に優遇が切れる生産緑地のうち同意・申請があったのは78%(面積ベース)だった。未集計の4自治体は除いて算出した。割合が最も高いのは東京都立川市の97%、最も低いのは埼玉県川口市の52%だった。

(2021年5月20日日本経済新聞朝刊より引用)

上記記事にあるとおり、生産緑地の優遇特典を当面10年延長をするという判断をされている方が多く約8割近くが特定生産緑地として申請をしている状況です。当面は様子見などの判断から、市場で大量供給されるということにはならないかもしれません。ただし、10年ごとに延長するかの判断が必要とされ、財産管理・資産承継対策の相談を受ける際には、今後の家族の財産と資産管理の方向性を鑑みた提案を行っていく必要があります。

まとめ

- 生産緑地の税務上の特典は①固定資産税・都市計画税の減免と②相続税・贈与税の納税猶予制度の2つ

- 生産緑地の指定により、固定資産税・都市計画税の減免措置を受けれるが、農地としての肥培管理義務や建築売却制限などを指定を受けた日から30年(30年経過後は10年ごと延長)又は主たる従事者死亡時まで拘束を受ける

- 生産緑地においては、相続税の納税猶予制度を活用し農地の相続人が終身営農することにより、猶予された相続税の免除を受けることができる

- 納税猶予を相続税は営農継続ができない事情が発生した場合には猶予されていた税額に加えて、相続発生時に遡り猶予期間の利子税を支払わなければならない

- 生産緑地かどうか見分ける際は、納税通知書の評価額、納税猶予の抵当権登記、標識から判断する

- 022年問題を受けて特定生産緑地として10年延長するか、解除するかの判断に迫られる。2021年5月20日時点では約8割が延長申請している状況

生産緑地については、固定資産税・都市計画税減免措置の他、相続税の納税猶予を受けるのかなど、その子供世代等のライフスタイルにも関わるので慎重な判断が必要です。

農地については法務・税務の他、生産緑地の解除の不動産活用など横断的な判断が必要となってきます。各専門家と連携しながら顧客の問題解決にあたっていく必要ことが肝要です。

2021年成年後見の最新事情から考える相続専門家ができる成年後見実務とその対策方法

2019年3月18日最高裁から後見人には「身近な親族を選任することが望ましい」との考え方を示したというニュースが報道されたのをご存じでしょうか?使い勝手が悪く利用が低迷していた成年後見制度がだんだんと見直しをされ始めており、その運用も変わってきました。

最新の家庭裁判所の成年後見制度の運用状況を分析すると、今までは基本親族が後見人になれないという状況から、親族からの希望があれば概ね親族後見を認めているという流れに変わっています。そのため、認知症対策として家族信託や任意後見制度を説明する際には、顧客に対する説明も「親族後見はほとんど認められない」という説明の仕方を今後は変えていく認識が必要です。

生前対策を行う上で、成年後見制度・任意後見制度は必ず提案されるといっても過言ではないでしょう。しかし、手続きをどのように進めれば、お客様にとってメリットのある運用になるのかは専門家の腕が試されるところです。申立のときにどんな書類を書くか、面接官への交渉をどのようにするかなど、効果的な制度にするかどうかは、専門家の腕次第なのです。

【生前対策・家族信託コミュニティー~LFT~2021年6月定例会】

【2021年成年後見の最新事情】から考える相続専門家ができる成年後見実務とその対策方法

第一部 親族後見人は8割認められる!?最新の成年後見の運用状況は?

第一部では、司法書士事務所リーガルエステート 代表司法書士 斎藤竜から、最高裁が出した成年後見の利用促進に関する考え方やその運用状況等の最新情報をお伝えします。成年後見制度の親族と専門家の選任状況と親族後見が容認される場合の後見制度支援信託や後見監督人制度の利用の状況など最新の情報をお伝えします。

第二部 【2021年成年後見の最新事情】から考える相続専門家ができる成年後見実務とその対策方法

第二部では、今回、成年後見・任意後見のエキスパートである、司法書士村山澄江事務所 司法書士 村山澄江氏を講師にお招きして、これまで扱ってこられた相談から得られているお客様の実情やニーズなどの後見制度の最新事情。そして、何件もお客様のご希望に沿って後見制度の申し立てを成功させてきた、その効果的な実務の進め方、お客様や面接官との調整方法等、テクニカルな部分についても詳しく解説いただきます。

- 親族後見見直し後の裁判所の運用実務と親族後見が認められるコツ

- 裁判所の成年後見面談で聞かれるポイントと対応方法とは!?

- 後見制度を使うと家が売れません!という説明はまちがいです

- 任意後見契約と財産管理契約でできる金融機関の対応

【日 程】:2021年6月9日(水)

【時 間】:13:30 ~ 16:30

【参 加 費】:お一人様 11,000円(税込)

[otw_is sidebar=otw-sidebar-1]