最近セミナーや無料相談でこんな質問を受ける機会が増えました。

「先生、生命保険と同様に家族信託すれば遺留分対策になりますか?」

ネットや新聞、雑誌などでも取り上げられることが多くなった家族信託。

そのため、 相続を勉強している一般のお客様は遺留分のことも知っており、家族信託で遺留分対策になるかもしれないといったような記事を読んでいる方も増えてます。

家族信託・民事信託を手がける専門家も、相談を受ける際には、遺留分のことを留意して設計していく必要があります。

今回の記事のポイントは下記の4つです。

- 信託も生命保険も民法上の相続財産には該当しないため遺産分割の対象にはならないが、相続税法上はみなし相続財産となる

- 生命保険では原則遺留分の対象にならないという最高裁の判決があるが、信託において最高裁判決はない

- 平成30年9月12日東京地裁判決では信託契約が一部公序良俗違反で無効とされたという判決があるが、控訴審において和解で終わっているため効力を失っている

- 連続型信託においては二次相続以降について遺留分の対象にならないという考えもあるが、専門家としては遺留分対策を講じて設計すべき

- 遺留分請求が想定される事案については、信託のみならず生命保険などほかの対策方法も含めた遺留分対策を検討する

信託契約の公序良俗違反での一部無効について話題になった平成30年5月12日判決と信託、生命保険の考え方を解説してきます。

目次

家族信託だけでは遺留分対策にならない

生命保険受取金と受益権はいずれも、みなし相続財産

遺留分対策として家族信託・民事信託の活用を考える際は、委託者兼受益者である本人の死亡により信託契約を終了させた場合の残余財産の帰属(相続税法第9条の2第4項)又は当初受益者の死亡により第二受益者が新たに受益者となった場合の受益権の取得が相続財産に含まれるのか、含まれないのかちゃんと認識しておく必要があります。

例えば、金銭を生命保険にした場合と金銭信託にした場合とでどう変わるのでしょうか?

基本的な考え方として、信託すると信託財産となった金銭は、被相続人が所有する財産ではなくなります。その代わりに受益権をもらいます。その後本人が死亡するとどうなるかという問題です。

ここで、みなし相続財産という論点がでてきます。

みなし相続財産とは、「相続開始時点で被相続人が不動産、預貯金などのように財産として所有していないが、相続を原因として相続人が受け取ることになった財産」のことを言います。死亡を起因とする財産の取得について、生命保険については相続税法第3条、信託については第9条の2で、それぞれ相続又は遺贈により取得したものみなしています。つまり被相続人、受益者の死亡により取得する財産は民法上の相続財産ではないが、相続税法上のみなし相続財産になるわけです。

そのため、考慮しておかなければならない点としては、民法上は生命保険も信託も、相続財産に含まれないのでいずれも遺産分割協議は不要ですが、相続税法上はみなし相続財産になるので相続税の計算上を相続財産に含めるということです。

生命保険と遺留分

遺留分についてはどうなるかというと、生命保険については一つ重要な最高裁の判例はあります。

遺言で定めた財産と異なり、生命保険金は受取人固有の財産であり、遺産分割、遺留分減殺請求遺留分侵害額請求の対象とならないのです。(最判平成16年10月29日)。

ただし、生じる不公平が民法903条の趣旨に照らし到底是認することができないほどに著しいものであると評価すべき特段の事情が存する場合には,同条の類推適用により,当該死亡保険金請求権は特別受益に準じて持戻しの対象となるとは言っているので、どこまで生命保険で対象とするかについては、検討して組み立てる必要があります。

信託と遺留分

では、信託についてはどうなるのかというと、みなし相続財産という考え方でいうと、生命保険と同じく遺留分の対象にならないと解釈できますが、この部分についての明確な最高裁の判例はまだありません。

ただ、参考となる内容として地裁レベルですが、東京地裁平成30年9月12日判決があります。

今回の記事の論点における、東京地裁判決のポイントは下記の部分です。

本件信託のうち、経済的利益の分配が想定されない不動産(自宅・山林等)を目的財産に含めた部分は、遺留分制度を潜脱する意図で信託制度を利用したものであって、公序良俗に反して無効であるというべきである。

ここで、注意しておく必要があるのは、公序良俗違反で信託契約を一部無効としており、遺留分侵害について判断しているのではないのです。

民法90条で定める公序良俗違反は、高利貸しなどの暴利行為、殺人契約、妾契約など公の秩序、または善良の付属に反する事項を目的とする契約などが無効の対象とされています。本事案においては、全体としての契約の一部である収益を生まない不動産の部分についてのみ公序良俗違反としています。

そのため、遺留分の対象になる、ならないという判断はしていません。そして、東京地裁判決は控訴され、東京高等裁判所において信託契約が有効であることを前提に和解をした結果、一審の東京地裁の判決は効力を失っています。

今後動向が変わる可能性がありますが、信託でも遺留分を侵害するかどうか、生命保険と同様な解釈により対象外とされるのか確立していない部分です。専門家としては過去の事案を頭に入れて設計し、依頼者にも基本は遺留分の対策にはならない可能性があるという前提で、提案していく必要があります。

連続型信託にしたら、遺留分の対象にならない?

ここもよく受ける質問です。

二次相続では、遺留分の対象にならないのではないでしょうか?という質問です。

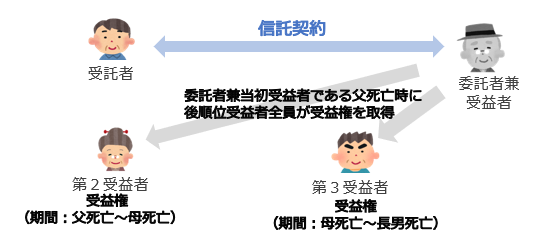

信託法91条では受益者の死亡によって他の者があなたに受益権を取得できる信託の特例があります。これは、父亡き後、母、そして子へとあらかじめ次の受益者を信託契約で定める後継ぎ遺贈型受益者連続信託というものです。

連続型信託の遺留分の考え方

以下、信託法立法担当者の一人である寺本昌弘氏著作の「逐条解説新しい信託法」によれば、下記のように説明しています

後継ぎ遺贈型の受益者連続の信託において、第二次以降の受益者はその先順位の受益者からその受益権を承継取得するのではなく、委託者から直接に受益権を取得するものと法律構成されることになる。(夫が委託者兼第一次受益者、妻を第二次受益者、第1子を第三次受益者とする信託スキームの場合において)遺留分算定に当たっては、第二次受益者(妻)はもとより、第三次受益者(第1子)についてもいずれも委託者兼第一次受益者(夫)の死亡の時点(すなわち、第三次受益者(第1子)についても第二次受益者(妻)の死亡の時点ではない。)を基準として、第二次受益者(妻)は存続期間の不確定な(すなわち、妻自身の死亡期を終期とする)受益権を、第三次受益者(第1子)も存続期間の不確定な(すなわち、妻の死亡期を始期とし第1子自身の死亡期を終期とする)受益権を取得したものとして、各受益権の価額等について必要な算定がされるべきものと考えられる。

引用元:寺本昌弘著「逐条解説新しい信託法」

当初委託者父の死亡時に委託者である父から第二受益者である母と第三受益者である第1子(長男)は受益権を取得しており、一次相続時に遺留分算定は織込み済みのため、母他界時の二次相続において、第1子(長男)は受益権を取得したとしても、母の他の法定相続人から遺留分侵害額請求される余地はなく、受益者連続型信託においては、第三受益者は第二受益者からではなく、当初受益者から受益権(始期が第二受益者死亡後の制限付き受益権)を取得したものと考えられています。

つまり、一次相続では遺留分の問題は解決しており、二次相続以降は遺留分の対象とならないという解釈です。

ただし、相続税法上の取り扱いとしては、第一受益者死亡時、第二受益者死亡時、それぞれ信託受益権の評価を行われ相続財産として相続税が課税されます。なので、この解釈だと、二次相続以降は民法上の相続財産として取り扱われず、遺留分の対象にもならないが、相続税は課税されるという法務と税務での整合性がつかないという結果になります。

そこで、実務家の対応としては、先ほどのみなし財産と遺留分の議論と同様に、最高裁判所の判例がない以上、完全に二次相続以降は遺留分がないとは言い切れないので、現時点では一次相続も二次相続以降も遺留分侵害額請求の対象となる可能性はあるということで設計をすすめるべきです。

全ての財産を信託財産とするのは遺留分対策上リスクがある

家族間の関係が悪く、遺留分侵害額請求がされる事案においては、信託財産を設定する際には、遺留分対策をきちんと織り込む必要があります。

特に、2019年7月1日相続法改正後の相続は、遺留分侵害額請求がなされると、金銭債権化されるため、相続人は金銭で支払う必要があります。

もし、連続型信託でほとんどの財産を信託財産化していると、第二受益者は支払う金銭を調達する必要が出てきます。受益権を遺留分権利者と合意の上、一部譲渡すると法律上”代物弁済”という形になり、支払いをすべき金銭額と譲渡する受益権との間で譲渡益が発生する場合には、譲渡所得税が課税されます。第二受益者が手元に資金がない場合には、信託財産を受託者が一部換価の上、第二受益者に払い戻しをしなければならなくなるので、注意が必要です。このように、信託だけでは遺留分対策とはならないことに留意する必要があります。

まとめ

- 信託も生命保険も民法上の相続財産には該当しないため遺産分割の対象にはならないが、相続税法上はみなし相続財産となる

- 生命保険では原則遺留分の対象にならないという最高裁の判決があるが、信託において最高裁判決はない

- 平成30年9月12日東京地裁判決では信託契約が一部公序良俗違反で無効とされたという判決があるが、控訴審において和解で終わっているため効力を失っている

- 連続型信託においては二次相続以降について遺留分の対象にならないという考えもあるが、専門家としては遺留分対策を講じて設計すべき

- 遺留分請求が想定される事案については、信託のみならず生命保険などほかの対策方法も含めた遺留分対策を検討する

相続・生前対策に取り組む専門家としては、相続発生前の親がいる段階で相談にくるので、将来起こりうる問題を想定しながら対策できます。本来であれば、遺留分請求を起こさせないためにも、家族会議を開いて、家族の了承を元に設計していけば防げることもあります。

特に信託については、地裁レベルの判決事案など最新の実務動向を押さえておく必要があります。それぞれの対策のメリットデメリットを押さえながら、選択肢の幅を広げ、顧客提案のスキルを積み重ねていきましょう。

家族信託契約書を作成する際にどのように設計・起案していますか?

家族信託というのは、士業・専門家にとって遺言や成年後見では対応できなかった範囲をカバーできる「一手法」です。自由度が高い分、お客様のニーズにあわせた対策を設計できます。しかし、一方で、オーダーメイドの契約書というのは経験も必要。そして、制度の歴史も浅く十分な判例もない状況も重なって、なかなかハードルが高く感じる方もいらっしゃるでしょう。

特に、家族信託契約書作成になると士業・専門家の技術が問われます。

もし、間違った信託契約書を作成してしまうと、本来支払う必要がない税金が課税されてしまう、金銭を管理する信託口口座が開設できない、一つの条項がないだけで不動産の売却処分等ができないといったリスクが発生してしまいます。

ここができるのとできないのとでは、士業・専門家にとっては大きな差でもあります。

今回、家族信託組成数400件を超える信託サポート件数TOPクラスのリーガルエステートがその信託契約書の最新情報とともに、作成手法について解説します。

こんな方にオススメです

・これから家族信託をやっていきたいと思っている方

・家族信託契約書を起案する方

・顧問先や顧客に家族信託を提案し、他の士業につなぐ方

セミナーでは、家族信託契約の内容と法務、税務の中でも特に重要なことをダイジェストでお伝えします。

【士業・専門家のためのゼロから始める家族信託契約書解説セミナー】

今回のセミナーでは、主に以下のようなことをお伝えしようと思っています。

- 間違った信託契約書を作成した場合の3つのリスク

- 無駄な税金を払わず、預金口座凍結を防ぐための家族信託契約スキームの徹底解説

- 契約書で要注意!自益信託と他益信託。契約時に想定外の税金がかかることも!?

- 不動産所得がある顧客には要注意!知っておきたい損益通算禁止のリスクと回避方法

- 信託契約後の金銭を管理するための信託口口座の開設手続きの流れ

- 不動産が売却できない!を防ぐための信託契約条項と登記の方法は、ズバリこれ

- 委託者の想いを叶える財産の引き継ぎ方と契約書の定め方とは?

- 信託終了時に想定外の税金が!?信託契約で絶対もれてはいけない契約条項

- 適切な資産承継を考えるためには出口戦略(終わり方)が重要

[otw_is sidebar=otw-sidebar-1]