家族信託・民事信託のスキームを活用した融資を活用できる金融機関も少しずつ増えてきました。新規で取り扱いを始める金融機関からも相談を受けることか出てきており、その際に注意をしておく必要があるものは、信託契約書作成、信託口口座開設の他、連帯保証人の範囲をどこまで設定するかなどです。

2020年4月1日から債権法改正に伴い公証人による保証意思宣明手続きが必要となりました。

この手続きが創設されたことから、士業・専門家も信託融資をする際に保証意思宣明公正証書の手続きを、どの段階で取得していくのかなどスケジュール調整も必要になってきています。

今回の記事のポイントは下記のとおりです。

- 信託内借入と信託外借入とでは債権者が請求できる責任財産の範囲が異なるため、連帯保証人として、受益者個人や受託者個人を設定する可能性がある

- アパート建築など事業用融資の(根)保証契約については、2020年4月1日以降、保証意思宣明公正証書の作成がないと効力が生じない

- 保証意思宣明公正証書を作成するにあたって、事前に保証契約の内容を確定させておく必要がある

- 保証意思宣明公正証書の有効期間は1ヵ月であるため、信託契約書作成と保証意思宣明公正証書を公正証書で作成するためのスケジュール調整が必要

今回の記事では、信託融資に必要な保証意思宣明公正証書の要件と手続きの流れについて紹介していきたいと思います。

目次

新規融資においては信託内借入と信託外借入の2つがある

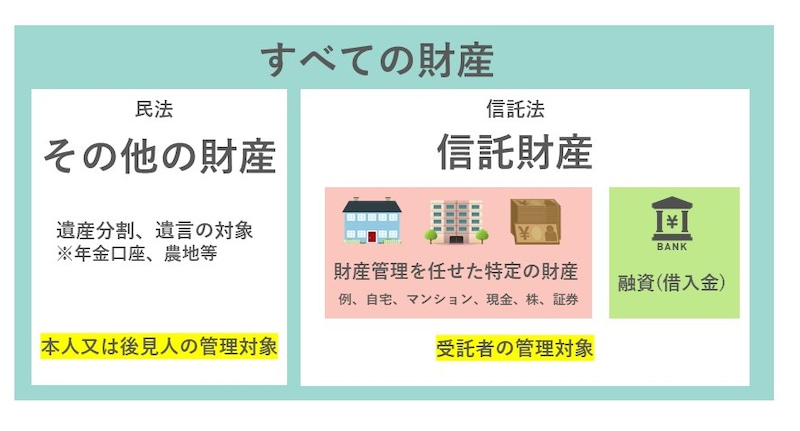

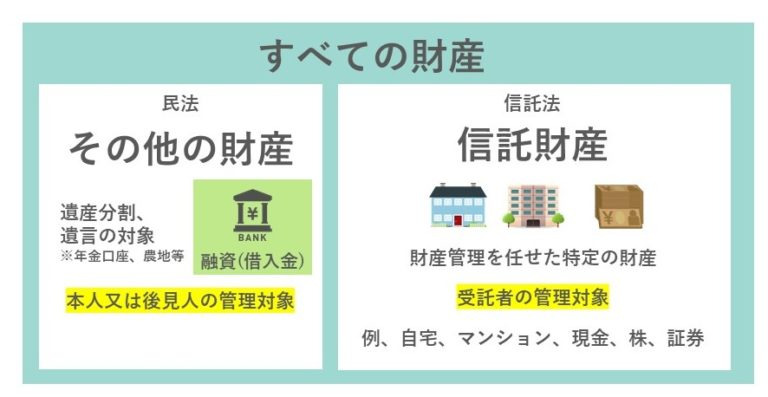

アパート建築など新規融資を信託手続きのスキームを用いる際には、受託者が信託契約に基づいて借入を行う受託者借入と、委託者個人が信託契約の枠外で借り入れる信託外借入の2つのスキームがあります。

信託内借入は受託者が信託契約で定めた権限に基づいて行うことから、信託財産の中に信託財産責任負担債務として借り入れが含まれます。

信託外借入ではあくまで契約の枠外で行なっていることから、委託者個人の借入であるというところに違いがあります。

この信託融資の仕組みの詳細については別の記事でも詳しく紹介していますので、もっと知りたい方は下記を確認してください。

信託融資の債務者と連帯保証人の範囲

信託内借入と信託外借入とでは、債権者が請求できる債務者の範囲(責任財産)が異なります。

信託内借入の債務者(責任財産)の範囲

信託内借入で借り入れた場合の金融機関が請求できる債務者(責任財産)は信託財産と受託者個人の財産です。信託で手続きを行う以上、受託者は無限責任を負うためその責任財産が信託財産に加えて受託者自身の固有財産も対象となります。つまり、受益者個人には請求することができないということです。

実務として受益者個人に対して請求できるようにするため、金融機関が受益者個人を連帯保証人と設定するということがよくあります。

信託外借入の債務者(責任財産)の範囲

信託外借入のスキームではあくまで委託者個人が借主であるため、金融機関として請求できる債務者は委託者個人のみです。受託者個人には請求ができません。

そのため、受託者個人を連帯保証人に設定するというケースがあります。

保証意思宣明公正証書が必要な事業用融資とは?

2020年4月1日の債権法改正以降の事業用融資の保証契約については改正後の債権法の規定が適用されるため、保証契約前にあらかじめ保証意思宣明公正証書を作成することが必要となりました。

保証契約締結前の1か月以内に公証人による保証意思を確認する公正証書(保証意思宣明公正証書)を作成しなければ、保証契約の効力が生じません(第465条の6)。

対象となる融資

対象となる融資は事業用融資です。

当然、アパートや貸しビルなど不動産賃貸事業も対象となるため、その建築資金に伴う融資も対象となります。家族信託民事信託のスキームを活用して融資を行う場合には主にアパート建築など不動産事業目的としているケースが多いと思います。

対象となる保証契約

事業のために負担した貸金等債務(事業用融資)を主たる債務とする保証契約のほか、主たる債務の範囲に事業のために負担する貸金等債務が含まれる根保証契約を締結する場合や、上記各契約の保証人の主たる債務者に対する求償権に係る債務を主たる債務とする保証契約の場合にも、保証意思宣明公正証書の作成が必要となります。

※公証人による保証意思確認が不要な場合

①主債務者が法人である場合

その法人の理事,取締役,執行役や,議決権の過半数を有する株主等

②主債務者が個人である場合

主債務者と共同して事業を行っている共同事業者や,主債務者の事業に現に従事している主債務者の配偶者

スキームを立案する士業・専門家は、例外として公証人による保証意思確認が不要なケースを除いて事業用融資に伴う保証意思宣明公正証書がが必要なこと、そしてその手続きを行うためのスケジュール調整を行なっていく必要があるのです。

家族信託・民事信託に伴う融資を活用する際にはこの保証意思宣明公正証書が必要なケースか否かということを判断して進めていってください。

保証意思宣明公正証書作成にあたって保証人が公証人に対して提供する情報とは?

保証意思宣明公正証書は民法第465条の6で定める方式にしたがって作成します。

士業・専門家として確認しておくべき、実務の流れは下記のとおりです。

① 保証内容の確定

金融機関より保証債務の情報(金銭消費貸借証書、保証契約書等)を入手して公証人へ連携

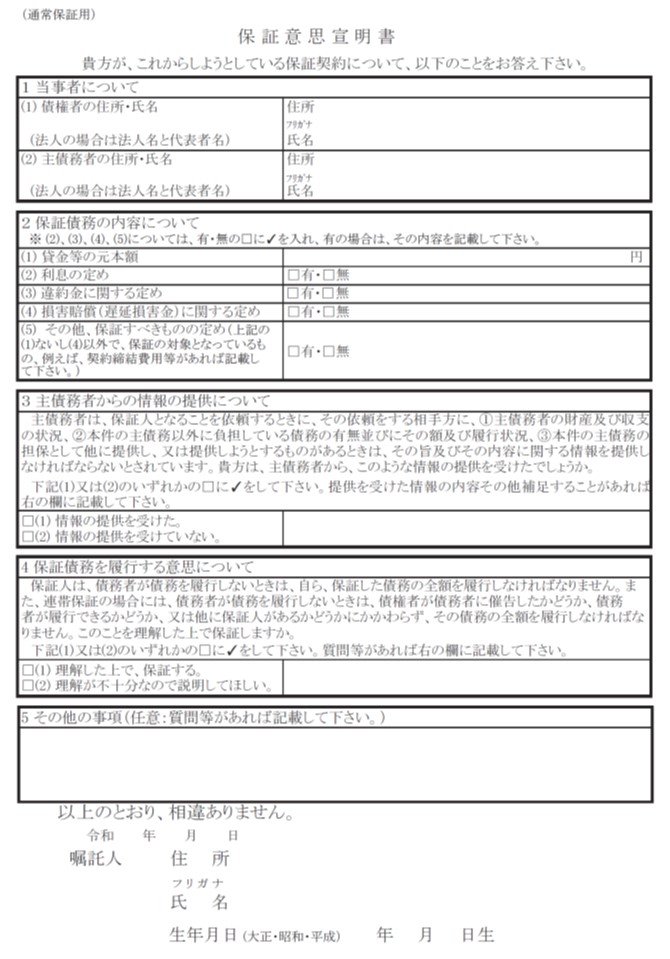

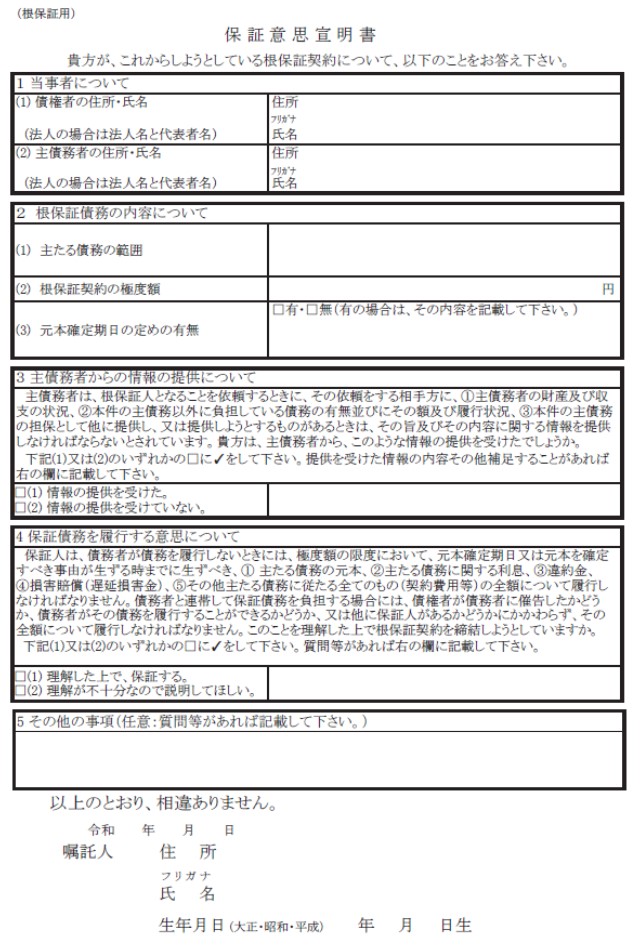

② 公証役場の保証意思宣明書のフォーマットに記入

内容を元に、お客様にて保証意思宣明書を自署(公証役場の規定フォーマットで作成)

③ 公証人が①②を元に公正証書を作成

④ 公証人が公正証書正本・謄本を交付

信託契約書と保証意思宣明書が同時できると望ましい

⑤ お客様と金融機関間で金消・保証契約を締結

⑥ 融資実行

注意をしておく必要がある点は下記の通りです。

1)保証意思宣明書の情報は、全て具体的に確定している必要がある

●事前に提出する保証意思宣明公正証書作成にあたり求められる情報

・債権者/債務者

(通常保証の場合)

・元本額

・利息の定め

・違約金に関する定め

・損害賠償(遅延損害金)に関する定め

・その他保証すべきもの(契約締結費用や期限前弁済手数料等)

・元本金の支払期限(又は支払い方法)

(根保証の場合)

・主たる債務の範囲

・根保証契約の極度額

・元本確定期日の定めの有無

・保証人が主債務者から保証債務を依頼される際に検討すべき情報の提供の有無

・保証人が保証債務を履行する意思の有無

保証意思宣明公正証書作成にあたり、上記情報が具体的に確定している必要があります。特に通常保証の場合には、元本のほか、利息も具体的に確定させておく必要があり、金利が未定という状態では作成することができません。特定方法も、例えば、「金銭消費契約書●条参照」という記載方法はできず、金融機関からの確定した情報をもらう必要があります。

公証役場に提供する情報を、公証役場既定の保証意思宣明書のフォーマートに記入して提出します。

2)保証意思宣明公正証書には有効期限がある

民法465条の6において公正証書を保証契約又は保証契約の締結に先立ち、その締結の日前1か月以内に作成するということが求められているため、融資実行日を慎重に設定する必要があります。

家族信託民事信託契約と並行して信託内借入を行うスキームにおいては、まず信託契約書を作成しないと受託者が借入を行うことができません。顧客が公証役場で信託契約書と保証意思宣明書をまとめて作成したいといった場合には、公正役場での手続きから1か月以内に融資実行させる必要があります。

そのため、公証役場との間の信託契約書案の調整の他に、金融機関との金銭消費貸借案の調整などスケジュール調整が融資を伴わない手続よりも更に煩雑になるので注意をしてください。

まとめ

- 信託内借入と信託外借入とでは債権者が請求できる責任財産の範囲が異なるため、連帯保証人として、受益者個人や受託者個人を設定する可能性がある

- アパート建築など事業用融資の(根)保証契約については、2020年4月1日以降、保証意思宣明公正証書の作成がないと効力が生じない

- 保証意思宣明公正証書を作成するにあたって、事前に保証契約の内容を確定させておく必要がある

- 保証意思宣明公正証書の有効期間は1ヵ月であるため、信託契約書作成と保証意思宣明公正証書を公正証書で作成するためのスケジュール調整が必要

これまでの信託融資の手続に加えて、2020年4月1日から保証意思宣明公正証書を作成する必要がでてきました。そのため、今までの公証役場・金融機関との調整に加えて、上記の公正証書作成を頭に入れてスキームを作っていく必要があります。

家族信託・民事信託で融資を組む相談があった際には、注意をして取り組んでみてください。

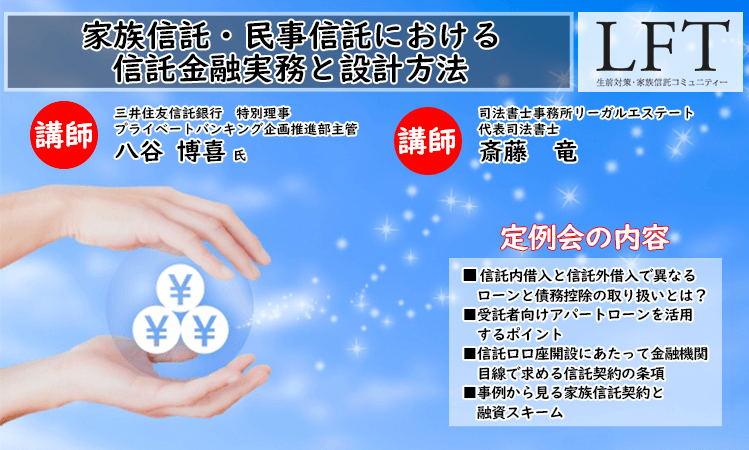

【8月5日開催】金融機関目線で考える信託融資に求められる契約条項と融資条件とは?

アパートローンが絡む案件については、対応できる金融機関がまだまだ少ない状況です。たとえ、融資ができたとしても、融資条件が通常のアパートローンなどよりも厳格に審査され、2020年4月1日からは債権法が改正され、信託融資の通常スキームの他、保証意思宣明公正証書が求められるなど、通常の融資よりも多くの担保や保証人を求められる可能性があります。

そんな信託金融実務について、基礎的な部分については、講演①にて、これまで100件以上の信託を手がけてきたリーガルエステート斎藤竜からお伝えさせていただきます。

講演②にて、今最先端で信託口座を取り扱っている三井住友信託銀行の八谷氏から、信託実務についてどのような考え方で臨んでいるのか、という金融機関からの視点でお話しいただきます。

【オンライン受講可】

家族信託・民事信託における信託金融実務と設計方法

- 信託内借入と信託外借入で異なるローンと債務控除の取り扱いとは?

- 債権法改正に伴う信託融資で必要な保証意思宣明公正証書とは?

- 信託口口座開設にあたって金融機関目線で求める信託契約の条項

- 事例から見る家族信託契約と融資スキーム

【日 程】

2020年8月5日(水)

【時 間】

13:30 ~ 16:30

【講 師】

司法書士事務所リーガルエステート

代表 斎藤竜

三井住友信託銀行 特別理事 プライベートバンキング企画推進部主管

八谷 博喜(はちやひろき) 氏

なお、本講演は弊社リーガルエステートが主催しており、三井住友信託銀行八谷博喜氏の講演パートにつきましては、家族信託・民事信託実務普及のため、無償でご講演いただいております。

家族信託・民事信託設計の融資や金融実務のポイントとは?

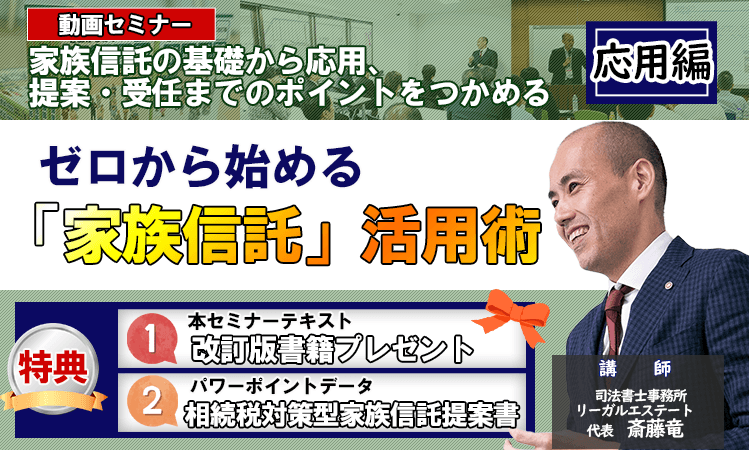

家族信託は資産承継における認知症対策として、また成年後見制度でサポートしきれない部分を補う財産管理の手法の一つとして注目されています。

リーガルエステート代表斎藤竜が執筆した<士業・専門家のためのゼロからはじめる「家族信託活用術」>を題材にし、家族信託の理解度を深め、法務面・税務面からその制度のメリット、デメリット、リスクなど押さえておくべきポイントをつかみ、最終的に家族信託の専門家として顧客に説明・提案・設計ができるよう活用事例を解説したセミナーを動画コンテンツにしました。

セミナーの中では今回の記事の中で紹介した金融実務など実務の対応方法や融資の考え方や具体的な提案方法、そして、提案書の雛形など実際に使っているツールも公開しています。ご興味のある方は、下記ページで詳しい内容を紹介しているので、是非確認してみてください。

家族信託の基礎から応用、そして提案・受任までのポイントをつかめる

ゼロからはじめる「家族信託」活用術【応用編】

★セミナー内容★

- 基礎から最新の信託金融実務、そして実際の提案方法まで事例と実際の提案まで学ぶ

- 家族信託と融資の考え方(信託内借入・信託外借入)と既存融資ある不動産の信託方法

- 相続税対策を考慮した家族信託の顧客への提案方法

[otw_is sidebar=otw-sidebar-1]