雑誌や新聞、セミナーなどで一般の方も認知が増えてきた家族信託・民事信託。みなさんの事務所にも、高齢の親の認知症対策として信託を活用してアパート管理、相続対策を行っていきたいそんな相談が増えてきていると思います。

そういった中で、ハウスメーカーなどで主催するセミナーなどで、成年後見制度と違い、家族信託・民事信託を事前に活用しておけば、積極的に認知症になった親でも金融機関から融資を受けることができる、そんな話を聞いたので、我が家でも活用することができるだろうか???

そんな相談も受ける機会が増えてきています

そういった相談に対し、家族信託・民事信託を活用した融資の仕組みを理解し、その制度のメリット・デメリットを理解したうえで、お客様に対策を提案することが士業・専門家に求められます。

今回の記事のポイントは下記のとおりです

- 家族信託・民事信託を活用した融資には、①信託内借入と②信託外借入の2つの方法がある

- 信託内借入は受託者が借入を行い、信託財産に借入金が帰属し、一貫して受託者名義で財産管理を行うことができる

- 信託外借入は、親(委託者本人)が借入を行い、建築手続きを行う必要があるため、親が元気な時に融資などを行う必要がある

- 信託内借入と信託外借入では受益権の移動時における考え方が異なる

- 信託融資に対応できる金融機関も実務の取り扱いもまだ少なく、不透明な部分が多い

今回の記事を読むことで、融資を行う際の二つのスキームである信託内借入と信託外借入の概要について理解ができるはずです。

それでは、どうぞ!!

目次

信託を活用する際の融資には2つのパターンがある

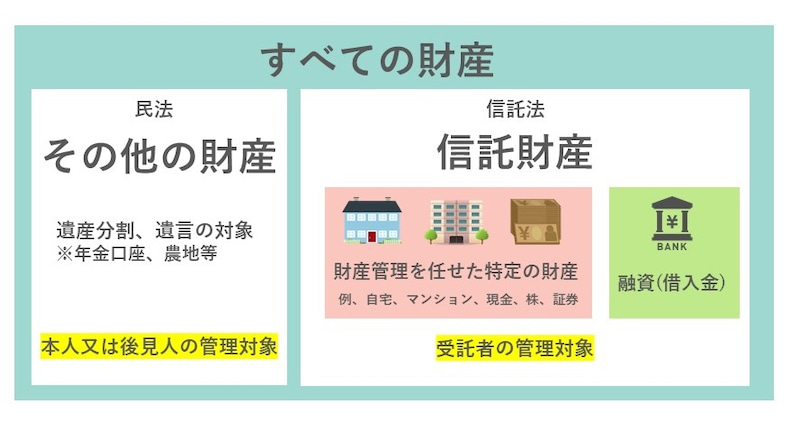

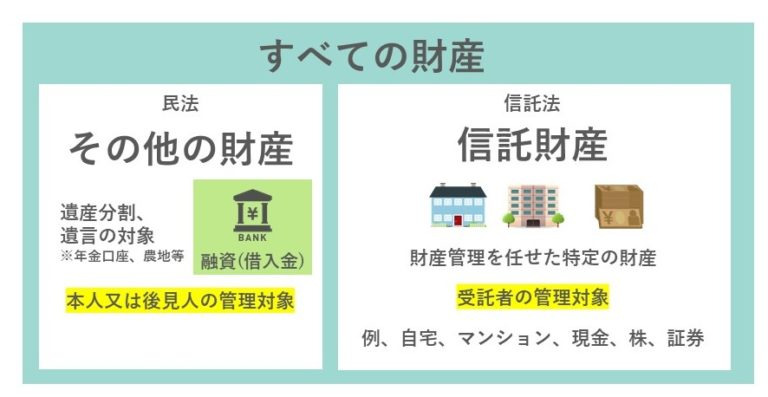

生前対策業務を手掛ける専門家でもよく誤解をされている方が多いですが、家族信託・民事信託は成年後見制度のような代理人制度ではありません。

受託者は信託された財産(信託財産)の管理権限しかありません。

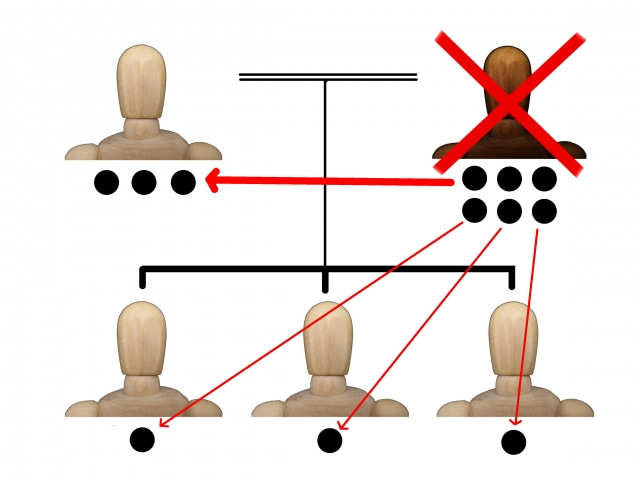

成年後見人は代理人なので、成年後見人が行った法律行為は本人に当然に効果が及びますが、受託者はあくまで信託された財産についての管理処分権限しか有しません。そのため、融資を取り扱うに際しても、信託契約で定めた受託者の権限にもとづき、融資を行うのか(信託内借入)、それとも委託者本人(信託外借入)で借入を行っていくのか検討していく必要があります。

受託者が行う融資手続きである信託内借入とは!?

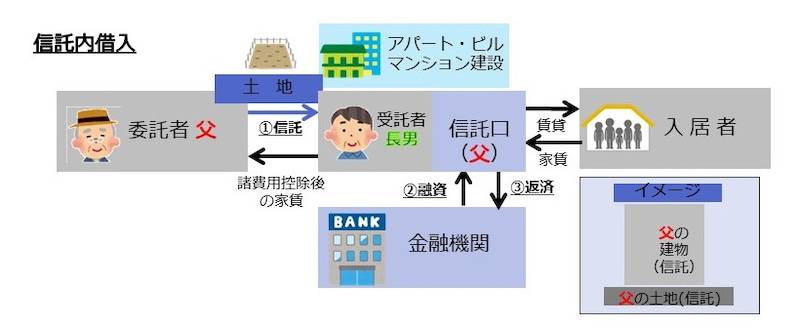

信託内借入とは受託者が信託契約で定めれた借入権限をもとに、融資を行う方法です。

受託者の権限で借り入れた金銭は、信託財産の中に組み込まれることから信託内借入といいます。

受託者が借り入れた借入金は、信託財産の中に融資(借入金)が組み込まれます。

信託内借入では、信託財産の中に融資金があるので、受託者は信託財産に組み込まれたその融資金(金銭)を活用して、アパート建築手続きを行っていきます。

信託財産である金銭を元に建築しているので、完成後のアパートは当然、信託財産です。アパート完成後は、信託財産である建築後のアパート収入を原資として、信託財産から借入金の返済をおこなっていきます。

委託者本人が融資を受ける信託外借入とは!?

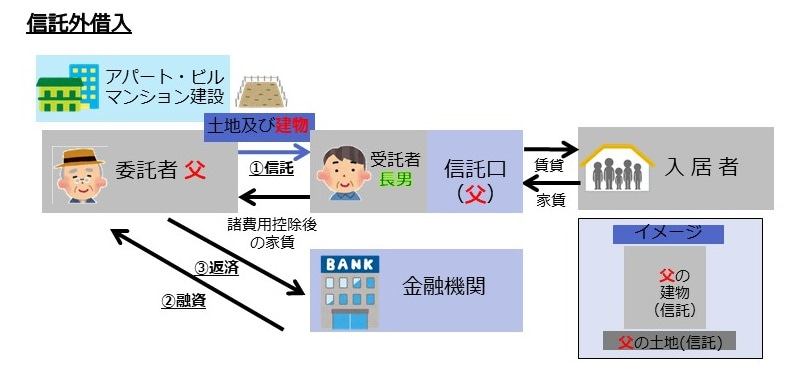

受託者が信託契約で定めた権限で借り入れを行う信託内借入に対して、信託外借入は親(委託者本人)が借入を行います。

つまり、信託契約の枠外で親(委託者本人)が金融機関で融資手続きを行い、融資金(金銭)は信託財産にはならず、親本人の借金となることから、信託外借入と呼ばれます。

そして、親(委託者本人)自身が融資金を活用して、アパートを建築し、親名義でアパート建築後、受託者である子供に建物を信託しますこれが信託外借入です。あくまで親名義で借入、親名義で建築が信託外借入です。

債務は親に残したまま、親が借り入れた金銭のみを先に受託者に信託し、信託された金銭を活用して受託者が建築し、新築アパートをそのまま信託財産とするというスキームもあります。

いずれにしても、信託契約の枠外で融資はあくまで親(委託者本人)が手続きを行うということがポイントです。

信託内借入と異なり、信託外借入では、新築アパートとアパート収入は信託財産となりますが、借入金は親の名義のままの状態です。そのため、ローンの返済は親(委託者本人)が行っていく必要があるため、信託財産として入ったアパート収入から随時、借入金返済資金を親(委託者本人)に送金するというお金の流れを考える必要があります。

借入手続きをあくまで親(委託者本人)自身に行っていただく必要があるため、親が元気な時に建築・融資計画を遂行していく必要があります。

信託内借入と信託内借入では受益権の移動における取り扱いが異なる!?

信託内借入では、受託者が借入権限をもっていることから、受託者名義で融資、建築手続き、返済手続きまでを一貫して行うことができ、すべて受益権(信託財産)の中に含まれます。

そのため、相続などによる受益権の移動があっても、信託財産に組み込まれているアパートなどのプラスの積極財産とともに借入金などマイナスの消極財産も一緒に動くので、財産承継は受益権を中心に考えればよいことになります。

信託内借入と異なり、信託外借入では、信託財産の中に、融資(債務)が組み込まれていないんため、委託者兼受益者の死亡時など受益権移動時に、受益権(積極財産)の移動と債務(消極財産)の移動が違う動きをするので注意が必要です。

受益権が信託契約で定めた第二受益者等に移動しますが、債務は信託財産に組み込まれていないため、法定相続されます。

そのため、第二受益者が法定相続人であれば相続後の債務も法定相続で承継されますが、(法定相続人が複数人いる場合は別途債務引受が必要です)第二受益者等が法定相続人でない場合には、受益権(積極財産)は第二受益者等に移動し、債務(消極財産)は法定相続人に承継されることになるのです。

つまり、財産を受け継ぐ人にローンが帰属しないという状態がおこります。

そのため、金融機関も信託外借入を行うにあたっては、第二受益者等が法定相続人かどうか、など確認していますし、実際に組成する際も、信託内借入でいくのか、信託外借入でいくのか、中に債務をいれるのか、いれないのかという判断を含めて検討が必要になってきます。

信託内借入と信託外借入では、相続時の相続税評価における債務控除の考え方も検討する必要がありますが、こちらについては、下記の記事で詳しく介していますので興味ある方は見てください。

信託融資に対応できる金融機関は少ない

2019年8月現在では、家族信託・民事信託に対応した融資や信託で管理する金銭管理口座の開設に対応できる金融機関がまだまだ少ない状況です。

実際に信託を活用した融資、アパート建築手続きを行いたいと考えていても相談した金融機関では取り扱いができなかったり、たとえできたとしても信託外借入、信託内借入いずれかの方法を活用しないといけない、そして、融資のための融資条件が通常のアパートローンなどよりも厳格に審査され、一般的な融資条件よりも多くの担保や保証人を求められる可能性があります。

更に、2020年4月1日からは債権法が改正され、事業用融資については保証意思宣明公正証書の作成が必要となりました。家族信託・民事信託に伴う、保証意思宣明公正証書の作成については、下記の記事で詳しく解説していますので、確認してみてください。

まとめ

- 家族信託・民事信託を活用した融資には、①信託内借入と②信託外借入の2つの方法がある

- 信託内借入は受託者が借入を行い、信託財産に借入金が帰属し、一貫して受託者名義で財産管理を行うことができる

- 信託外借入は、親(委託者本人)が借入を行い、建築手続きを行う必要があるため、親が元気な時に融資などを行う必要がある

- 信託内借入と信託外借入では受益権の移動時における考え方が異なる

- 信託融資に対応できる金融機関も実務の取り扱いもまだ少なく、不透明な部分が多い

家族信託・民事信託を活用すれば、融資や建築なども受託者の権限で自由にできると思われている方が多くいますが、実際に融資などを伴う金融実務の実例数は少なく、実務動向も不透明な部分があるのが現状です。

信託内借入・信託外借入ともに、それぞれメリット、デメリットがあります。お客様にとってどちらの制度を活用したほうがよいのか、顧客のニーズに適した提案と設計を是非、行っていってくださいね(^^)/

今回の記事はここまで!次回をお楽しみに!!

【8月5日開催】金融機関目線で考える信託融資に求められる契約条項と融資条件とは?

アパートローンが絡む案件については、対応できる金融機関がまだまだ少ない状況です。たとえ、融資ができたとしても、融資条件が通常のアパートローンなどよりも厳格に審査され、2020年4月1日からは債権法が改正され、信託融資の通常スキームの他、保証意思宣明公正証書が求められるなど、通常の融資よりも多くの担保や保証人を求められる可能性があります。

そんな信託金融実務について、基礎的な部分については、講演①にて、これまで100件以上の信託を手がけてきたリーガルエステート斎藤竜からお伝えさせていただきます。

講演②にて、今最先端で信託口座を取り扱っている三井住友信託銀行の八谷氏から、信託実務についてどのような考え方で臨んでいるのか、という金融機関からの視点でお話しいただきます。

【オンライン受講可】

家族信託・民事信託における信託金融実務と設計方法

- 信託内借入と信託外借入で異なるローンと債務控除の取り扱いとは?

- 債権法改正に伴う信託融資で必要な保証意思宣明公正証書とは?

- 信託口口座開設にあたって金融機関目線で求める信託契約の条項

- 事例から見る家族信託契約と融資スキーム

【日 程】

2020年8月5日(水)

【時 間】

13:30 ~ 16:30

【講 師】

司法書士事務所リーガルエステート

代表 斎藤竜

三井住友信託銀行 特別理事 プライベートバンキング企画推進部主管

八谷 博喜(はちやひろき) 氏

なお、本講演は弊社リーガルエステートが主催しており、三井住友信託銀行八谷博喜氏の講演パートにつきましては、家族信託・民事信託実務普及のため、無償でご講演いただいております。

家族信託・民事信託設計の融資や金融実務のポイントとは?

家族信託は資産承継における認知症対策として、また成年後見制度でサポートしきれない部分を補う財産管理の手法の一つとして注目されています。

リーガルエステート代表斎藤竜が執筆した<士業・専門家のためのゼロからはじめる「家族信託活用術」>を題材にし、家族信託の理解度を深め、法務面・税務面からその制度のメリット、デメリット、リスクなど押さえておくべきポイントをつかみ、最終的に家族信託の専門家として顧客に説明・提案・設計ができるよう活用事例を解説したセミナーを動画コンテンツにしました。

セミナーの中では今回の記事の中で紹介した金融実務など実務の対応方法や融資の考え方や具体的な提案方法、そして、提案書の雛形など実際に使っているツールも公開しています。ご興味のある方は、下記ページで詳しい内容を紹介しているので、是非確認してみてください。

家族信託の基礎から応用、そして提案・受任までのポイントをつかめる

ゼロからはじめる「家族信託」活用術【応用編】

★セミナー内容★

- 基礎から最新の信託金融実務、そして実際の提案方法まで事例と実際の提案まで学ぶ

- 家族信託と融資の考え方(信託内借入・信託外借入)と既存融資ある不動産の信託方法

- 相続税対策を考慮した家族信託の顧客への提案方法

[otw_is sidebar=otw-sidebar-1]