家族信託では、本人亡き後、配偶者や子のためへの財産管理を継続したい、信託融資の税務控除の問題に対応するため受益者連続型信託を活用したいという専門家からの相談をよく受けます。

しかしながら、連続型信託を設計するに当たって、検討しておかなければならないのは、最終的な出口戦略です。当初、期間中は円滑に財産管理ができたとしても信託終了する段階でトラブルが発生する可能性があります。

今回の記事のポイントは下記のとおりです。

- 信託契約で何も定めなければ受益権は法定相続されるが、信託法第91条の次順位受益者指定の定めを設けることで、受益権を順次取得させる者を定める受益者連続型信託となる

- 第二受益者が単独であれば、信託財産の給付・出口戦略ともシンプルに信託の運営、終了ができる

- 第二受益者が複数人の場合には、信託財産の給付の仕組みが複雑になり、信託終了時の信託財産が複数の帰属権利者の共有になってしまう

- 第二受益者以降が複数人となる信託では、信託終了時の準共有状態をどのように解消するか検討が必要

受益者連続型信託の設計方法と運営、出口戦略の留意点について解説します。

目次

信託法第91条の適用をうけることで受益者連続型信託となる

受益者が死亡した場合に、次順位受益者を指定しその者に受益権を取得させる規定を設けた信託が受益者連続型信託です。

信託契約で何も定めなければ、受益者が死亡するとその受益者が有する受益権が相続されます。

受益者の相続人が受益権を法定相続し、受益権は法定相続割合にて準共有となります。受益者死亡後は、一般原則通り、受益権の相続について、遺言、遺産分割で対応しますが、これでは、民法上の所有権を信託法上の受益権に置き換えただけであり、通常の相続手続きと何ら変わりがありません。

信託法91条の規定を用いて、受益者が死亡した場合に次の受益者を指定した信託(受益者連続型信託)とすることで、当初受益者死亡に伴い受益権が消滅し、次順位受益者が受益権を新たに取得するため相続財産の中に受益権が含まれず、遺産分割の対象とならず、信託契約で定めた次順位受益者が受益権を取得することになります。

(受益者の死亡により他の者が新たに受益権を取得する旨の定めのある信託の特例)

信託法第91条

受益者の死亡により、当該受益者の有する受益権が消滅し、他の者が新たな受益権を取得する旨の定め(受益者の死亡により順次他の者が受益権を取得する旨の定めを含む)のある信託は、当該信託がされたときから三十年を経過した時以後に現に存する受益者が当該定めにより受益権を取得した場合であって当該受益者が死亡するまで又は当該受益権が消滅するまでの間、その効力を有する。

受益者連続型信託のスキームの設計

受益者連続型信託においては、委託者兼受益者死亡で終了する一代限りの信託よりも長期にわたるケースを想定して設計を検討していく必要があります。

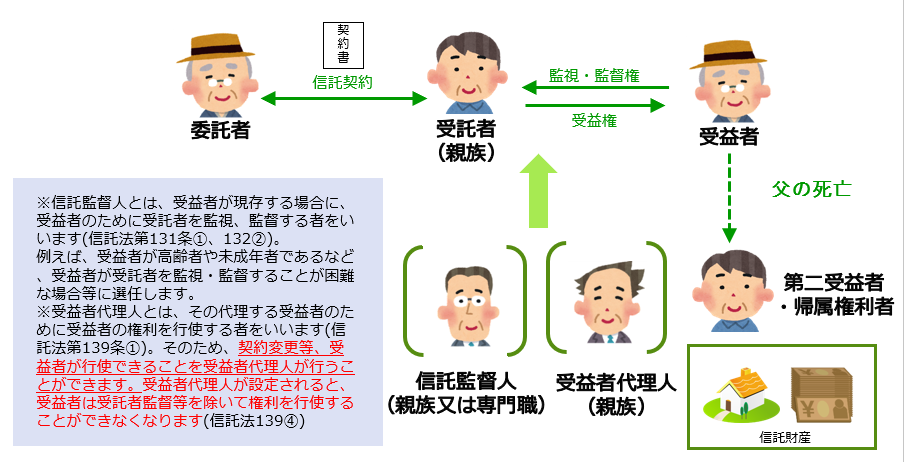

受託者が長期にわたって財産管理を継続するため、第二受益者の設定のほか、受託者が適切に業務しているか監督できるよう後継受託者の選定、受益者代理人、受益者監督人などの設置など、委託者、受託者、受益者以外の信託関係者の検討も別途必要です。ここでは、受益者連続型信託の設計における第二受益者など後順位受益者の設定や出口戦略のポイントを中心に解説していくため、信託関係者の設定についての説明は割愛しますが、実際の設計においては、依頼者の状況に応じて検討する必要があります。

第二受益者は1人にするか、複数人にするか?

長期にわたる受益者連続型信託の当初受益者以降の第二受益者等の指定において1人にするのか、複数人にするのかという論点があります。

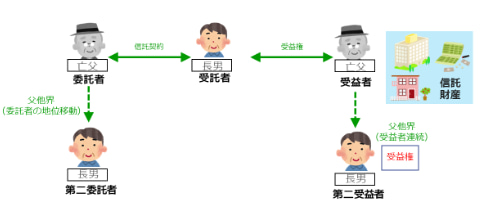

受益者1名型

第二受益者以降の受益者を1名とし、受益権を単独で取得させるスキームです。

受益者が1名のため、信託終了時においては、信託財産全てを取得することになります。そのため、第二受益者以降も1名のため、信託不動産からの賃料収入に基づく信託配当も信託契約の定めにより、当初受益者同様に柔軟に行えます。

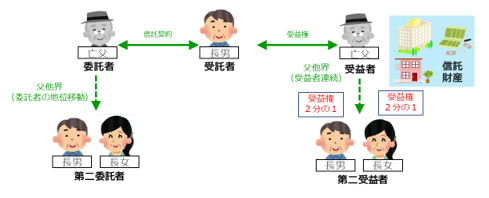

受益者複数名型(受益権準共有型)

受益者死亡後、受益権を複数名の準共有で取得させる方法です。

受益者が2人以上いる信託においては、受託者は受益者のために公平にその職務を行わなければなりません(信託法33)。受託者は1名のため、信託財産の管理・運用・処分は受託者のみで決定できますが、第二受益者以降は複数名いるため、その有する受益権割合に応じて賃料収入からの信託配当などをする必要があり、受益者1名の場合のように、受益者のうち1名からの要望に従い柔軟に信託財産から給付することはできず、税務・会計上の面からも、その有する受益権割合にも基づき各受益者に対して信託配当、その他財産管理する必要があります。

また、受益者が有する信託変更(信託法149)や信託終了(信託164)に関する権利なども信託契約の定めがなければ、すべての受益者の一致によらなければ意思決定ができません。そのため、受益者複数名型(受益権準共有型)スキームにおいては、受益権持分割合の過半数で決定するなど別段の定めを設けることを検討する必要があります。

第二受益者の設定次第で、信託財産管理・給付の仕組が異なる

信託期間中の財産管理、給付の仕組みも第二受益者を1人にするのか、複数にするかによって運営方法がかわりますので、期間中の管理方法も含めて設計が必要です。上記のように後順位受益者を1名とするスキームにおいては、受益権(≒受益権)が1名のみに帰属するため、信託期間中とともにシンプルに考えられます。

しかしながら、受益者複数名型(受益権準共有型)においては、今の問題である認知症対策、資産承継対策については解決できますが、将来の共有問題を先送りにしている面もあるため、信託期間中の信託財産の管理、そして後述する信託終了時の出口戦略を想定して設計していく必要があります。

第二受益者を1人にした場合と複数人にした場合の注意点については、下記の記事でも詳しく解説しています。

受益者連続型信託の出口戦略の留意点

受益者1名型では、信託終了に伴い、単独の帰属権利者に信託終了時の財産を給付できることから信託終了維持の考え方はシンプルです。注意が必要なのは、受益者が複数名となった信託をどのように終了させるのかという論点です。

依頼者の相談内容も多様化しており、自宅アパートを所有権として共有で相続させると揉めてしまうので、受託者として長男に管理させ、信託受益権として長男及び長女の準共有で相続させたいといった相談を受けることがあります。受益権が準共有となったとしても受託者が単独で管理・活用・処分できるので、当面の解決方法としてはこれで対応できるのですが、出口戦略として信託終了時点を想定すると受益権の準共有をどのように解決するのかという問題が発生してきます。受益権の準共有を解消する方法としては下記の4つの方法が検討できます。

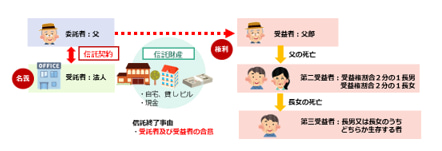

①長男・長女どちらか他界時に一方に受益権を移動させる

信託契約の定めに、父死亡後に長男又は長女のうちどちらかが死亡した場合には、生存する受益者が死亡者の受益権を取得するという信託条項で受益者を単独とする方法です。

この内容ですと、例えば父、長女の順に死亡が発生した場合、最終的に長男が単独で受益権者となり、単独名義になります。ただし、今回の依頼者の要望としては、長女の子にも財産を承継させたいことから上記スキームでは対応できません。

信託スキーム

委託者

父

受託者

一般社団法人

受益者

父

第二受益者

受益権割合 2分の1 長男

受益権割合 2分の1 長女

第三受益者

長男又は長女のうちどちらか生存する者

信託終了事由

受託者及び受益者の合意

帰属権利者

信託終了時の受益者

②受益者連続型信託とはせず、一代限りの信託とする

受益権準共有の問題を避けるため一代限りの信託とする方法です。

実家と貸しビル、金融資産ではそれぞれの財産評価額が大きく異なり、貸しビルに評価額が偏っていることから、それぞれの財産を長男、長女の単独所有とすることは難しく、一代限りの信託において信託終了時、長男及び長女の共有財産とせざるを得ません。父の死亡で終了させることで、帰属権利者が複数人であったとしても一代限りの信託として柔軟な出口戦略が設定できます。

信託スキーム

委託者

父

受託者

一般社団法人

受益者

父

信託終了事由

父の死亡

帰属権利者

長男・長女

一代限りの信託の出口戦略については下記の記事で詳しく解説しています。

③信託終了時点で解決する

受益権の準共有後、信託終了時点で清算する方法です。

受益権を細分化して取得させる仕組みだと、依頼者の子、孫へと承継させていきたいという要望に応えられ、信託期間中は受益権割合に応じて信託財産からの賃料収入などを原資として信託配当できますが、信託終了時において、信託不動産を最終的に帰属させる際には、受益権割合・受益者数に応じた共有物件化してしまいます。

仮に受益者間の協議で誰がどの財産を取得するか決めるとする内容としたとしても、それぞれの物件間で評価額が異なることから、各受益者が有する受益権割合と取得する物件の評価額の差額については、贈与税など税務上の問題点が発生する可能性があります。また、共有財産として交付後においては、各財産を単独所有とするために、共有者間の持分譲渡等しなければなりませんが、贈与税、譲渡所得税、登録免許税、不動産取得税など全ての税務コストがかかるので、より慎重な判断が必要となります。

全ての信託財産を換価処分して、信託終了時に現金を交付するのであれば、複数名の準共有状態でも問題はありません。しかし、先祖伝来の信託不動産をそのままの形で維持管理していきたいという要望においては、受益権の複数名の準共有で当面の問題は解決できますが、将来における信託終了時点での共有問題が発生してしまうのです。

また、共有財産として交付後においては、各財産を単独所有とするために、共有者間の持分譲渡等を行う必要がありますが、贈与税、譲渡所得税、登録免許税、不動産取得税など全ての税務コストがかかるので、より慎重な判断が必要となります。

全ての信託財産を換価処分して、信託終了時に現金を交付するのであれば、複数名の準共有状態でも問題ないのですが、先祖伝来の信託不動産をそのままの形で維持管理していきたいという要望においては、受益権の複数名の準共有で当面の問題は解決できますが、将来における信託終了時点での共有問題が発生してしまうのです。

信託スキーム

委託者

父

受託者

一般社団法人

受益者

父

第二受益者

受益権割合 2分の1 長男

受益権割合 2分の1 長女

第三受益者

長男→長男の子

長女→長女の子

※子が複数名いる場合は、均等割合

信託終了事由

受託者及び受益者の合意

帰属権利者

信託終了時の受益者

④受益権準共有で取得後、受益者間で受益権譲渡する

上記③の信託スキームにおいて信託終了後に共有問題を解決するのではなく、信託期間中に受益権準共有の問題を解決するという方法です。

信託期間中に、一部の信託財産を換価処分し、受益権割合により受益者に金銭を信託配当するなどをし、信託財産を減らし受益権評価を下げたうえで、将来残していきたい信託不動産を受益者間の協議で決めた特定の受益者に、残りの受益者から受益権持分を譲渡(売却・贈与など)し、特定の受益者の単独所有としたのち、その者に信託財産を交付したうえで信託を終了させます。当然、受益権持分譲渡に伴い、譲渡所得税、贈与税などを検討する必要がありますが、受益権持分のため、登録免許税は不動産1つにつき1,000円であり、譲渡に伴う不動産取得税は課税されません。受益権を単独所有にした後であれば、信託終了時の共有化の問題は発生しません。

まとめ

- 信託契約で何も定めなければ受益権は法定相続されるが、信託法第91条の次順位受益者指定の定めを設けることで、受益権を順次取得させる者を定める受益者連続型信託となる

- 第二受益者が単独であれば、信託財産の給付・出口戦略ともシンプルに信託の運営、終了ができる

- 第二受益者が複数人の場合には、信託財産の給付の仕組みが複雑になり、信託終了時の信託財産が複数の帰属権利者の共有になってしまう

- 第二受益者以降が複数人となる信託では、信託終了時の準共有状態をどのように解消するか検討が必要

長期にわたる受益者連続型信託においては、信託終了時の信託財産をどのように交付するのかというところまで考慮して信託設計しなければなりません。受益権を細分化して受託者に信託財産を管理させ、受益権は準共有で第二受益者に取得させるなど、家族信託を活用して将来の共有問題対策で活用できる事例は多いですが、信託設計時点のみならず、信託終了時における出口戦略を考えていく必要があります。

受益者が複数になった場合に、どのように信託を終了させるのかを考えておかないと、ここまで説明してきたように信託終了時に多数の共有者の物件となるよりややこしい状況をつくってしまう可能性もあるわけです。

そのリスクも含めて、本当に受益者連続型信託でいくのか、それとも一代限りでいくのか、そもそも信託を使わないのかという選択肢も依頼者に提示していかなければなりません。そして、死亡の順序も当初想定していた場合と異なる場合も当然発生することを想定し、予備の受益者を設定する、場合によっては、第二受益者以降の受益権を複数名での準共有とするのではなく、受益者ごとに複数の信託契約にするなど、将来の信託終了時の出口戦略を見越した設計を心がけるようにしてください。

家族信託契約書を作成する際にどのように設計・起案していますか?

家族信託というのは、士業・専門家にとって遺言や成年後見では対応できなかった範囲をカバーできる「一手法」です。自由度が高い分、お客様のニーズにあわせた対策を設計できます。しかし、一方で、オーダーメイドの契約書というのは経験も必要。そして、制度の歴史も浅く十分な判例もない状況も重なって、なかなかハードルが高く感じる方もいらっしゃるでしょう。

特に、家族信託契約書作成になると士業・専門家の技術が問われます。

もし、間違った信託契約書を作成してしまうと、本来支払う必要がない税金が課税されてしまう、金銭を管理する信託口口座が開設できない、一つの条項がないだけで不動産の売却処分等ができないといったリスクが発生してしまいます。

ここができるのとできないのとでは、士業・専門家にとっては大きな差でもあります。

今回、家族信託組成数400件を超える信託サポート件数TOPクラスのリーガルエステートがその信託契約書の最新情報とともに、作成手法について解説します。

こんな方にオススメです。

・これから家族信託をやっていきたいと思っている方

・家族信託契約書を起案する方

・顧問先や顧客に家族信託を提案し、他の士業につなぐ方

セミナーでは、家族信託契約の内容と法務、税務の中でも特に重要なことをダイジェストでお伝えします。

【士業・専門家のためのゼロから始める家族信託契約書解説セミナー】

今回のセミナーでは、主に以下のようなことをお伝えしようと思っています。

- 間違った信託契約書を作成した場合の3つのリスク

- 無駄な税金を払わず、預金口座凍結を防ぐための家族信託契約スキームの徹底解説

- 契約書で要注意!自益信託と他益信託。契約時に想定外の税金がかかることも!?

- 不動産所得がある顧客には要注意!知っておきたい損益通算禁止のリスクと回避方法

- 信託契約後の金銭を管理するための信託口口座の開設手続きの流れ

- 不動産が売却できない!を防ぐための信託契約条項と登記の方法は、ズバリこれ

- 委託者の想いを叶える財産の引き継ぎ方と契約書の定め方とは?

- 信託終了時に想定外の税金が!?信託契約で絶対もれてはいけない契約条項

- 適切な資産承継を考えるためには出口戦略(終わり方)が重要