生前対策の相談の中には高齢の不動産オーナーさんの相続対策の相談の他に、70歳前後の親世代からの相談を受ける機会があります。

この世代は、遺言や信託など資産承継や財産管理、認知症対策というよりも、まだまだ体が元気なので、 むしろ今ある資産をどのように活用し、最終的に承継させていくのかといったような節税と資産承継がメインになってくる相談内容が多い傾向にあります。

今回の記事のポイントは下記の通りです。

- 家族信託ではオーナーへの不動産所得が続くため相続財産が増えるが、不動産法人化では新設法人に帰属するため、所得分散を行うことができる

- 法人化での売買代金設定は、帳簿上の残高もしくは不動産鑑定士による鑑定評価で行う

- 土地は売買の対象とせず、税務署に「土地の無償返還に関する届出書」を提出し、賃貸借扱いとする

- 売買代金の資金調達は銀行融資の他、長期にわたる分割弁済も選択肢

- 不動産の法人化の目安は70歳代以下のオーナーが対象。80歳代以降のオーナーは家族信託を検討する

- 不動産法人化に伴う売却代金(現金等)は生前贈与を行い、相続財産を圧縮させる

資産管理・承継対策・節税対策としての不動産法人化と家族信託の違いについて解説していきます。

目次

家族信託・任意後見と不動産法人化とでは、不動産所得の帰属先が異なる

とある相談

70歳代オーナーからの相談です。

70歳代オーナーからの相談です。

妻のほか、子供が3人いるご家庭です。不動産所得は2000万円あり、区分マンションの他、アパート数棟を所有しています。

相続税対策を検討しており、子供に円滑に財産を承継させていきたいと考えています。

財産管理対策としての家族信託・任意後見

上記のような事案の場合に、法務の専門家が考えるのが家族信託です。

任意後見制度でも財産管理をあらかじめ設定した任意後見人が行うことができますが、ご存知の通り、任意後見契約発効後には任意後見監督人が選任されるため、積極的な相続税対策を継続することが難しいです。

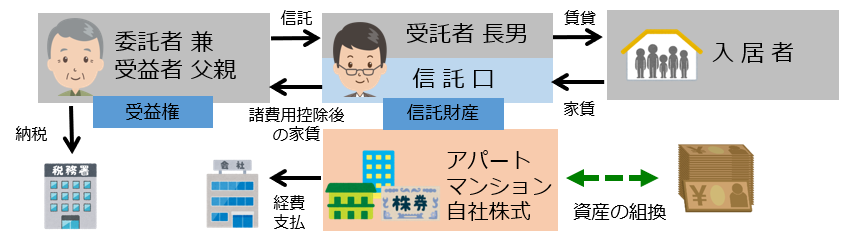

家族信託では、財産管理対策として受託者が継続して相続税評価が低い財産への資産組み換えなど相続税対策を行うといったニーズには対応することはできますが、不動産所得はオーナーに帰属するため、オーナーの相続財産が増え続けることになり、節税に直接には繋がりません。

資産管理・節税対策としての不動産法人化

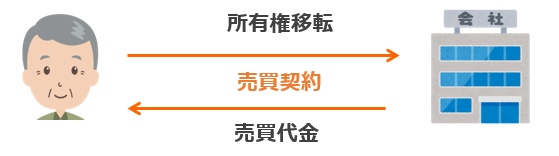

不動産法人化とは、新規法人を設立し不動産を法人へ売却するスキームです。

不動産法人化に伴い、収益物件そのものの所有権をを新設法人に移動させることで、以後、新設法人に不動産所得が帰属するため、オーナーの相続財産が増えず、所得分散を行うことができます。このように、不動産法人化を行うことにより、相続税対策につながります。

また、代表者をオーナー以外(子)にしておくことで法人名義(代表取締役である子)契約を行うことができ、財産管理(認知症)対策として活用することもできます。

不動産法人化に伴う税務メリットと株主構成については、下記の記事で詳しく解説していますので確認してみてください。

不動産法人化に伴う売買契約の設定で検討すべき3つのポイント

不動産法人化に伴う売買契約の設定で検討すべき3つのポイントは、下記のとおりです。

①オーナーと新設法人との間における売買代金の設定

②土地は売買の対象としない

③売買代金の資金調達

以下、それぞれのポイント解説します。

①オーナーと新設法人との間における売買代金の設定

第一に検討していくことが、オーナーと新設法人との間における不動産の売却代金の設定です。

あくまで、同族間(オーナーと新設法人)の売買なので、売買金額設定において調整が可能です。ここでは、売買に伴い、譲渡所得(購入時と売却時の金額の差)が生じないように、コントロールが必要となります。

コントロールとはいっても、やりすぎは税務否認の問題が発生します。

そこで、目安として考えるのは、最終的には税理士と相談の上設定していきますが、申告上の帳簿価額です。帳簿上の残高=時価として売却を行います。その他の選択肢として、不動産鑑定士による鑑定評価での設定も検討できます。

このように譲渡所得を抑えられる金額を設定していきます。

譲渡所得税の考え方については、別の記事で詳しく解説してますので下記の記事を確認してみてください。

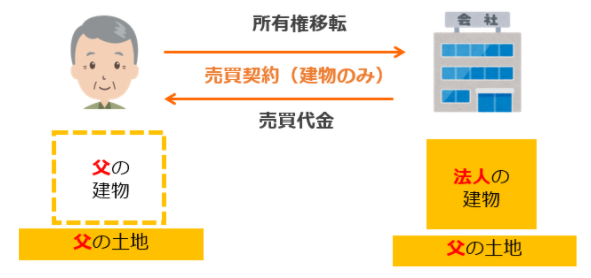

②土地は売買の対象としない

不動産法人化において土地を売買の対象に含めるかといったところもポイントになります。

先祖代々不動産を所有しているオーナーにおいては相続で不動産を引き継いでおり、取得費(購入費)がありません。購入代金が不明の場合には、売却金額の5%が取得費となってしまうため、95%が譲渡所得となってしまいます。

また、土地を新設法人に移転すると、建物だけでなくさらに土地の登記費用、不動産取得税まで更にコストがかかります。不動産で収益を生み出すのは、土地上の収益物件である建物です。建物が新設法人名義になれば不動産からの収益(不動産所得)は新設法人のものになるので、節税の事を考えれば、建物のみを移転すれば十分です。

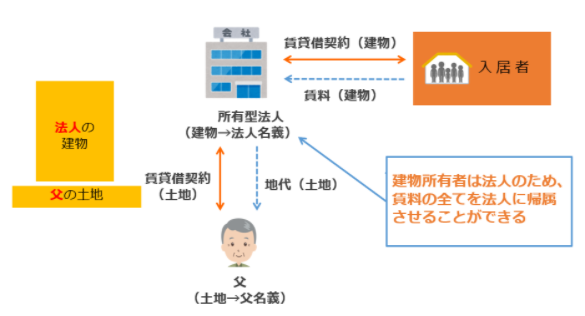

土地は地代を設定し、「土地の無償返還に関する届出書」を提出を行う

上記の結果、オーナーの土地を新設法人が利用することになります。土地と建物の所有者が異なるので、法人と個人の連名で税務署に「土地の無償返還に関する届出書」を提出します。この届出がないと権利金の支払いなど税務上のリスクがでるためです。 その結果、土地の評価額から一律20%の評価減が適用させることができます。

土地利用に伴い、法人から個人へ地代を支払うのですが、地代は固定資産税の2.5〜5倍程度で設定し、土地の賃貸借扱いとさせます。

一連の売買代金と地代の設定は税理士と連携し、確認しながら進めていってください。

③売買代金の資金調達

売買代金の資金調達方法としては、下記の方法があります。

・銀行融資

・分割弁済

新設法人には、設立当初資金がありません。オーナーから金銭を貸し付けるというのも方法の一つですが、その資金がない場合の当然想定されます。

一般的に考えると、銀行融資が選択肢の一つです。

ですが、金利と手数料がかかるため、ほかの選択肢の一つとして長期の分割弁済を検討します。新設法人の返済原資は家賃収入です。そこで、家賃収入と経費を勘案し長期返済計画を設定します。無利息での分割払いもできるので、税理士と相談の上、問題とならないように分割返済計画を設定してみてください。

不動産法人化と家族信託の提案の年齢目安

家族信託を提案すべきか、不動産法人化を検討すべきか、検討すべき材料の一つが不動産オーナーの年齢です。

不動産の法人化

対象:70歳代以下のオーナー

家族信託

対象:80歳代のオーナー

家族信託では不動産所得がオーナーに帰属しますが、不動産法人では、新設法人に不動産所得が帰属します。オーナーは不動産を売却した対価として何を取得するかと言うと、新設法人からの売却代金(または分割弁済の場合には売掛金)を取得します。

金銭や売掛金は額面で相続税評価されますが、不動産については相続税路線価、固定資産評価額で計算されます。一般的に不動産の相続評価は時価の8割程度の評価となる結果、相続時にその売却代金(もしくは売掛金)がオーナーの手元に残っていると、むしろ財産評価とすると不動産で所有していたほうが節税効果が高いという結果になります。

不動産所得を長期にわたって法人に取得させるのであれば節税メリットは大きいのですが、 短期で考えてしまうと不動産法人化に伴う諸費用や財産評価次第によっては節税メリットがなく、むしろ税務コストの方が高くなってしまうという結果になってしまいます。

この不動産法人化は早く行えば行うほど所得分散効果が上がることから、相続までの期間が長いほど効果が高いという結論になります。

オーナーの資産を圧縮する

上記のとおり、不動産法人化に伴い、オーナーは売却代金(現金)又は分割弁済に伴う売掛金(債権)をもつことになります。オーナーが若ければ、所得分散効果のほかに、生前贈与を行うという対策を併用できます。

毎年110万円の贈与税の基礎控除枠や、教育資金や住宅取得資金等の大型贈与の特例を活用し、相続財産を減らすといった対策を行うことができるのです。

生前贈与の活用については、下記の記事で詳しく解説しています。

詳しくは、税理士と相談しながら、どの程度の贈与を行った方がいいのか確認をして進めてみてください。

まとめ

- 家族信託ではオーナーへの不動産所得が続くため相続財産が増えるが、不動産法人化では新設法人に帰属するため、所得分散を行うことができる

- 法人化での売買代金設定は、帳簿上の残高もしくは不動産鑑定士による鑑定評価で行う

- 土地は売買の対象とせず、税務署に「土地の無償返還に関する届出書」を提出し、賃貸借扱いとする

- 売買代金の資金調達は銀行融資の他、長期にわたる分割弁済も選択肢

- 不動産の法人化の目安は70歳代以下のオーナーが対象。80歳代以降のオーナーは家族信託を検討する

- 不動産法人化に伴う売却代金(現金等)は生前贈与を行い、相続財産を圧縮させる

今回の記事では、家族信託と不動産法人化の違いについて、売買にまつまる注意点を中心に解説しました。

家族信託、遺言、任意後見を活用することで財産管理や資産承継対策として活用することができますが、積極的な税務対策とならないのが実情です。 他の選択肢も活用することによりより良い提案を行っていくことができます。また、法人化の活用に伴う、売買など各種契約書の作成、会社設立、登記手続き、会計に伴う顧問契約など、それぞれの士業が本来持つ業務受注につなげることもできるのです。

次回以降の記事では資産承継対策を見据えた株主、 役員構成の他、種類株式、家族信託の活用について解説しますので、興味がある方はぜひ次回以降の記事も、是非楽しみにしておいてくださいね。

[otw_is sidebar=otw-sidebar-1]