みなさん、こんにちは。生前対策・家族信託コンサルタント司法書士の斎藤です。

好評いただいている ”ゼロから始める「家族信託」活用術” 書籍ブログの原稿第三回目を公開します。今回は、家族信託と成年後見制度との比較、そして、主な3つの対策である、認知症対策、数次相続対策、共有対策の活用事例です。

今回の記事を読めば、信託の活用方法と提案方法の主だったところをマスターできると思います。書籍化前の原稿ですので、誤字脱字はご了承ください。

それでは、どうぞ(^^)/

目次

家族信託と成年後見制度の比較

(1)家族信託と成年後見制度

ここで改めて意思判断能力喪失時において

①何もしなかった場合、

②成年後見制度を活用した場合、

③家族信託を活用した場合、

④家族信託と成年後見制度を併用した場合、

どうなるのかという点について説明します。

① 何もしなかった場合

本人の意思判断能力の喪失により、資産の処分・運用・活用はできなくなります。

そのため、相続対策に向け進めていた各種契約行為(金銭消費貸借契約、建物請負建築契約等)はストップします。

また、不動産、預貯金、自社株等の資産の有効活用、議決権行使ができず実質凍結します。

② 成年後見制度を活用した場合

成年後見制度は「本人の財産を本人のために維持管理すること」が目的となるため、原則相続対策に向けた借入や不動産の担保提供行為等はできません。積極的な資産運用はできないので、有価証券投資や不動産投資などは当然できません。会社の役員であった場合には会社法で定める取締役の欠格事由(成年後見、保佐)に該当し退任することとなります(会社法331①二)。経営者が自社株式を保有していた場合、自社株式の管理・売却や議決権行使は成年後見人が行うことになるので、経営の専門外である弁護士、司法書士等の第三者が重要な問題について議決権行使やM&Aによる自社株式の売却などの判断をすることができるのかといった問題があります(法律の専門家は法律上の知識は有していますが、何十人もの組織を率いる経営者も兼ねている人間はほんのわずかです)。

多くの相談事例の中でこういった相談もありました。今まで妻が本人の財産管理を行ってきたのですが、夫(資産家)が認知症になり成年後見制度を活用した事例です(本事例いか、個人情報のため内容は一部変更しています)。それまでは、夫が所有する収益物件の収入で一家全体の生活を支えていました。それなりの資産を有していたため弁護士が成年後見人として家庭裁判所から選任されたのです。

当然、弁護士が職業として成年後見人に就任した以上、財産管理も「本人のためかどうか」という点を厳しくチェックします。成年後見人が就任する前までは夫の金融資産の中から、毎年家族でいく旅行費用、お祝い事があればその会食費用、孫への入学金の贈与やお年玉もすべて捻出していました。

しかし、成年後見人が就任した以上は夫の金融資産等の財産管理は成年後見人が行うことになるので、資金が必要になる都度、成年後見人と相談しなければならなくなり、また毎月の生活費も定額に定められるなど柔軟に親族で財産を管理することはできなくなりました。

③ 家族信託を利用する場合

財産を持っている人(委託者)が元気なときに、信頼できる相手(受託者)に、自分の財産の管理や処分をする権限を託すのが家族信託です。

元気な時に信託契約を締結しておくことで、任せた人(委託者・受益者)が病気や事故、認知症等で判断能力を喪失しても、託された人(受託者)が一切影響を受けずに、財産管理を継続できます。一次相続の他、二次相続・三次相続以降の資産の承継先も決められます。

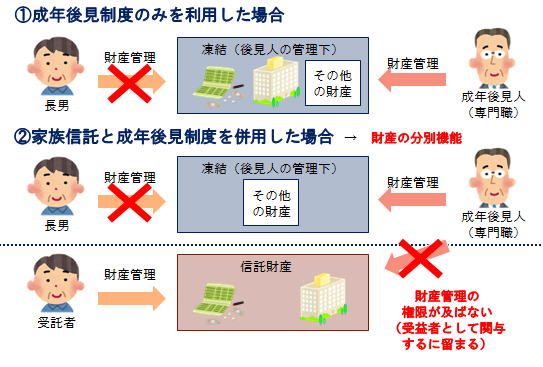

④ 家族信託と成年後見制度を併用した場合

先ほど述べたとおり、家族信託を活用することにより、信託契約で定めた信託財産は信託法により受託者のもと財産管理が行われます。信託財産以外の財産(例えば、年金等)については一般法である民法が適用されることになります。そのため、一家の重要な財産は親族である受託者が管理し、その他の財産と財産管理以外の部分(施設との契約等の身上監護)は成年後見人(専門家)というように役割を分担させることもできます。

長女は嫁いで地方に在住、母は他界しており、数か月に1回、1人暮らしをしている父が心配なため帰ってきています。

父は自宅のほか、アパートを所有しており、高齢になってきたことから、認知症と財産管理の問題で家族信託制度の相談にいらっしゃいました。

そのため、当事務所から重要な不動産と金融資産は家族信託により長女が管理を行う。そして、将来的に父の体調が悪くなった際には、少額の金融資産と年金の管理、施設などの契約、見守りを地域の専門家に後見人となってもらう成年後見制度の活用を提案しました。

子供がいない家庭や頼りになる親族がいない、甥姪などの遠縁の親戚はいるが負担をかけたくない、争い事があり中立な第三者が財産管理をしたほうがよいといった家族であれば成年後見制度を活用すべきです。

ですが、今まで家族で財産管理ができていた家庭が本人の意思判断能力喪失後、不動産の処分などができなくなり、やむを得ず成年後見の申立てをした結果、上記②で述べたような問題が生じることがあります。

遺言と成年後見制度の限界

これまでは、生前対策の手法の一つとして遺言、成年後見制度を活用した対策をとることが多くありました。しかしながら、それでは対応できない事例が増えてきました。

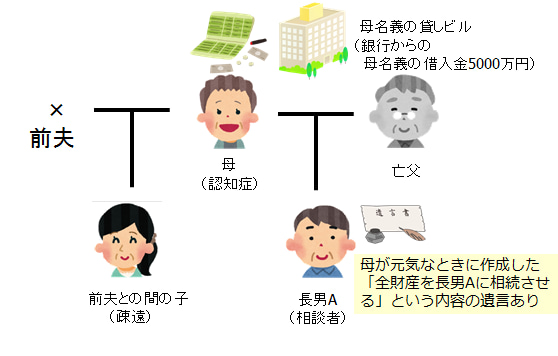

下記は筆者が実際に相談を受けた事例の一つであり、参考事例として紹介します。

事例

相談者(長男A)は母(90歳)に前の夫との間に子がいることを心配し、母が元気なうちに区役所の無料法律相談での勧めもあり、全財産を長男Aに相続させる内容の公正証書遺言を作成しました。

父は他界しており、母は数年前から認知症と判断され、現在は高齢者施設に入居していますが、判断能力はありません。母が所有する駅前の貸しビルが老朽化しており、入居者も少なくなってしまったため、賃料収入では現在借入金の返済が回らない状態になっており、貸しビルの立地がよいことから、相続対策も兼ねて銀行から新たな借入れをした上で建替えをすることができれば、借入金を返済しても十分な収益があがると考えました。生前からの先代の意向もあり先祖代々受け継いできた土地を今後も守っていきたいと相談者は考えています。

相談者がとっていた対策

・遺言

相談者は遺言があるため、相談者が財産を管理できると考えていました。遺言は、遺言者(母)の死亡時に効力が生じるため、現在の判断能力がない状態では効力が生じておらず、貸しビルは母の財産のため現段階では相談者が自由に処分できません。

・相続対策

判断能力がない状態では、貸しビルの建替えや母名義での新たな銀行の借入れはできません。

結果

銀行の返済が廻らないことと、母の判断能力がないため生前対策をすることができない状況であることから成年後見制度を使うことになりました。成年後見の申立てをした結果、不動産の資産価値があるため、長男が成年後見人にはなれず、家庭裁判所で選任された弁護士が成年後見人となりました。成年後見人は、借入れをし、ビルを建て替えることはリスクがあると考え、本人(母)の生活を守っていくために貸しビルを売却し、銀行の借入金を返済した後の残った残金で本人(母)の今後の生活費に充てていく方針をとりました。

家族信託の活用事例

専門家が実際に家族信託を取り組む際には、どのようにして取り組んでいけばよいのでしょうか?

家族信託は相談者の要望に応じて生前の財産管理から相続後の資産承継までオーダーメイドに設計ができる生前対策方法です。いざ信託に取り組もうとすると、信託の設計次第でどんな種類もどんな対策もできるようにでき、その手法は無数につくることができてしまいます。

そこで、本書では家族信託により主立って活用できる下記の3つに対策を中心に説明をしていきます。

(1)認知症対策

(2)数次相続対策(受益者連続型)

(3)共有対策

認知症対策

相談事例の中で一番多いのが、高齢の親が所有している財産の管理、認知症対策です。

親が元気な時に子との間で信託契約をし、財産の名義を子に変更することで、信託契約後の財産管理を受託者である子が行うことができます。

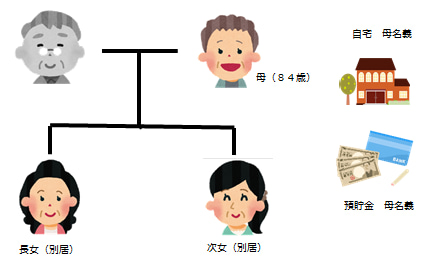

事例1

高齢の親の実家を管理現在、古い一軒家に一人暮らしをしている母(84歳)が心配な長女からの相談でした。父は他界しており、母には、長女と次女がいます。母の足腰が最近悪くなってきており、将来高齢者施設への入居を考えております。

財布や預金通帳がどこにあったかわからなくなったりするなど、母の物忘れが最近増えており、認知症が心配です。

提案

母の年齢と現在の状態を鑑みると、数年後に認知症など、意思判断能力が失われる状態になってしまう可能性があり、その場合には例えば施設へ入居するための自宅の管理、処分などができなくなるリスクがあると説明しました。

現在、近くに住んでいる長女が母の様子を見に、週1、2回訪問していること、今後、母の介護をしていく長女に任せる意向が母にあることから、長女に母の財産を託す家族信託を提案しました。家族信託を利用することで、徐々に意思判断能力が低下し、判断できなくなりつつある状態でも、数年にわたっての日常生活費の送金、自宅の管理や修繕、高齢者施設へ入所後の処分などの行為も信託契約で決めた目的に従い、長女の判断で母の財産を自由に処分、活用することができます。

信託スキーム設計

委託者 母

受託者 長女

受益者 母

信託財産 自宅、現金

終了事由 母の死亡

帰属権利者 母の法定相続人

結果

円満な相続対策、とりわけ家族信託は、家族全員の理解と協力が必要なため、その仕組みと今後の母の介護のこと、生前対策のことを母、長女、次女を交えて説明し、家族会議を経て、今回の対策を実行することになりました。

数次相続対策(受益者連続型)

昔と比べ、現代の家族環境は多様化しています。

既に認知症の配偶者がいる、子がいない夫婦、高齢者同士の再婚など、家族を取り巻く環境は戦後、大きく変わってきています。そういった複雑な家族構成には既存の生前対策方法では対応することが難しくなってきました。

資産を多く所有する人ほど、自分が亡き後、認知症である妻Aに遺産を相続させる、その後、妻Aが亡くなった場合は、残った財産を長男Bへ、そして長男B亡き後は、孫Cへ相続させたい、といった構想を持つものです。

民法上、遺言は遺言者である本人の財産の承継先を決めるものであるため、自分が亡き後の後継者の財産まで効力を及ぼすことはできません。家族信託の制度がなかった時代は、今まで、そういった相談に対して対応してきた方法として、本人と妻、長男に遺言を作成してもらうといったことをしてきました。

遺言作成においても、周知のように、遺言者の判断能力がなくてはできないですし、遺言はいつでも撤回できるため(民法第1022条)、後継者が後で気が変わってしまった場合には、当初想定したいたように進まないことや、他の相続人からの遺留分減殺請求の問題もあります。

ここで活用できるのが家族信託です。家族信託は契約であるため、撤回をできない内容にすれば当初の意思は変更できません。

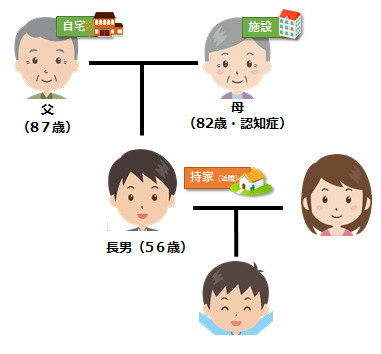

事例2 認知症の配偶者に財産を承継させたい

重度の認知症の母が施設に入所しており、実家で父(87歳)が一人暮らしをしています。子は長男のみです。今まで母の施設の費用や日常生活費の支払いはすべて父が行ってきましたが、最近父が出先で転倒し一時入院しました。

重度の認知症の母が施設に入所しており、実家で父(87歳)が一人暮らしをしています。子は長男のみです。今まで母の施設の費用や日常生活費の支払いはすべて父が行ってきましたが、最近父が出先で転倒し一時入院しました。

実家の名義や収益物件、金融資産の名義はすべて父であり、父が高齢で今後のこともあり心配です。

提案

父の年齢と現在の状態を鑑みると、数年後に認知症など、意思判断能力が失われる状態になってしまう可能性があり、その場合には施設へ入居するため、自宅の管理、処分などができなくなるリスクがあること、父他界後に父の財産の遺産分割をする場合には、母の意思判断能力がないときには成年後見制度を活用する必要があり、柔軟な財産管理と遺産分割ができなくなるリスクがあると説明しました。

現在、近くに住んでいる長男夫婦が父と母の様子を見に、週1、2回訪問していること、今後、家族全体のことを長男に任せる意向が父にあることから、長男に父の財産を託す家族信託を提案しました。

家族信託を利用することで、徐々に意思判断能力が低下し、判断できなくなりつつある状態でも、数年にわたっての日常生活費の送金、自宅の管理や修繕、高齢者施設へ入所後の処分などの行為も信託契約で決めた目的に従い、長男の判断で父財産を自由に処分、活用することができ、父他界後の第二受益者として母を定めることで、長男が受託者として母のために父から母が承継した財産(受益権)を管理できます。

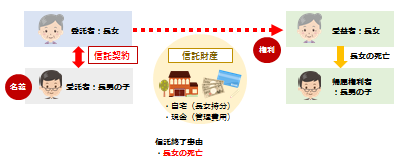

信託スキーム設計

委託者 父

受託者 長男

受益者 父

第二受益者 母

信託財産 自宅、アパート、現金

終了事由 父及び母の死亡

帰属権利者 長男

結果

父と長男に家族信託の概要と仕組みを説明し、今後の財産管理と母の介護のことなど家族会議を経て、今回の対策を実行することになりました。

共有対策

先代の相続で不動産や自社株式を共有で相続したといった、共有関係を整理したいというケースはよく見受けられます。共有状態を解消するには、売買・交換・生前贈与・遺言・死因贈与といった方法で対応できます。

売買・交換で対策した場合には対価が必要ですし、税金負担(不動産取得税、登記費用など、譲渡所得が生じることもある。)も考慮しなければなりません。生前贈与であれば贈与税、遺言・死因贈与であれば相続税のほかに、先述したとおり撤回のリスクもあります。

その対応策の一つとして、共有者が持っている共有持分について受託者を特定の1名とする信託契約をそれぞれすることにより、名義を1本化し、受益権とする方法があります。そうすることにより、名義は受託者1名となり受託者の判断で信託財産となった共有財産を管理・処分することができます。

受益者は受益権を持っているので、信託財産が収益物件であれば賃料収入を、売却した場合には売却代金を按分で取得することができます。

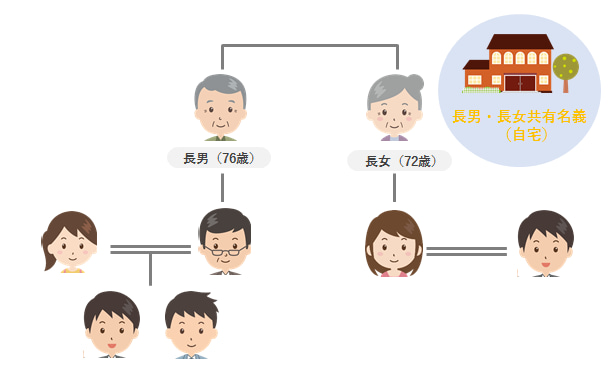

事例3 相続後の共有トラブルを回避

現在、自宅を長男長女2名で所有している長男の子供からの相談でした。先代の相続を経緯に、共有になっているとのことです。

長女の子夫婦には子供がいなく、長女亡き後は長男の子に自宅の権利を譲ってもよいと考えています。今後、兄妹のうち誰かが認知症になった場合、他界した場合、どうなってしまうのか心配です。

提案

長男及び長女の年齢と現在の状態を鑑みると、数年後に認知症など、意思判断能力が失われる状態になってしまう可能性があり、その場合には自宅の管理などができなくなるリスクがあります。また、どちらかに相続が発生した場合、共有持分が更に細分化される可能性もあり、資産の修繕・管理、建替え、売却時には共有者全員の合意を必要とする事態となれば、状況は複雑化するリスクも生じます。

兄妹の考えとしては、今後、長男の子供に長男の子の管理を任せ、最終的には自宅を継いでいかせたいという意向があることから、権利関係が複雑になってしまうことがないよう、長男の子供に自宅を信託財産として託す家族信託を提案しました。

家族信託を利用し、名義を受託者である長男の子供に1本化することで、どちらか一方が徐々に意思判断能力が低下し、判断できなくなりつつある状態で受託者である長男の子供の判断で自宅の管理をすることができます。

信託スキーム設計1

委託者 長男

受託者 長男の子

受益者 長男

信託財産 自宅(長男持分)、現金

信託終了事由 長男の死亡

帰属権利者 長男の子

信託スキーム設計2

委託者 長女

受託者 長男の子

受益者 長女

信託財産 自宅(長女持分)、現金(管理費用)

信託終了事由 長女の死亡

帰属権利者 長男の子

結果

家族信託の仕組みを長男、長女及びその家族に説明し、家族信託契約を締結することにしました。

その結果、自宅の名義を受託者である長男の子供に変更することで、以後受託者である長男の子供が長男の代わりに自宅の管理を継続しすることができるようになりました。また、長男分の信託契約では金融資産の管理もできるよう多めの現金を信託し、長女分の信託契約では自宅管理費用として少額の現金に留め、長女の残りの金融資産については長女の子供に相続させるということで信託財産には組み入れないことにしました。

上記のように家族信託は経営者でも資産家でもなく、一般の方でも利用できる仕組みです。

しかも、家庭裁判所が関与をすることなく、今まで家族間で行っていた財産管理を、信託法という法律を介して信頼できる家族間の信託契約で作ることができる仕組みです。成年後見制度のように全般的な代理権はありませんが、生前の財産管理対策として成年後見制度に代わる、または併用できる選択肢です。

前記①の高齢の親の実家管理対策の事例で、もし長女が夫の転勤に伴い引越しをする事情等で母の身の回りのことが看られなくなってしまったとしても、母の意思判断能力喪失時に成年後見制度を併用することにより、重要な財産は長女が受託者として財産管理し、成年後見人等が母の身上監護を家庭裁判所の監督のもとで行うという役割分担をすることができます。

家族信託をこれから取り組むという方には、まずは一番相談事例が多いと思われる認知症対策の家族信託から考えてみることをお勧めします。

これを応用していくと、今まで対策ができなかった下記のような事例の「認知症発症後の不動産の建設・管理」「認知症発症後の空き家の処分、有効活用」等で悩んでいる相談者に対しての提案ができるようになってきます。

・建物建設中に認知症が発生する不安があるため、その後の手続きを息子に任せたい

・認知症発症後も継続的に相続税対策をしたい

・収益物件の管理・処分を認知症発症後も積極的に行いたい

家族信託に向かないケース、デメリット

(1)家族信託に向かないケース

家族信託は今まで述べてきたとおり、生前の財産管理、相続後の遺産分割対策の機能があり、相続税対策と各種生前対策をセットで行うことにより相続直前までの対策と相続後の資産承継の対策をまとめて解決する生前対策の方法の一つです。

しかし、万能ではありません。

信託契約は委託者と受託者のみで行うことができるので、例えば父、母、長男、次男、長女の家庭の場合、委託者父と受託者長男だけで契約自体はできてしまうのです。遺言は資産承継先を決めるために使いますが、家族信託は生前の財産管理機能も有するので、次男、長女のあずかり知れないところでいつの間にか父親の財産がすべて信託財産として受託者長男の管理下になってしまった場合、次男と長女はどう思うでしょうか?

本来、円満な相続対策を意図して家族信託を設計したにもかかわらず余計な紛争問題を発生させかねない問題を孕んでいます。

金融機関が商品として提供している商事信託(信託業法の免許を得て業として行う信託のため、一般に商事信託といわれています)では、金融機関が委託者の財産を管理するため、信託法の定めに従い適宜財産目録や信託帳簿の開示を行うことができます。

ですが、一般の方、とりわけ家族を受託者として行う家族信託においては、手続き上要求される信託目録や信託帳簿の作成も専門家を通して指導は行われることになるでしょうが、金融機関が業として行っているものと同じレベルのものを作成することは現実的に難しいものと思われます。

そして、争いのある家族関係でそういったものの開示を求められた場合に、家族が行う家族信託においてもきちんと対応できるかどうか疑問があります。やはり、家族全員が納得の上、手続きを行っていく必要があるので、事前に説明ができない、家族関係に問題があるといった状況では家族信託を行わず、家庭裁判所の関与の元、中立な第三者が成年後見人等としてという成年後見制度を活用したほうがよいでしょう。

家族信託を利用した方に共通して説明していますが、「これは生前の遺産分割です。」といっています。将来の財産管理と資産承継先を生前に本人の立会のもと、家族会議を経て決めるため、その後、揉めることはありません。

特定人に有利になるよう、親の財産を子の1人が独占して管理し、外部に開示できないようにする家族信託は将来の「争族問題」をつくることになります。推定相続人全員の了解がとれないようなケースは慎重に取り扱うべきかと考えます。

(2)家族信託のデメリット

家族信託を組む際にお客様に行うことによるデメリットとして下記に掲げるものがあります。

① 遺留分減殺請求の対象になるかどうかについて判例がないことから、相続後に争族問題となる可能性があること

② 信託口口座や既存担保物件の融資の取り扱いなど金融実務の整備が整っていないこと

③ 信託不動産の損失と信託をしていない不動産の損益通算ができず、損失を翌年へ繰り越しができないこと

④ 受託者は無限責任を負うこと

⑤ 法務・税務について解釈が確定していないこと家族信託を行うことにより、

財産管理と遺産承継への新たな選択肢の一つとしてここまで紹介したようなメリットがある一方、2007年に信託法が改正され実務が徐々に普及はしていますが、まだ歴史がないため遺言や生命保険の分野のような法務・税務について判例などの積重ねがないことから法解釈が確定していなく、予期していたものと異なる解釈に覆る可能性もあるわけです。

そのため、依頼者には信託法や相続税法などにしたがってそのメリットとデメリットを伝え、了解を得た上で家族信託を実行していく必要があります。

次の編では、上記の認知症対策の家族信託の事例を元に、契約の効力の発生から終了までの一連の法務と税務を紹介していきます。

今日の記事はここまで

もっと家族信託を勉強したい方はコチラもおすすめです

下記、僕が講師を務めるセミナーCD、DVDになります!家族信託を勉強したい方にオススメですので、確認してみてくださいね。

>>『まずはここから取り組む!家族信託の第一歩』<<

>>『士業・専門家のための家族信託の4類型と活用術』<<

>>『家族信託実践講座 契約書の作成と登記』<<

>>『家族信託の提案書付き!事業承継対策での活用と提案』<<

書籍を題材に動画コンテンツをつくりました

家族信託は資産承継における認知症対策として、また成年後見制度でサポートしきれない部分を補う財産管理の手法の一つとして注目されています。

リーガルエステート代表斎藤竜が執筆した<士業・専門家のためのゼロからはじめる「家族信託活用術」>を題材にし、家族信託の理解度を深め、法務面・税務面からその制度のメリット、デメリット、リスクなど押さえておくべきポイントをつかみ、最終的に家族信託の専門家として顧客に説明・提案・設計ができるよう活用事例を解説したセミナーを動画コンテンツにしました。

セミナーの中では今回の記事の中で紹介した信託報酬の定め方や具体的な提案方法、そして、提案書の雛形など実際に使っているツールも公開しています。ご興味のある方は、下記ページで詳しい内容を紹介しているので、是非確認してみてください。

家族信託の基礎から応用、そして提案・受任までのポイントをつかめる

ゼロからはじめる「家族信託」活用術【基礎編・応用編】

★セミナー内容★

- 法務・税務面で必ず押さえなければならない家族信託の活用ポイントとは

- 顧客が望む家族信託の設計と活用方法について書籍を元に事例形式で解説!

- 出口戦略を考えた信託の終了事由の設定方法を考える

[otw_is sidebar=otw-sidebar-1]